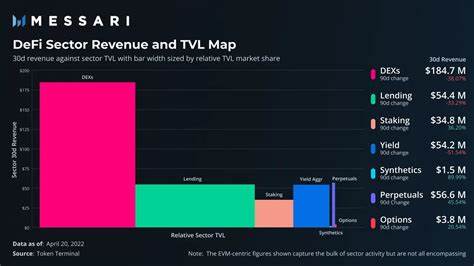

En el ecosistema de las finanzas descentralizadas (DeFi), el valor total bloqueado (TVL) actúa como un indicador crucial para medir la salud y el interés de los usuarios en los diferentes protocolos. Durante el actual ciclo alcista, el TVL de los protocolos de préstamo descentralizados ha alcanzado niveles nunca antes vistos, mientras que los intercambios descentralizados (DEX) han experimentado una caída considerable en comparación. Esta evolución no solo refleja cambios en las preferencias de los inversores, sino también una reconfiguración del panorama DeFi hacia oportunidades de inversión más estables y sostenibles. Según un análisis reciente de expertos en capital de riesgo, la principal razón de esta divergencia radica en que los préstamos descentralizados ofrecen un mecanismo mucho más estable para generar rendimiento. Mientras que los pools de liquidez en DEXs enfrentan problemas significativos como la pérdida impermanente, que reduce notablemente la rentabilidad y aumenta la volatilidad, el DeFi Lending presenta flujos de ingresos más predecibles y menos expuestos a fluctuaciones bruscas del mercado.

El mercado actual configura a los protocolos de préstamo descentralizados como el vertical dominante dentro del sector DeFi, con casi 54 mil millones de dólares bloqueados, representando cerca del 43% del total de activos bajo administración en DeFi. Esta cifra incluso supera la del staking líquido, otro segmento popular en el ecosistema. Entre los líderes destacados de este segmento está Aave, un protocolo multichain que alberga alrededor de 25 mil millones de dólares en TVL, asignándose casi la mitad del mercado de préstamos descentralizados. La historia detrás del declive de los DEXs contrasta significativamente: en noviembre de 2021, estos controlaban un TVL cercano a los 85 mil millones de dólares, actualmente esa cifra ha descendido a poco más de 21 mil millones. Existen varias explicaciones para este fenómeno.

Un aspecto importante es la evolución en el diseño de DEXs, ejemplificada por Uniswap v3, que, pese a ser más eficiente en capital, ha reducido el volumen total bloqueado dado que los proveedores de liquidez pueden obtener mayores recompensas con menos capital invertido, disminuyendo por ende la necesidad de bloquear grandes cantidades de activos. Además, el desarrollo de mecanismos de intercambio basados en intenciones y la integración de soluciones crosschain han promovido la movilización de liquidez hacia plataformas centralizadas, las cuales ofrecen mayor agilidad y eficiencia para los market makers. Esto ha llevado a que la liquidez en DEXs se concentre en menor volumen de TVL, intensificando la competencia y reduciendo la participación global en estos mercados. Los protocolos DeFi de préstamos como Aave y Compound Finance permiten a los usuarios prestar activos digitales para obtener intereses o bien tomar préstamos utilizando criptomonedas como garantías. La gestión automática a través de contratos inteligentes asegura transacciones seguras, transparentes y sin intermediarios, una característica esencial para atraer inversores que buscan eficiencia y confianza.

El rendimiento anual porcentual (APY) que ofrecen estos protocolos, especialmente para activos como Ether y stablecoins como Tether, aunque más moderado, resulta ser mucho más fiable a largo plazo. Por ejemplo, depositar ETH o USDT en Aave genera actualmente rendimientos en torno al 1.8% y 3.2% respectivamente. Si bien algunos pools en DEXs pueden ofrecer recompensas más atractivas en el corto plazo, la naturaleza inestable de estos beneficios la convierte en una opción menos atractiva para inversionistas que priorizan la constancia y protección del capital.

Un punto relevante dentro de esta tendencia es la consolidación progresiva de DeFi en el sector de préstamos cripto, un mercado que ha visto cómo su participación relativa frente a los intermediarios centralizados (CeFi) se ha incrementado de manera sostenida. Para finales de 2024, aproximadamente el 65% del mercado de préstamos cripto se gestionaba a través de plataformas descentralizadas. Este avance se ha mantenido trimestre tras trimestre desde finales de 2022. El desencadenante inicial para esta migración masiva hacia protocolos DeFi fueron las quiebras y problemas solventes que afectaron a grandes prestamistas centralizados como Genesis, Celsius Network y BlockFi, entre otros, provocando una caída masiva en el TVL del sector y una pérdida de confianza en las estructuras CeFi. En contraste, el modelo basado en contratos inteligentes, sobrecolateralización y gestión algorítmica de riesgos de las plataformas DeFi resultó resistente y ganó mayor adopción.

Informe tras informe, analistas subrayan que esta recuperación y crecimiento “sostenido” en préstamos descentralizados es un claro reflejo de las ventajas intrínsecas de su diseño. La capacidad para mantener un equilibrio entre oferta y demanda mediante algoritmos ajustables, la transparencia y la reducción de riesgos de contraparte representan una propuesta de valor sólida para usuarios e instituciones. De cara al futuro, se espera que una mayor participación institucional y el avance en la regulación clara impulsen una nueva ola de adopción de préstamos en el ecosistema cripto. La profesionalización y el encuadre normativo podrían proporcionar la seguridad jurídica necesaria para que grandes capitales ingresen, multiplicando el volumen de activos bajo gestión y diversificando aún más los productos y servicios financieros descentralizados. En síntesis, si bien los DEXs continúan siendo componentes esenciales dentro del ecosistema DeFi, su función ha ido evolucionando frente a la búsqueda generalizada de rendimientos más confiables y predecibles.

Los préstamos descentralizados, liderados por gigantes como Aave, se perfilan como la opción predominante para quienes desean maximizar la sostenibilidad y seguridad de sus inversiones. Este cambio apunta a una maduración del mercado DeFi, alejándose de esquemas remunerativos de alta volatilidad y riesgo hacia modelos financieros más robustos y adaptados a un público creciente que valora la estabilidad tanto como la innovación. Por lo tanto, entender esta dinámica es fundamental para cualquier inversor que busque posicionarse estratégicamente en el complejo pero prometedor mundo de las finanzas descentralizadas.