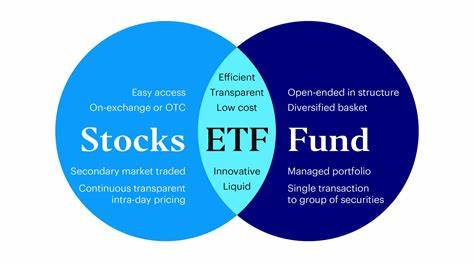

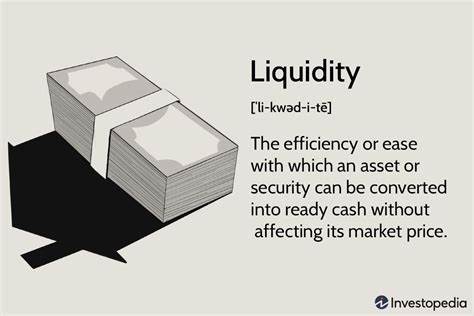

La liquidez de los ETFs: ¿Qué es y por qué es importante? En el mundo de las inversiones, la liquidez es un concepto crucial que determina la rapidez con la que un activo puede ser comprado o vendido sin afectar su precio de mercado. Para los inversores en fondos cotizados en bolsa (ETFs, por sus siglas en inglés), entender la liquidez es fundamental para tomar decisiones informadas sobre su cartera. Pero, ¿qué es exactamente la liquidez de los ETFs y por qué debería importar a los inversores? Un ETF es una especie de fondo de inversión que se comercia en bolsas de valores, similar a una acción. Estos fondos agrupan una variedad de activos, como acciones, bonos o materias primas, ofreciendo a los inversores una forma diversificada de inversión sin necesidad de comprar cada uno de los activos por separado. Una de las grandes ventajas de los ETFs es su liquidez, que permite a los inversores entrar y salir de sus posiciones de manera rápida y eficiente.

La liquidez de un ETF se refiere a la facilidad con la que se puede comprar o vender el fondo en el mercado sin causar una gran fluctuación en su precio. Esta liquidez puede variar considerablemente entre diferentes ETFs. Los factores que influencian la liquidez incluyen el volumen de negociación, el tamaño del fondo, el número de participaciones en circulación y la demanda del mercado. En general, los ETFs que se comercian con un alto volumen tienden a ser más líquidos, lo que significa que los inversores pueden comprar o vender acciones de manera más rápida y a precios más estables. Uno de los aspectos más interesantes de la liquidez de los ETFs es el papel de los creadores de mercado.

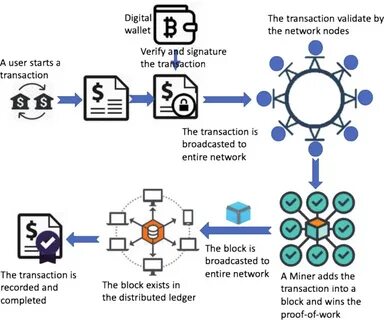

Estos son intermediarios que facilitan la compra y venta de ETFs en el mercado. Actúan como contrapartes para los compradores y vendedores, asegurando que haya suficientes acciones disponibles en circulación para satisfacer la demanda. Por ejemplo, si un ETF está en alta demanda, los creadores de mercado pueden crear más acciones del fondo para aumentar su oferta, lo que a su vez ayuda a mantener la estabilidad del precio. La liquidez no solo afecta la capacidad de los inversores para comprar y vender ETFs, sino que también puede impactar los costos de transacción. Los inversores que compran o venden un ETF con baja liquidez pueden enfrentarse a mayores spreads, que son la diferencia entre el precio de compra y el precio de venta.

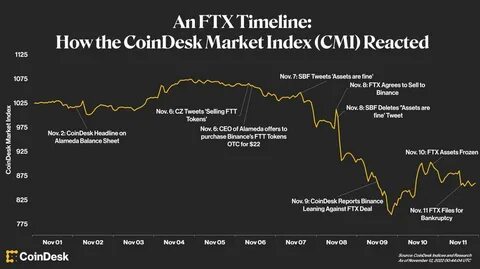

Un mayor spread significa que los inversores pagarán más por adquirir el ETF y recibirán menos al venderlo. Por esta razón, los inversores suelen buscar ETFs con alta liquidez para minimizar estos costos. Además, la liquidez es especialmente importante durante situaciones de volatilidad del mercado. En momentos de incertidumbre económica o eventos inesperados, los inversores pueden intentar liquidar sus posiciones rápidamente. En estas circunstancias, los ETFs con alta liquidez tienden a ser más resistentes, ya que los creadores de mercado están más dispuestos a facilitar las transacciones y ofrecer precios más ajustados.

Por otro lado, los ETFs con poca liquidez pueden experimentar caídas bruscas en sus precios, lo que puede llevar a pérdidas significativas para los inversores que intentan vender en un entorno difícil. Al evaluar la liquidez de un ETF, los inversores deben considerar varios indicadores clave. Uno de los más importantes es el volumen promedio de negociación, que refleja cuántas acciones del ETF se compran y venden diariamente. Un volumen alto sugiere un interés activo en el fondo y, por lo tanto, una mejor liquidez. Además, los inversores pueden observar el spread bid-ask del ETF, que permite ver la diferencia entre los precios de compra y venta.

Un spread más estrecho indica una mayor liquidez y un costo de transacción potencialmente más bajo. Otro aspecto que no se debe pasar por alto es la estructura del ETF. Algunos ETFs están diseñados para seguir índices de mercado amplios, lo que les proporciona un mayor nivel de liquidez. Por otro lado, los ETFs que invierten en nichos específicos o en activos menos comunes pueden tener una mayor dificultad para mantener una liquidez adecuada. Por lo tanto, los inversores que buscan entrar en clases de activos más exóticas deben ser especialmente cautelosos y considerar la liquidez al elegir un ETF.

Además de los factores mencionados, es importante tener en cuenta que la liquidez también puede ser afectada por la dirección del mercado. Durante un mercado alcista, cuando los inversores son optimistas y buscan comprar, la liquidez tiende a ser más alta. Por el contrario, en un mercado bajista, la liquidez puede disminuir a medida que los inversores se vuelven más cautelosos y menos dispuestos a realizar transacciones. Esta dinámica resalta la importancia de monitorear las condiciones del mercado y cómo pueden influir en la liquidez de los ETFs. A medida que la popularidad de los ETFs continúa creciendo, es probable que más inversores busquen aprovechar sus beneficios.

Sin embargo, también es esencial que estos inversores comprendan la liquidez de los ETFs en los que están interesados. Ignorar la liquidez puede llevar a decisiones subóptimas y costos innecesarios. Al educarse sobre la liquidez y cómo evaluar diferentes ETFs, los inversores pueden mejorar su capacidad para navegar en el complejo mundo de las inversiones y alcanzar sus objetivos financieros. En conclusión, la liquidez de los ETFs es un aspecto fundamental que no debe ser subestimado por los inversores. Comprender qué es la liquidez, cómo se determina y por qué es importante puede marcar la diferencia entre una inversión exitosa y una que resulte problemática.

A medida que el mercado de ETFs sigue evolucionando, los inversores deben equiparse con el conocimiento necesario para tomar decisiones informadas y maximizar sus oportunidades en este dinámico ámbito de inversión. La clave está en estar bien informado, entender las dinámicas de mercado y hacer una selección cuidadosa de los ETFs que se alineen con las metas económicas y la tolerancia al riesgo de cada individuo.