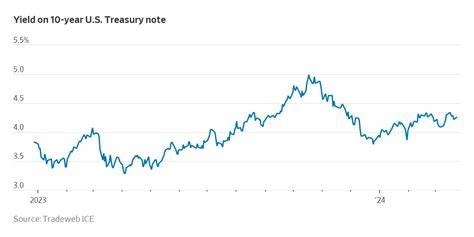

En el complejo y dinámico mundo de las finanzas, cada movimiento de los índices y tasas puede tener repercusiones significativas en la economía global. Recientemente, hemos presenciado un fenómeno intrigante en el mercado de bonos del Tesoro de Estados Unidos: los rendimientos están aumentando a pesar de las expectativas de recortes en las tasas de interés. Este aparente desajuste entre las expectativas del mercado y la realidad económica plantea preguntas sobre las fuerzas que impulsan estos rendimientos y lo que podrían significar para los inversores y la economía en general. Tradicionalmente, los bonos del Tesoro son considerados como activos de refugio seguro, especialmente en tiempos de incertidumbre económica. Los inversores suelen buscar estas inversiones cuando prevén una desaceleración económica, lo que típicamente lleva a un descenso en los rendimientos, ya que los precios de los bonos aumentan cuando la demanda sube.

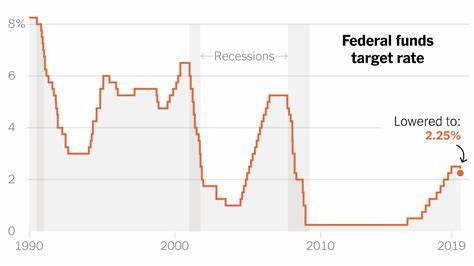

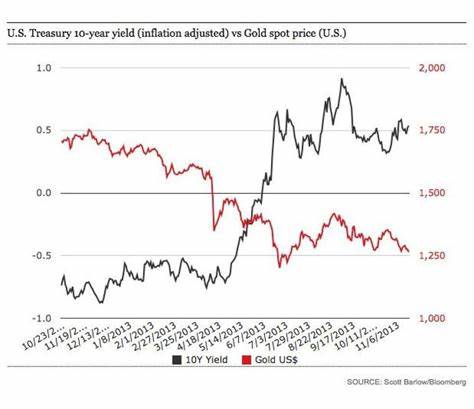

Sin embargo, a medida que los rendimientos han empezado a aumentar, varios analistas y expertos económicos están reevaluando sus puntos de vista. Uno de los factores clave que están influyendo en el aumento de los rendimientos de los bonos del Tesoro es la persistente inflación en la economía estadounidense. Aunque la Reserva Federal ha implementado políticas monetarias para domar la inflación, los datos recientes sugieren que las presiones inflacionarias aún están presentes. Esto genera incertidumbre en los mercados y una mayor demanda de tasas de interés más altas para compensar el riesgo de que el dinero pierda valor en el futuro. Adicionalmente, el mercado laboral sigue mostrando signos de fortaleza, lo que lleva a los inversores a cuestionar la urgencia de los recortes en las tasas de interés que algunos esperaban.

A pesar de que la Reserva Federal ha indicado una posible relajación en su postura monetaria, la realidad de un mercado laboral robusto y un crecimiento económico relativamente sostenido puede estar impulsando la percepción de que los recortes de tasas no son inminentes. Esta discrepancia se traduce en un aumento en los rendimientos, ya que los inversores ajustan sus expectativas. Por otro lado, el aumento de los rendimientos también puede ser una respuesta a los cambios en la oferta y la demanda en el mercado de bonos. Con el creciente déficit fiscal y la necesidad del gobierno de emitir más deuda para financiar sus operaciones, puede haber una presión sobre los precios de los bonos del Tesoro. Cuando la oferta supera la demanda, los precios de los bonos caen, lo que a su vez eleva los rendimientos.

Este ciclo puede resultar en un aumento de los rendimientos, incluso en un contexto donde se anticipan recortes en las tasas de interés. Otra explicación para el aumento de los rendimientos puede radicar en la percepción global del riesgo. A medida que otros mercados emergentes y desarrollados enfrentan sus propias crisis económicas y políticas, los inversores a menudo buscan refugio en el dólar estadounidense y los activos relacionados. Sin embargo, a medida que el costo del riesgo se transforma, los rendimientos de los bonos del Tesoro pueden ajustarse en función de la realidad del mercado. Esto puede llevar a que los bonos sean vistos menos como un refugio seguro y más como una opción de inversión que necesita ofrecer rendimientos atractivos frente a alternativas en otros mercados.

Además, la dinámica de la política monetaria es otro aspecto crucial. La Reserva Federal sigue enfrentando el dilema de equilibrar el crecimiento económico con la inflación. La posibilidad de que la Fed decida mantener las tasas de interés estables, a pesar de las presiones del mercado para recortes, puede llevar a un escenario donde los bonos del Tesoro se conviertan en menos atractivos, presionando al alza los rendimientos. Inversores y analistas están muy atentos a las señales de la Reserva Federal, y cualquier giro en su comunicación puede tener un impacto inmediato en el mercado. La interacción entre los diferentes actores del mercado también es fundamental para comprender el aumento de los rendimientos.

Los fondos de pensiones, los fondos soberanos y otros grandes inversores institucionales juegan un papel crucial en la determinación de los precios de los bonos. Su comportamiento, especialmente ante la incertidumbre económica, puede influir en las decisiones de otros inversores, lo que a su vez puede afectar tasas y rendimientos. Si estos grandes actores empiezan a cambiar su estrategia de inversión, esto puede provocar un efecto dominó que resulta en variaciones en los rendimientos. Además, es importante considerar el contexto internacional. La debilidad en otras economías, así como las políticas monetarias divergentes en diferentes partes del mundo, están afectando el flujo de capital hacia los Estados Unidos.

Los rendimientos de los bonos del Tesoro no operan en una burbuja; las decisiones de inversión están intrínsecamente ligadas a las condiciones globales. Un aumento en las tensiones geopolíticas o un retroceso en el crecimiento de otras economías puede atraer capital hacia los activos estadounidenses, aunque también puede provocar ajustes en las expectativas de aumento de rendimientos. En resumen, el aumento de los rendimientos de los bonos del Tesoro en un contexto de expectativas de recortes de tasas es un fenómeno multifacético que refleja la complejidad de la economía moderna. Factores como la inflación persistente, un mercado laboral robusto, cambios en la oferta y la demanda, la política monetaria y las dinámicas globales se combinan para crear un paisaje financiero en constante evolución. A medida que los inversores intentan navegar por esta incertidumbre, las decisiones que tomen en los próximos meses pueden definir no solo el futuro de los rendimientos de los bonos, sino también el rumbo económico de Estados Unidos y más allá.

A medida que continuamos observando cómo se desarrollan estos acontecimientos, una cosa es segura: el comportamiento del mercado de bonos será un barómetro crucial para entender no solo la dirección de la economía estadounidense, sino también las implicaciones más amplias que podrían surgir a nivel global. Las expectativas y realidades del mercado deben ser monitoreadas cuidadosamente, ya que cualquier cambio puede desencadenar reacciones en cadena que afecten a todos, desde el pequeño inversor hasta los grandes fondos de inversión.