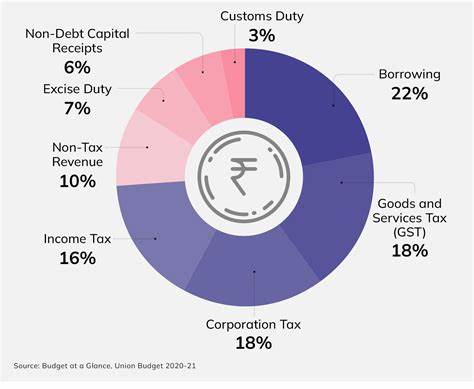

El auge de las criptomonedas ha revolucionado la forma en que las personas y las empresas manejan su dinero y sus inversiones en todo el mundo. En India, la creciente popularidad de las criptomonedas ha llevado al gobierno a establecer un marco regulatorio para su tributación. Con 2024 a la vuelta de la esquina, es fundamental que los inversores en criptomonedas comprendan cómo calcular y pagar sus impuestos sobre este activo digital. A continuación, exploraremos los aspectos clave de la tributación de criptomonedas en India, así como los pasos necesarios para cumplir con las obligaciones fiscales. En enero de 2022, el gobierno indio anunció la implementación de un impuesto específico para las criptomonedas, estableciendo un gravamen del 30% sobre las ganancias obtenidas de la compraventa de estos activos digitales.

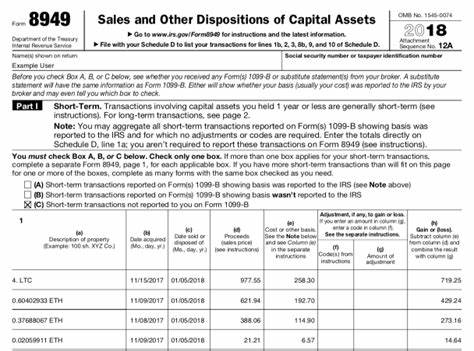

Además, se determinó que las pérdidas en las transacciones de criptomonedas no se pueden compensar con otras ganancias de capital, lo que generó preocupación entre los inversores. Esto significa que, incluso si un inversor sufre pérdidas en una transacción, aún estará obligado a pagar impuestos sobre cualquier ganancia que haya realizado en otras operaciones de criptomonedas. El primer paso en el proceso de cálculo de los impuestos sobre criptomonedas es llevar un registro meticuloso de todas las transacciones realizadas. Esto incluye la compra, venta, intercambio y cualquier otro tipo de transacción relacionada con criptomonedas. Cada registro debe incluir la fecha de la transacción, el valor de la criptomoneda en el momento de la transacción en rupias indias, y el tipo de criptomoneda involucrada.

Tener un registro claro facilitará la identificación de las ganancias o pérdidas resultantes de cada operación. Una vez que se ha recopilado toda la información necesaria, el siguiente paso es calcular las ganancias de capital. En India, las ganancias de capital se dividen en dos categorías: a corto plazo y a largo plazo. Si un inversionista mantiene sus activos de criptomonedas durante menos de 36 meses antes de venderlos, se clasificarán como ganancias de capital a corto plazo. En este caso, las ganancias se gravarán al 30%, sin la posibilidad de aplicar deducciones.

Por otro lado, si las criptomonedas se mantienen durante más de 36 meses antes de venderlas, se considerarán ganancias de capital a largo plazo, aunque, en el caso de las criptomonedas, este tratamiento fiscal no ha sido oficializado y sigue siendo un área gris. Tras calcular las ganancias o pérdidas, el siguiente paso es presentar la declaración de impuestos. En India, la fecha límite para presentar la declaración de impuestos es generalmente el 31 de julio de cada año fiscal. Sin embargo, los contribuyentes deben estar atentos a cualquier anuncio del gobierno, ya que las fechas pueden variar. La declaración de impuestos debe incluir todos los ingresos, incluidas las ganancias de las criptomonedas.

Los inversores deben asegurarse de utilizar el formulario adecuado según su situación fiscal. Es importante mencionar que, si bien el gobierno ha establecido un sistema de tributación para las criptomonedas, también se ha propuesto la creación de regulaciones más estructuradas. Esto incluye la posibilidad de un impuesto sobre los bienes y servicios (GST) sobre las transacciones de criptomonedas y una consideración más amplia de cómo se clasifican estos activos en términos fiscales. Por lo tanto, los contribuyentes deben mantenerse informados sobre cualquier cambio en las regulaciones fiscales que pueda afectar su situación. Además, es crucial que los inversores en criptomonedas se familiaricen con las herramientas y plataformas que pueden ayudar a facilitar el cálculo y el pago de impuestos.

Existen varias plataformas en línea que ofrecen servicios especializados para rastrear transacciones de criptomonedas y calcular automáticamente las obligaciones fiscales. Estas herramientas no solo ahorran tiempo, sino que también pueden ayudar a asegurar que los inversores cumplan con todas las regulaciones fiscales. El cumplimiento de las obligaciones tributarias no es solo una cuestión legal, sino que también tiene impactos en la reputación y la relación del inversor con las autoridades fiscales. La falta de cumplimiento puede resultar en penalizaciones significativas, por lo que es aconsejable que los inversores busquen la orientación de profesionales fiscales que estén familiarizados con la tributación de criptomonedas. La tributación de las criptomonedas en India está en su infancia, y los inversores deben estar preparados para adaptarse a un entorno en constante evolución.

La claridad en la regulación puede tardar en llegar, pero es probable que las criptomonedas continúen siendo un tema de debate y desarrollo regulatorio en el futuro cercano. Es vital para los inversores permanecer informados y educarse sobre las mejores prácticas para manejar sus inversiones en criptomonedas de manera responsable desde el punto de vista fiscal. A medida que India avanza en el camino hacia una mayor aceptación y regulación de las criptomonedas, es probable que surjan nuevas oportunidades y desafíos. La educación financiera y la conciencia sobre la tributación de criptomonedas ayudarán a los inversores a navegar por este paisaje dinámico. Prepararse para lo que 2024 puede traer en términos de regulación fiscal no solo es prudente, sino también esencial para garantizar el éxito a largo plazo en el mundo de las criptomonedas.

En conclusión, calcular y pagar los impuestos sobre criptomonedas en India para 2024 es un proceso que requiere atención al detalle, conocimientos en la materia y un enfoque proactivo. Con las tasas de impuestos ya establecidas y la importancia de llevar un registro adecuado de las transacciones, los inversores deben tomar en serio sus obligaciones fiscales. Mantenerse informado sobre cambios en la regulación y utilizar las herramientas disponibles puede facilitar este proceso y ayudar a evitar problemas futuros con el fisco. Las criptomonedas son una herramienta poderosa, y al cumplir con los requisitos fiscales, los inversores pueden asegurarse de disfrutar de los beneficios sin las preocupaciones de las repercusiones legales.