En el entorno financiero actual, pocas figuras despiertan tanta atención y respeto como Warren Buffett, ampliamente conocido como el Oráculo de Omaha. Su habilidad para anticipar movimientos del mercado y tomar decisiones de inversión prudentes ha sido objeto de estudio y admiración mundial. Durante la reciente caída del mercado inducida por las políticas comerciales y las tarifas arancelarias implementadas bajo la administración de Donald Trump, Buffett demostró una vez más su sabiduría y cautela, evitando el pánico generalizado que invadió a muchos inversores. El año 2024 estuvo marcado por una volatilidad significativa en los mercados financieros, impulsada en gran medida por la escalada de tensiones comerciales y la implementación de tarifas que afectaron a diferentes sectores industriales. Mientras el índice S&P 500 sufrió una caída aproximada del 10% en el transcurso del año, Berkshire Hathaway, la firma de inversión dirigida por Buffett, optó por mantenerse conservadora.

En lugar de buscar oportunidades de compra agresivas, Buffett y su equipo decidieron acumular una cantidad considerable de efectivo, limitando las adquisiciones de acciones y reduciendo la recompra de sus propias acciones a niveles inferiores a los observados en años anteriores. Esta estrategia refleja la filosofía de inversión de largo plazo que siempre ha caracterizado a Buffett. La paciencia y la disciplina son virtudes que el Oráculo de Omaha ha cultivado y aplicado rigurosamente, especialmente en tiempos de incertidumbre económica y política. La pregunta que muchos inversores y analistas se hacen ahora es: ¿cuándo Buffett decidirá que el momento es propicio para adoptar una postura más optimista y agresiva? Parte del misterio que rodea las decisiones de Berkshire Hathaway es la periodicidad con la que se revelan sus movimientos en el mercado. Al tratarse de un fondo de gran tamaño y estructura, las compras y ventas de acciones se informan generalmente cada trimestre, a través de los formularios 13F, que se deben presentar ante la Comisión de Bolsa y Valores de Estados Unidos (SEC).

Esto significa que las últimas acciones de Buffett a partir del primer trimestre de 2025, cerrado el 31 de marzo, aún estarían pendientes de revelación a mediados de mayo. A pesar de la espera en cuanto a información pública, no existen indicios actuales que sugieran que Berkshire Hathaway haya realizado compras significativas o aumentos importantes en posiciones ya existentes que requieran reportes inmediatos. Sin embargo, esto no implica inacción absoluta. Buffett es conocido por su disciplina obsesiva: sólo invierte cuando encuentra lo que él denomina "compañías maravillosas a precios justos". Esta expresión resume su enfoque conservador y evita compras especulativas en momentos de sobrevaloración del mercado.

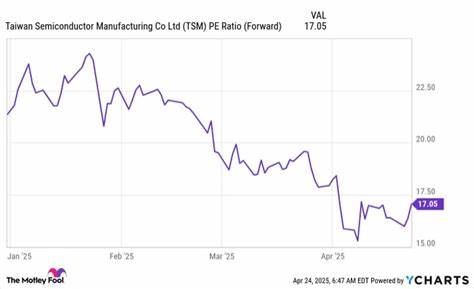

Un indicador clave que Buffett emplea para evaluar si el mercado está sobrevalorado es el llamado "Indicador Buffett", que relaciona la capitalización total del mercado accionario, usando como referencia el índice Wilshire 5000, con el Producto Interno Bruto (PIB) de Estados Unidos. Desde 2013, este indicador no ha descendido por debajo del 100%, lo que ya debería ser una señal para tomar precauciones. Actualmente, aunque se ha reducido desde un récord histórico que superó el 200%, se mantiene en un elevado 176%, lo que sugiere que el mercado sigue siendo caro desde la perspectiva de valoración general. Esta realidad explica por qué Buffett ha optado por aguardar y acumular efectivo en lugar de lanzarse a compras masivas. En efecto, el valor de las acciones no parece ajustado a la baja en términos generales, y las potenciales oportunidades que podrían derivarse del impacto de las tarifas de Trump y las tensiones comerciales parecen insuficientes para desencadenar una acción inmediata por parte del legendario inversor.

Es importante destacar también que Berkshire Hathaway cuenta con posiciones significativas en algunas compañías. Por ejemplo, posee casi el 44% de las acciones de Davita, más del 35% de Sirius XM, y por encima del 28% de Occidental Petroleum. Estas exposiciones significativas implican que cualquier movimiento relevante en estas acciones tendría que ser reportado, así como que Buffett tiene un gran interés en la evolución de estos sectores. Más allá de la precaución de Buffett, este periodo de incertidumbre ha generado debates acerca de los impactos a largo plazo de las políticas comerciales implementadas por la administración Trump. Las tarifas, si bien destinadas a proteger industrias locales, generaron efectos directos sobre la confianza empresarial, las cadenas de suministro global y las expectativas de crecimiento económico.

Para un inversionista como Buffett, comprender el verdadero alcance y duración de estas tensiones resulta fundamental antes de cambiar su estrategia hacia un posicionamiento más optimista. Además de las consideraciones económicas y políticas, la decisión de Buffett también está influenciada por las condiciones del mercado global y el comportamiento de competidores y otros grandes fondos de inversión. Berkshire Hathaway rara vez actúa de manera impulsiva; su estrategia absorbe múltiples variables antes de ejecutar movimientos importantes. El papel de Buffett en el mercado no puede entenderse sin considerar su legado y la mentalidad que ha demostrado a lo largo de décadas. Su enfoque minimalista hacia la especulación y su preferencia por compañías con fundamentos sólidos, ventajas competitivas sostenibles y equipos gerenciales confiables, son los principios que guían cada una de sus decisiones.

Por tanto, la marcha hacia un mercado más alcista, desde su perspectiva, dependerá más de la valoración justa de los activos y menos de movimientos de corto plazo o noticias políticas inmediatas. En este contexto, es relevante observar las señales que podrían indicar un giro en el sentimiento de Buffett hacia el mercado. Disminuciones adicionales en el indicador Buffett o correcciones más pronunciadas que vuelvan a situar el mercado en rangos históricamente atractivos podrían ser detonantes para que Berkshire Hathaway comience a aumentar su exposición. También un progreso claro en la resolución de disputas comerciales o cambios positivos en el entorno macroeconómico podrían influir en su decisión. Desde la perspectiva de los inversores comunes y profesionales, el comportamiento de Buffett funciona como una brújula en tiempos de incertidumbre.

Su prudencia actual puede interpretarse como una advertencia para no dejarse llevar por euforias que no estén fundamentadas en los números y la realidad económica. A la vez, su eventual retorno a posiciones más agresivas podría ser una señal poderosa para el mercado, impulsando confianza y atrayendo capital. En conclusión, Warren Buffett ha demostrado una vez más su capacidad para navegar con éxito en medio de la tormenta de la volatilidad inducida por las políticas comerciales y la incertidumbre política de los últimos años. Su estrategia de acumulación de efectivo y moderación en compras refleja un entendimiento profundo del mercado y una vocación por preservar capital antes que buscar ganancias rápidas. Aunque aún no está claro cuándo exactamente el Oráculo de Omaha decidirá adoptar una postura más alcista, la vigilancia constante de indicadores clave, la evolución de la economía estadounidense y los movimientos en las carteras de Berkshire Hathaway serán señales esenciales a seguir.

Para los inversores, la enseñanza es clara: la paciencia, la disciplina y la valoración cuidadosa son elementos indispensables para navegar exitosamente los desafíos del mercado actual y futuro.