En los mercados financieros globales, el vínculo entre el sentimiento de riesgo y el desempeño de los activos es fundamental para entender las fluctuaciones de precios y las decisiones de inversión. Durante períodos de optimismo, los inversores suelen alejarse de los activos seguros, como los bonos gubernamentales alemánicos Bund, en busca de mayores rendimientos en activos más riesgosos. Sin embargo, recientes datos económicos débiles han generado un ambiente contradictorio que complica el impacto positivo habitual que el mejor sentimiento de riesgo podría ejercer sobre los Bunds. El Bund, considerado un refugio seguro dentro de Europa, suele reflejar las tensiones y expectativas del mercado sobre la economía alemana y, por extensión, europea. Cuando el ciclo económico sugiere crecimiento y estabilidad, el apetito por riesgo crece, provocando una disminución en la demanda por bonos soberanos con rendimientos bajos como el Bund.

No obstante, si los datos macroeconómicos no respaldan esta visión optimista, el fundamento para una salida rápida del mercado de deuda alemana pierde fuerza, generando una dinámica compleja para los precios y rendimientos de los bonos. Recientes informes revelan indicadores clave de índole económica que no han cumplido con las expectativas del mercado, particularmente en sectores como la manufactura y las exportaciones, pilares tradicionales de la economía alemana. Las cifras de producción industrial han mostrado una contracción más profunda de lo anticipado, mientras que las encuestas de confianza empresarial evidencian un estancamiento e incluso una caída en la intención de inversión. Estos elementos apuntan a un crecimiento económico ralentizado, lo cual genera incertidumbre respecto a la capacidad de Alemania para sostener niveles robustos de actividad. Este escenario de datos económicos débiles ejerce presión sobre la percepción general de estabilidad y crecimiento en la región euro, ámbito donde el Bund actúa como referente.

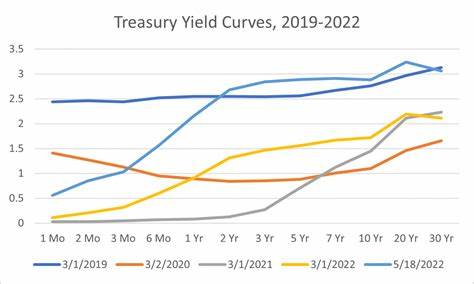

Ante esta realidad, aunque exista un mejor sentimiento de riesgo por factores externos, como la relajación de tensiones geopolíticas o estímulos monetarios en otras economías, la ausencia de cifras económicas sólidas en Alemania limita la reacción negativa esperada en los precios de los bonos Bund. La inflación, otro elemento crucial en la valoración de activos de renta fija, también juega un papel determinante. En Europa, la inflación ha mostrado signos de moderación, pero aún se mantiene en niveles superiores al objetivo del Banco Central Europeo (BCE). La combinación de una inflación persistente y una actividad económica débil podría mantener al BCE en una posición cauta respecto a su política monetaria. Esto influye en el entorno de tasas de interés y en las expectativas de subidas o recortes futuros, factores que impactan directamente sobre el atractivo relativo del Bund.

Para los inversores, este contexto plantea desafíos considerables. Un mejor sentimiento de riesgo en el mercado global suele instigar movimientos hacia activos con mayor rentabilidad y riesgo, alejándose de los bonos soberanos considerados refugio. Sin embargo, la falta de respaldo macroeconómico sólido en Alemania reduce la confianza en un repunte acelerado, manteniendo la demanda por Bunds como instrumento de protección ante volatilidades potenciales. Además, la situación económica europea, en general, continúa enfrentando diversas incertidumbres. La persistencia de problemas estructurales, la fragilidad en la recuperación post-pandemia y las tensiones comerciales a nivel global contribuyen a una percepción mixta que influye en las decisiones de inversión.

Este conjunto de factores hace que a pesar de un sentimiento de riesgo mejorado en ciertos segmentos del mercado, los Bunds mantengan una demanda relativamente estable, actuando como un indicador clave de la cautela predominante. Adicionalmente, la política monetaria del BCE está en un momento decisivo. Su enfoque de gradualidad en la normalización de tasas refleja la necesidad de equilibrar entre combatir la inflación y no sofocar un crecimiento ya tibio. Esta estrategia influye en el mercado de bonos, ya que una política monetaria menos agresiva puede favorecer la permanencia de tasas bajas en los Bunds, manteniéndolos atractivos para inversores en busca de estabilidad. Para comprender plenamente el impacto de los datos débiles sobre el impulso generado por el mejor sentimiento de riesgo, es importante observar la interacción entre variables globales y regionales.

Mientras que una mejora en el apetito por riesgo podría venir de una resolución en conflictos geopolíticos o una recuperación económica en mercados emergentes, el espacio europeo requiere fundamentos locales sólidos para traducir esa mejoría en movimientos significativos en su mercado de deuda. El análisis técnico y fundamental de los Bunds refleja esta complejidad. En gráficos de precios, se observa que intentos de disminución en la demanda a causa de un apetito mayor por riesgo son frecuentemente contrarrestados por aumentos en la compra defensiva ligada a los datos económicos flojos. Este equilibrio ha generado un rango de movimiento limitado para los bonos, con fluctuaciones que responden más a eventos puntuales y noticias macro que a tendencias claras. Implicaciones para el futuro señalan que mientras persista la falta de datos robustos que sustenten un crecimiento sostenido y se mantenga una inflación fuera de control, el mejor sentimiento de riesgo podrá tener un impacto moderado o restringido sobre los precios de los Bunds.

Los inversores deberán permanecer atentos a cada informe económico que publique Alemania y la zona euro, así como a las directrices del BCE, para ajustar sus estrategias en este mercado. Finalmente, la situación actual destaca la importancia de un enfoque equilibrado y multidimensional para entender los movimientos en los mercados de bonos. Ni el optimismo del sentimiento de riesgo ni los datos económicos aislados pueden explicar por completo las dinámicas observadas. En cambio, es la combinación y la interacción entre estas fuerzas lo que determina el rumbo del mercado del Bund y la percepción general sobre la economía europea. En conclusión, aunque un mejor sentimiento de riesgo podría sugerir una reducción en la demanda por bonos Bund y un aumento en sus rendimientos, los datos económicos débiles actúan como un freno significativo para este efecto.

Este fenómeno refleja la cautela que predomina en el mercado ante señales contradictorias y subraya la complejidad de los factores que influyen en la renta fija europea. La interpretación cuidadosa de estos elementos es crucial para inversores, analistas y responsables de políticas, en un contexto que continúa siendo desafiante y dinámico.