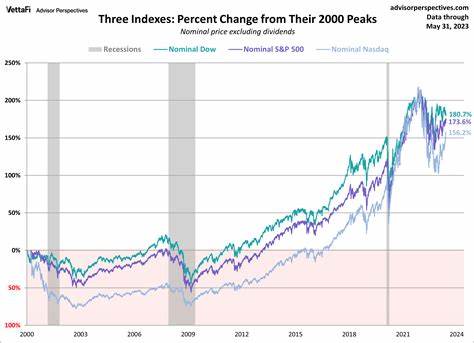

En el mundo financiero, la relación entre la política comercial y la inflación siempre ha sido un elemento clave para entender los movimientos de los mercados bursátiles. En la actualidad, esta dinámica se encuentra bajo el escrutinio de inversores y economistas a medida que los principales índices, como el Dow Jones Industrial Average, el S&P 500 y el Nasdaq, experimentan jornadas de estancamiento mientras esperan la publicación del índice de precios al consumidor (CPI, por sus siglas en inglés). Este indicador es fundamental para detectar el impacto real que los aranceles impuestos, principalmente durante la administración del expresidente Donald Trump, están teniendo en la inflación y, por ende, en el desempeño económico general. Recientemente, el S&P 500 ha logrado borrar las pérdidas acumuladas durante 2025, impulsado ampliamente por un rally en el sector tecnológico, donde Nvidia ha desempeñado un papel estelar al alcanzar una capitalización de mercado superior a los 3 billones de dólares. Este repunte se ha dado en medio de una trégua en la guerra comercial entre Estados Unidos y China, con un acuerdo temporal para reducir o pausar ciertos aranceles que habían tensionado el comercio global.

El comportamiento disparejo de los índices refleja las complejidades inherentes a esta coyuntura. Mientras el Nasdaq, de fuerte orientación tecnológica, se ha beneficiado del entusiasmo generado por la reducción arancelaria y las expectativas de crecimiento en industrias como la inteligencia artificial y la automoción eléctrica, el Dow Jones ha sufrido ligeras caídas, arrastrado por la mala noticia llegada desde el sector salud con la sorpresiva dimisión del CEO de UnitedHealth y la suspensión de su guía financiera para 2025, lo que generó temores sobre la estabilidad y costos en el sector. El dato más reciente del CPI para abril mostró una desaceleración en el ritmo anual de inflación, con un aumento del 2.3%, siendo esta la tasa más baja desde 2021. Este resultado sugiere que la escalada de precios podría estar moderándose pese a las incertidumbres creadas por la política arancelaria.

Sin embargo, los mercados son conscientes de que el efecto completo de los aranceles sobre la inflación podría tardar más en reflejarse debido al almacenamiento de inventarios, el ajuste en las cadenas de suministro y la dinámica de precios internacionales. Los futuros del Dow, S&P 500 y Nasdaq han mostrado volatilidad y pausas a la espera de señales claras que puedan guiar la próxima estrategia de política monetaria por parte de la Reserva Federal. Los inversores están alertas ante la posibilidad de una reducción en las tasas de interés que podría darse en septiembre, modificando así la perspectiva que hasta hace poco apuntaba a un recorte en junio. Esta postura cautelosa refleja la incertidumbre generada no sólo por la inflación y aranceles, sino también por factores geopolíticos y la evolución de la demanda global. En el ámbito corporativo, empresas como Honda han alertado sobre un impacto negativo significativo debido a los aranceles sobre automóviles y piezas importadas, anticipando pérdidas multimillonarias que podrían repercutir en sus resultados anuales.

Por otro lado, acciones de compañías como Palantir se han disparado tras la noticia de un multimillonario acuerdo de defensa entre Estados Unidos y Arabia Saudita, destacando la interacción entre la política internacional y las expectativas de negocio en sectores estratégicos como la tecnología y la defensa. El mercado tecnológico, en general, sigue siendo un motor principal de recuperación y optimismo. Las llamadas “Magnificent Seven”, un grupo de gigantes tecnológicos que incluye a Nvidia, Tesla y Meta, continúan mostrando fuertes ganancias, apostando a que la integración de la inteligencia artificial y la estabilización en las relaciones comerciales internacionales propiciarán un entorno favorable para la innovación y crecimiento económico. Otro punto de interés ha sido la inclusión de Coinbase en el S&P 500, un hecho histórico que marca la consolidación del sector cripto en el ámbito financiero tradicional. Esta noticia refleja un giro en la percepción de la industria, que ha pasado de enfrentar sanciones y regulaciones estrictas a ser reconocida como un actor relevante de innovación financiera, capaz de atraer inversiones masivas y participar en la recuperación del mercado general.

A nivel macroeconómico, la disminución en las tasas de inflación abre un espacio para que la Reserva Federal adopte un enfoque más mesurado en su política monetaria, evitando decisiones agresivas que puedan frenar la recuperación económica. Sin embargo, factores como los precios de la energía, los costos alimentarios y las tensiones comerciales aún representan riesgos latentes que podrían alterar el rumbo previsto. La respuesta de los mercados a estos factores es también un reflejo de la confianza en la capacidad de recuperación de la economía global, especialmente de Estados Unidos, que ha sabido adaptarse a las interrupciones provocadas por la pandemia y las tensiones comerciales. La apertura hacia negociaciones y reducciones temporales de aranceles con China ha sido fundamental para aliviar presiones inflacionarias y reestablecer flujos comerciales que favorecen la producción y el consumo. Los inversores, sin embargo, mantienen una postura vigilante y no descartan volatilidades en el corto plazo, dada la naturaleza impredecible de las negociaciones comerciales y la posibilidad de cambios repentinos en las políticas tanto internas como externas.

El seguimiento constante de datos como el CPI y las decisiones de la Reserva Federal será crucial para anticipar movimientos en los mercados y ajustar estrategias de inversión. En conclusión, la actualidad de los mercados bursátiles se encuentra en una etapa de espera y análisis, donde los índices principales consolidan ganancias recientes mientras aguardan confirmaciones sobre el impacto real de la política arancelaria en la inflación y la economía. La interacción entre factores comerciales, monetarios y corporativos genera un escenario dinámico y lleno de oportunidades para quienes comprendan el entorno y actúen con estrategia y prudencia. La evolución de estos elementos en los próximos meses será decisiva para determinar la trayectoria de los mercados y la confianza de los inversionistas a nivel global.