La salud del sector bancario suizo ha sido un tema de profundo análisis y debate, especialmente a raíz de la reciente crisis de Credit Suisse. A pesar de los contratiempos, la Asociación Bancaria Suiza (SBA) presentó un panorama alentador, pero al examinar más detenidamente los datos, surgen algunas preocupaciones sobre el futuro del sector. En agosto de 2024, la SBA compartió su informe anual llamado "Barómetro Bancario" y el "Perspectivas del Banco Suizo", donde se destaca la resiliencia de la banca en Suiza después del colapso de Credit Suisse. La nación alpina sigue siendo la líder mundial en gestión de patrimonio transfronterizo, lo que es un aspecto notable. Según el informe, en 2023, los activos bajo gestión crecieron un 6,9%, alcanzando los 8,39 billones de francos suizos, de los cuales casi 3,8 billones pertenecen a clientes extranjeros.

Sin embargo, gran parte de este crecimiento se atribuyó más a condiciones de mercado favorables que a nuevas incorporaciones de capital. Un aspecto clave del sector es el crecimiento del empleo, que ha mostrado un panorama mixto. En 2023, la industria bancaria aumentó su plantilla doméstica en 1,280 empleados, alcanzando un total de 93,299, lo que representa un incrementó del 1,4%. A pesar de esto, la situación en el exterior es menos optimista, ya que los bancos suizos han reducido sus plantillas en el extranjero en un 2,9%. Martin Hess, responsable de Políticas Económicas en la SBA, atribuye esta tendencia a factores geopolíticos y a un movimiento general hacia la reubicación de funciones dentro del país.

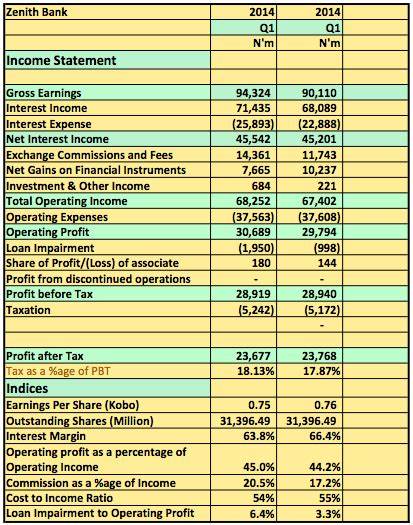

Esto plantea la pregunta de si el aumento del empleo en el ámbito nacional es un signo de fortaleza o una respuesta reactiva a tensiones globales. Si bien es cierto que más de la mitad de las entidades encuestadas esperan mantener o aumentar su número de empleados, la exclusión de UBS de la encuesta debido a razones legales añade una capa de incertidumbre sobre este optimismo. UBS es un actor crucial en el sector y su ausencia en los datos podría distorsionar la imagen real del mercado laboral bancario en Suiza. El informe también aborda el tema de los ingresos, señalando que a pesar de un aumento en los ingresos por intereses con respecto al año anterior, los bancos centrados en el mercado doméstico han mostrado una disminución del 0,7% en este ámbito. La complejidad de la situación se deriva de la crisis de Credit Suisse, donde este banco se vio obligado a ofrecer tasas de interés más altas para obtener la liquidez necesaria durante su momento más crítico.

Esto llevó a un incremento de los costos de financiamiento que impactó negativamente a otros bancos. El contexto de tasas de interés en Suiza ha cambiado de manera drástica. Las medidas tomadas por el Banco Nacional Suizo (SNB) para reducir su carga de intereses en los depósitos son vistas como un cambio sin precedentes, según Hess. La implementación de políticas monetarias viables y rentables es un desafío, y la disminución continua de las tasas de interés no augura mejoras inmediatas en los ingresos por intereses. Esto también ha tenido consecuencias para los ingresos por comisiones y servicios, que se redujeron en un 6,7%, lo que muestra un panorama más sombrío para el sector.

Con la perspectiva de un entorno de tasas de interés en declive, el crecimiento del crédito en 2024 se anticipa como por debajo de la media, especialmente en el ámbito de préstamos hipotecarios. Se prevé que la competencia aumente en el sector corporativo, donde muchos encuestados señalan que los bancos alternativos asumirán un papel crucial en el financiamiento empresarial, lo que podría llevar a una presión adicional sobre los márgenes de ganancia. Los riesgos regulatorios también se han convertido en un foco de atención importante. Un consenso entre los expertos indica que la creciente densidad y complejidad de la regulación representará un desafío significativo y generará un aumento considerable en los costos operativos. Pasado un año, la mayoría de los encuestados ahora consideran este factor como un riesgo significativo o muy significativo, un giro drástico que podría vislumbrar una transformación en el paisaje bancario del país.

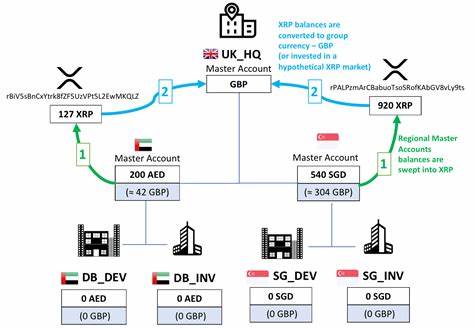

Sin embargo, en medio de estas sombras, también surgen oportunidades. Hess destaca que, aunque muchos ven a UBS como un riesgo, su existencia representa un activo estratégico para Suiza, especialmente en el marco de grandes corporaciones internacionales. Superar esta crisis y adaptarse a los nuevos tiempos podría ofrecer una oportunidad única para que el sector se transforme y mejore su relación con los clientes a través de canales digitales. La percepción sobre las criptomonedas ha tenido un cambio notable. Mientras que en 2023 solo el 13% de los expertos veía potencial de crecimiento en este ámbito, el número se ha elevado al 50% en 2024.

Esto apunta a una transformación significativa en la forma en que el sector bancario suizo está abordando nuevas tecnologías y tendencias de inversión. Sin embargo, a pesar de la creciente fe en las criptomonedas como una oportunidad de ingresos, el entusiasmo por la inversión sostenible ha disminuido notablemente, con solo la mitad de los expertos creyendo que puede atraer nuevas oportunidades. En conclusión, a pesar de los indicios de que el sector bancario suizo se encuentra en una posición relativamente buena tras las crisis recientes, los desafíos subyacentes pueden comprometer su estabilidad a largo plazo. La combinación de factores como la reducción de la plantilla en el extranjero, la creciente carga de la regulación y la incertidumbre respecto a las tasas de interés presentarán un complicado rompecabezas que los banqueros tendrán que resolver en los próximos años. La capacidad de adaptación del sector y su disposición para explorar nuevas oportunidades, como las criptomonedas, serán determinantes para su futuro en un entorno financiero global cada vez más competitivo.

Con el reloj corriendo, los actores del sector deben actuar con astucia para asegurar un lugar sólido en el futuro del sistema financiero.