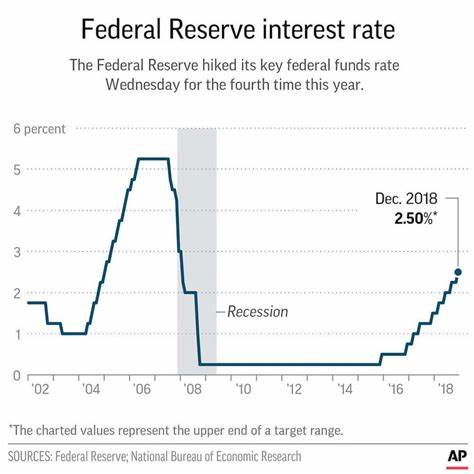

La decisión del banco central de Estados Unidos, la Reserva Federal (Fed), de reducir las tasas de interés ha marcado un hito significativo en el panorama económico del país. En su reunión de septiembre de 2024, la Fed hizo un recorte notable, bajando la tasa de interés de referencia a un rango de entre 4.75% y 5%, lo que representa una disminución considerable desde el 5.25% a 5.50% que se había mantenido desde julio de 2023.

Este movimiento ha sido considerado por muchos analistas como uno de los más anticipados del año, generando una mezcla de expectativas y preguntas sobre el futuro económico y financiero de Estados Unidos. Jerome Powell, presidente de la Fed, ha proporcionado una visión clara sobre las razones detrás de esta decisión. Durante la conferencia de prensa que siguió a la reunión, Powell afirmó que, a pesar de que la economía estaba en buena forma, con una inflación en descenso y un mercado laboral fuerte, los riesgos a la baja para el empleo habían aumentado. El enfoque más proactivo del banco central se puede interpretar como un intento de aliviar la presión económica y prevenir un enfriamiento excesivo del mercado laboral. La pregunta crucial que muchos se están haciendo ahora es: ¿qué vendrá después? Según las Proyecciones Económicas, la Fed anticipa que podría haber otro recorte de medio punto más antes de que termine el año, lo que llevaría la tasa de política monetaria a un 4.

4%. Además, se espera que para finales de 2025, la tasa baje aún más, alcanzando aproximadamente un 3.4%. Este enfoque gradual podría ser una señal de que la Fed se está moviendo para adaptarse a un panorama económico cambiante, donde la inflación parece estar bajo control y la necesidad de fomentar el crecimiento se vuelve más crítica. El próximo encuentro de la Reserva Federal está programado para el 6 y 7 de noviembre, justo después de las elecciones presidenciales en EE.

UU. Este evento será crucial, ya que cualquier cambio en la política monetaria podría tener un impacto directo en la economía y en las decisiones de los consumidores. Además, se espera que los funcionarios de la Fed continúen analizando indicadores económicos y pronosticando el rumbo de las tasas de interés en el futuro, lo que podría influir en la confianza del consumidor y en la inversión empresarial. La relación entre las tasas de interés y el desempeño económico no puede ser subestimada. La Fed utiliza las tasas de interés como un mecanismo para estimular o desacelerar el crecimiento económico.

Cuando se bajan las tasas, el objetivo es incentivar el gasto y la inversión; es decir, como una especie de pedal de gas. En contraste, aumentarlas se asemeja a un freno en la economía, utilizado para enfriar un mercado que podría estar sobrecalentándose. Los efectos de los cambios en las tasas de interés no son inmediatos. Típicamente, toma alrededor de 12 meses para que se sientan sus impactos en la economía en general. Sin embargo, esta relación se percibe casi de inmediato en el mercado de valores.

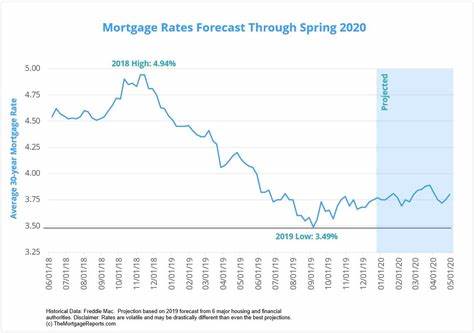

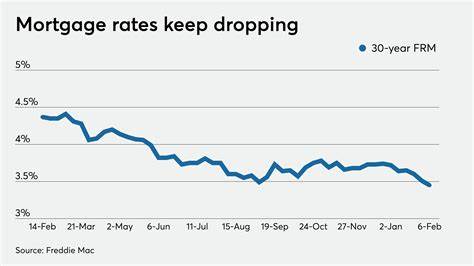

La reacción de los índices bursátiles a los anuncios de la Fed puede ser abrupta, con caídas significativas cuando se anticipan aumentos de tasas. Por ejemplo, el año pasado, cuando Powell sugirió que habría más subidas de tasas, los principales índices sufrieron fuertes caídas. En contraste, el ambiente de tasas más bajas tiende a alegrar a los inversores, generando un sentido de optimismo en el mercado. Para los consumidores, la perspectiva de tasas de interés más bajas viene con una serie de implicaciones financieras. Para aquellos que están en el mercado de la vivienda o buscando comprar un automóvil, estos recortes pueden significar alivio y accesibilidad en términos de financiamiento.

Las tasas de préstamos, incluidos los créditos para automóviles y las deudas de tarjetas de crédito, típicamente ajustan sus tarifas más rápidamente en respuesta a las decisiones de la Fed, ofreciendo a los prestatarios la oportunidad de ahorrar en sus pagos. Por otro lado, no todo son buenas noticias. El recorte de tasas también podría afectar la rentabilidad que muchos ahorradores han disfrutado recientemente. Algunas proyecciones sugieren que las cuentas de ahorros de alto rendimiento podrían sufrir una caída de hasta 0.75 puntos porcentuales.

Esto representa un desafío para aquellos que dependen de su ahorro como fuente de ingresos, especialmente aposentados o personas que han optado por guardar su dinero en lugar de invertirlo en valores más riesgosos. El entorno económico actual refleja una mezcla de optimismo y precaución. Por un lado, la disminución de la inflación y la salud del mercado laboral son señales alentadoras. No obstante, la Fed ha mostrado una notable sensibilidad a los riesgos del desempleo y la posibilidad de que la economía se desacelere demasiado. En otras palabras, el enfoque equilibrado hacia la política monetaria que está adoptando el banco central indica que está tratando de navegar entre el fomento del crecimiento y el mantenimiento de la estabilidad.

Reflexionando sobre las decisiones de la Fed y sus impactos, es evidente que el futuro cercano será decisivo. Los analistas y expertos seguirán de cerca las cifras económicas, atención a la inflación y los cambios en la confianza del consumidor como indicios de hacia dónde se dirigen las tasas de interés en los próximos meses. Con las próximas reuniones de la Fed, especialmente la programada para noviembre, una mayor claridad podría surgir sobre el camino que tomará Estados Unidos en términos de política monetaria. Los consumidores, las empresas y los inversores deben estar preparados para adaptarse a cualquier nuevo anuncio que surja del banco central. La economía estadounidense ha demostrado resiliencia en tiempos difíciles, pero la capacidad de respuesta a las tasas de interés y la política monetaria será crucial para determinar el siguiente capítulo de esta historia económica.

En un mundo en constante cambio, la estrategia que adopte la Reserva Federal será crucial para el futuro del crecimiento y la estabilidad económica del país.