El mercado de las criptomonedas, conocido por su alta volatilidad y rápida evolución, se ha convertido en un terreno fértil para la manipulación de precios. Esta práctica oscura no es producto de la casualidad ni de la legítima oferta y demanda, sino una estrategia orquestada por actores malintencionados que quieren aprovecharse de la psicología del mercado para obtener beneficios ilícitos. Comprender cómo se lleva a cabo esta manipulación y quiénes están detrás es esencial para cualquier inversor o entusiasta que pretenda navegar en este mundo sin caer en trampas peligrosas. La manipulación de precios en criptomonedas consiste en alterar artificialmente el valor de un activo digital mediante acciones coordinadas que crean una falsa impresión de demanda o pánico en el mercado. A diferencia de los mercados financieros tradicionales, donde la regulación estricta limita estas actividades, el ecosistema cripto se caracteriza por una supervisión más laxa y una gran fragmentación, lo que permite que estas prácticas fluyan con relativa impunidad.

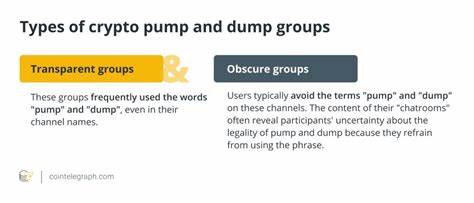

Uno de los métodos más recurrentes que usan los manipuladores es el denominado “pump and dump”. Este esquema inicia con la acumulación silenciosa de una criptomoneda de bajo valor o con baja capitalización, seguida por una campaña agresiva de publicidad falsa o noticias fabricadas que generan un aumento explosivo en el precio. A medida que inversores incautos se sienten atraídos por el supuesto crecimiento vertiginoso y compran en masa, los manipuladores venden sus tenencias en el punto más alto, provocando un colapso abrupto y dejando a muchos con pérdidas significativas. Otra técnica esencial en este ecosistema manipulador está asociada a los llamados “whales” o ballenas. Estas son billeteras que poseen enormes cantidades de criptomonedas capaces de mover grandes volúmenes en el mercado con una sola transacción.

Cuando realizan movimientos estratégicos —comprando o vendiendo en momentos clave— pueden influir en la dirección del precio y en las emociones de otros participantes. Los traders más pequeños, viendo estos movimientos, les suelen imitar con la esperanza de beneficiarse, aumentando la volatilidad y el efecto dominó en el mercado. Además, prácticas como el “wash trading” representan un grave problema. Esta técnica consiste en que un mismo individuo o grupo compra y vende la misma criptomoneda entre sus propias cuentas o mediante intermediarios, simulando un elevado volumen de operaciones. Esto engaña a otros inversores haciéndoles creer que existe un interés genuino y actividad elevada en el token, cuando en realidad es solo humo y espejos para mantener una falsa apariencia de legitimidad y liquidez.

Las tácticas de “spoofing” y “layering” también destacan como maniobras sofisticadas para manipular precios. En estas, se colocan grandes órdenes falsas de compra o venta sin intención real de ejecutarlas, sólo para crear una ilusión de demanda o rechazo en el mercado. Esto provoca que los traders reales reaccionen emocionalmente, alterando sus decisiones de inversión según señales engañosas. Una vez que los órdenes reales tienen efecto, estas ordenes falsas son retiradas, dejando a la mayoría atrapada en movimientos no fundamentados. Más allá de estos métodos visibles, algunas manipulaciones son más técnicas y difíciles de detectar.

Los bots de alta frecuencia, por ejemplo, pueden operar en fracciones de segundo para anticipar las operaciones de otros y realizar acciones que distorsionan el mercado. El uso de información privilegiada también se ha documentado en el sector cripto, con individuos que aprovechan datos confidenciales no públicos —como anuncios de asociaciones o listados en exchanges— para obtener ventajas injustas antes de que el mercado reaccione. Otro ámbito peligroso es la manipulación de oráculos, herramientas fundamentales que proveen datos de precios a las plataformas de finanzas descentralizadas (DeFi). Hackers han logrado alterar estos feeds de precios para vaciar fondos o crear operaciones fraudulentas. Este tipo de ataques puede ocasionar pérdidas millonarias en cuestión de segundos y socava la confianza en tecnologías clave dentro de la industria.

Lesiones emocionales son la base sobre la que florece la manipulación de precios. La psicología juega un papel crucial: la codicia, el miedo y el FOMO (miedo a perderse una oportunidad) son los disparadores principales. Los manipuladores saben que pueden provocar picos y caídas abruptas simplemente explotando estos sentimientos humanos, sin necesidad de atacar sistemas técnicos o romper códigos de seguridad. Este juego emocional puede ser devastador, sobre todo para inversores novatos. La ilusión de obtener ganancias descomunales rápidamente los lleva a invertir sin análisis profundo, guiados por el entusiasmo generado por mensajes virales o el respaldo aparente de personalidades influyentes.

Cuando llega el colapso, las pérdidas no solo son financieras; también generan desconfianza y desaliento hacia el ecosistema que, en su esencia, prometía democratizar el acceso financiero. El impacto negativo de la manipulación de precio no se limita a individuos, sino que deteriora la integridad y sostenibilidad del ecosistema cripto. La proliferación constante de tokens fraudulentos o proyectos huecos edificados sobre esquemas de fraude y especulación genera una niebla difícil de atravesar para las iniciativas reales y legítimas. Las regulaciones llegan con fuerza tras escándalos significativos, imponiendo controles que si bien protegen a los consumidores también pueden frenar la innovación y la libertad que caracterizan al espacio. Para los inversores, la clave es la prevención y el conocimiento.

Realizar una investigación exhaustiva —conocida como DYOR (Do Your Own Research)— es fundamental para identificar elementos que delaten riesgos, tales como equipos poco transparentes, roadmaps poco claros o volúmenes sospechosos. Vigilar el volumen de operaciones y la actividad de las ballenas mediante herramientas especializadas puede ofrecer alertas tempranas ante movimientos atípicos. Adicionalmente, trabajar siempre con plataformas y exchanges que cuentan con mecanismos anti manipulación y políticas estrictas contra prácticas ilegales añade una capa extra de seguridad. El cambio hacia mercados más regulados implica mayor responsabilidad y protección para los usuarios, pero también exige adaptabilidad y actualización constante sobre las nuevas tendencias y riesgos que emergen. El futuro del ecosistema cripto depende en buena parte de la habilidad colectiva para reducir estas prácticas dañinas y fomentar un entorno más transparente y seguro.

La comunidad, los desarrolladores, las plataformas y los reguladores están integrando tecnologías avanzadas basadas en inteligencia artificial para detectar comportamientos fraudulentos en tiempo real. Al mismo tiempo, las estructuras de gobernanza descentralizadas brindan espacios donde los propios usuarios pueden denunciar anomalías y promover la rendición de cuentas. A pesar de estos avances, la batalla contra la manipulación está lejos de ser ganada. La naturaleza dinámica y global del mercado digital hace que los manipuladores siempre encuentren nuevas formas de eludir controles. La educación constante y el enfoque crítico por parte de cada participante son las mejores armas para enfrentar esta problemática.

En definitiva, la manipulación de precios en criptomonedas es un fenómeno complejo que refleja tanto la fragilidad como el potencial disruptivo del mercado. Entender las estrategias empleadas por los cibercriminales, reconocer las señales de alarma y adoptar hábitos de inversión responsables son pasos decisivos para proteger el capital y contribuir a la construcción de un ecosistema más justo y confiable. La transparencia y la información serán siempre el faro que guíe hacia un futuro donde la innovación financiera no se vea empañada por la sombra del fraude.