El mercado de Bitcoin ha vivido una transformación notable en los últimos años, con tendencias que resaltan un cambio en el comportamiento de los inversores y una creciente consolidación del activo como reserva de valor. Un indicador clave que destaca este fenómeno es la caída histórica en los depósitos de Bitcoin en exchanges, que alcanzan su punto más bajo en ocho años, un fenómeno que coincide con la expansión del sentimiento HODL entre los usuarios y la comunidad inversora. Esta ausencia de actividad de depósito en las plataformas de intercambio no solo refleja una menor disposición para vender, sino también una clara preferencia por mantener las posiciones a largo plazo. La disminución del volumen de direcciones que depositan Bitcoins a exchanges desde 2022 ha sido gradual pero sustancial. Los datos más recientes reportan un promedio móvil de 30 días que ha descendido a aproximadamente 52,000 direcciones, cifra que retoma los niveles observados en diciembre de 2016, una época muy diferente para el ecosistema cripto.

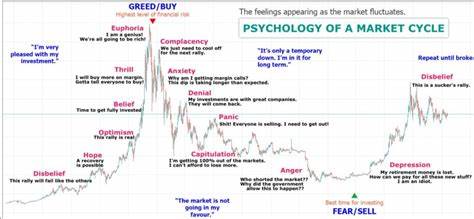

La baja en la presión de venta es un fenómeno señalado por analistas y expertos del sector, quienes indican que la cantidad de ventas de Bitcoin se ha reducido hasta cuatro veces en los últimos tres años. Esta reducción en la disposición a liquidar posiciones es una señal clara de que los tenedores están confiando en un crecimiento futuro sostenido del activo, prefiriendo no desprenderse de sus tenencias. En un entorno donde la volatilidad es habitual, este comportamiento indica un cambio cultural significativo en la comunidad de Bitcoin, hacia una estrategia de acumulación y retención prolongada. Los movimientos recientes señalan también que los grandes inversores, comúnmente denominados “ballenas”, juegan un papel central en esta dinámica. Las billeteras con balances entre 10 y 10,000 BTC están concentrando un 67.

77% del suministro total del activo. Estos actores están incrementando paulatinamente sus posiciones, acumulando desde fines de marzo cantidades considerables de Bitcoin que sugieren una fuerte convicción en el desempeño a largo plazo del mercado. Esta situación tiene varios factores explicativos. Por un lado, la correlación entre Bitcoin y los principales índices bursátiles estadounidenses, como el S&P 500 y el Nasdaq Composite, ha disminuido notablemente desde 2024, lo que demuestra que Bitcoin está comenzando a comportarse como un activo más independiente. Esta menor correlación podría favorecer a los inversores interesados en diversificar riesgos, consolidando la percepción de Bitcoin como un refugio ante la volatilidad tradicional de los mercados.

Además, la narrativa de Bitcoin como “oro digital” está ganando fuerza dentro del ámbito financiero. Ante la incertidumbre de los mercados de acciones y la depreciación del dólar, muchos inversores recurren a Bitcoin para proteger sus activos. Esto ha sido impulsado también por las entradas significativas en los fondos cotizados en bolsa (ETFs) de Bitcoin, que en la última semana alcanzaron un volumen récord superior a los 2,230 millones de dólares en entradas netas. Este interés institucional es un claro indicativo de la confianza creciente en la adopción masiva de Bitcoin y su uso como herramienta de inversión a largo plazo. En contraste, los ETFs de Ethereum han registrado salidas netas, reflejando distintas dinámicas y perspectivas dentro del mercado de las criptomonedas.

A pesar de una ligera corrección que llevó a Bitcoin por debajo de los $92,000, el precio del activo ha crecido cerca de un 9% en la última semana. Este comportamiento, combinado con la reducción en el volumen de negociación diaria y la caída en las cantidades depositadas en exchanges, sugiere un escenario en el que los inversores optan por mantener sus activos y reducir la participación activa en operaciones de corto plazo. Estos cambios también están influenciados por el contexto macroeconómico global. La incertidumbre generada por eventos geopolíticos y la volatilidad en los mercados tradicionales incentivan una búsqueda de alternativas en activos más resilientes. Bitcoin, con su oferta limitada y su descentralización inherente, emerge como una opción favorable en este preparativo hacia una economía digitalizada más robusta.

Por otro lado, la comunidad y los expertos enfatizan que la tendencia HODL no se trata solo de especulación, sino también de confianza en la tecnología blockchain y en la visión de Bitcoin como una reserva digital de valor comparable al oro. La disminución en los depósitos a los exchanges también se puede interpretar como un aumento en la seguridad y autocustodia, donde los usuarios prefieren controlar directamente sus claves privadas en lugar de confiar en intermediarios que pueden ser vulnerables a ataques o problemas regulatorios. En este contexto, la educación financiera sobre criptomonedas y el aprendizaje constante cobran mayor relevancia. Nuevas herramientas de inversión, como los productos DeFi y los servicios para generar ingresos pasivos están ganando terreno, ofreciendo alternativas más seguras y diversificadas para el manejo de activos digitales. En conclusión, la caída récord de depósitos de Bitcoin en exchanges y el fortalecimiento del sentimiento HODL reflejan una maduración del mercado cripto.

Tanto inversores minoristas como institucionales muestran una preferencia clara por conservar y acumular Bitcoin en lugar de venderlo, lo que fortalece la narrativa de Bitcoin como un activo sostenible y relevante dentro del portafolio financiero global. Esta transformación posiciona a Bitcoin como un protagonista clave en la próxima era financiera y subraya la importancia de adaptar estrategias enfocadas en resultados a mediano y largo plazo.