En el dinámico mundo de las inversiones, Robinhood Markets se ha posicionado como una de las plataformas más revolucionarias en la última década. Popularizando el trading sin comisiones y un acceso simplificado para el público general, esta fintech estadounidense ha transformado la forma en que millones de personas interactúan con los mercados financieros. Sin embargo, en un contexto de volatilidad e incertidumbre global, muchas personas se preguntan si hoy es un buen momento para comprar acciones de Robinhood Markets (NASDAQ: HOOD). Durante el primer trimestre de 2025, Robinhood sorprendió positivamente al mercado al reportar resultados financieros que superaron las expectativas de los analistas. El dato más destacado fue un aumento del 50% en sus ingresos netos en comparación con el mismo periodo del año anterior, alcanzando 927 millones de dólares.

Esta cifra se fundamenta principalmente en el incremento voluminoso de transacciones en criptomonedas, así como fuertes ganancias en operaciones de opciones y acciones, lo que refleja un auge en la actividad de sus usuarios. Uno de los factores que ha impulsado este crecimiento notable es el comportamiento errático de los mercados bursátiles durante el 2025, caracterizado por una volatilidad elevada que ha motivado a millones de traders a incrementar sus movimientos. Robinhood, debido a su accesibilidad y facilidad de uso, se ha beneficiado de este aumento en la demanda, transformando la volatilidad en una oportunidad para expandir su volumen de operaciones y, por ende, sus ingresos. No obstante, más allá de la fluctuación en las actividades de trading, la empresa ha logrado diversificar su modelo de negocio. En el primer trimestre, la cantidad de recursos gestionados directamente desde su plataforma llegó a 221 mil millones de dólares, un salto importante en comparación con los 130 mil millones reportados durante el año anterior.

Este crecimiento en activos totales refleja que no solo atraen a nuevos usuarios, sino que también consiguen que los clientes existentes incrementen sus depósitos y su compromiso con la plataforma. Un punto clave en la estrategia de Robinhood ha sido el impulso de nuevos productos financieros que van más allá del trading tradicional. La suscripción a Robinhood Gold, su oferta premium con una tarifa mensual, ha experimentado una rápida adopción entre los usuarios, alcanzando ya los 3.2 millones de suscriptores, lo que representa el 12% de su base total de clientes. Este servicio ofrece ventajas exclusivas como margen ampliado, acceso a análisis avanzados y transacciones más rápidas, lo que agrega fuentes adicionales de ingresos para la compañía y mejora la retención de usuarios.

La transformación de Robinhood en una plataforma que ofrece una gama más amplia de servicios financieros —incluyendo productos bancarios y gestión patrimonial— indica su evolución hacia un proveedor integral. Este movimiento estratégico fortalece su posición en el mercado y atrae a distintos perfiles de clientes, no solo a traders activos sino también a inversores interesados en crecer su patrimonio mediante herramientas confiables y asequibles. El CEO Vladimir Tenev ha destacado que, además del incremento en la cantidad de cuentas financiadas que ya alcanza los 25.8 millones, los usuarios están no solo operando con mayor frecuencia sino que también concentran un mayor volumen de sus activos dentro de Robinhood. Este fenómeno es señal clara de la creciente confianza y dependencia en la plataforma para manejar sus finanzas personales.

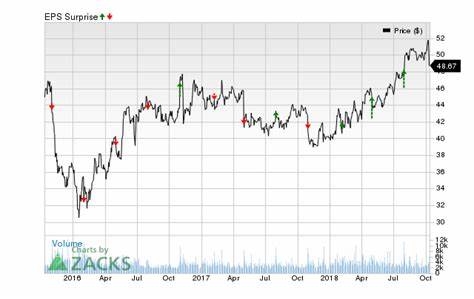

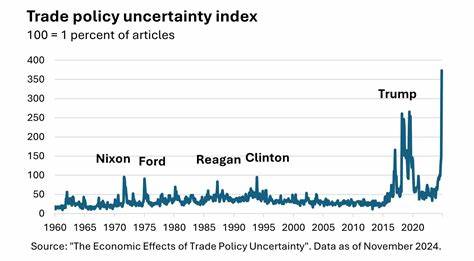

En términos de valoración bursátil y desempeño de las acciones, el 2025 ha sido un año positivo para Robinhood. Las acciones han mostrado un rendimiento superior al promedio del mercado, con un incremento aproximado del 30% en lo que va del año, pese al ambiente general de ventas en bolsa que afecta a muchas otras compañías cotizadas. Este comportamiento atípico sugiere que los inversionistas están valorando adecuadamente los avances y la capacidad de la empresa para capitalizar las tendencias del mercado. Sin embargo, es importante considerar algunos riesgos inherentes. La elevada dependencia de la volatilidad del mercado para mantener altos volúmenes de trading puede ser un factor de incertidumbre, ya que periodos prolongados de estabilidad o baja actividad podrían impactar negativamente en los ingresos de Robinhood.

Además, la competencia en el sector de corretaje digital y fintech es intensa, con gigantes consolidados que continúan innovando y expandiendo su oferta, lo que obliga a Robinhood a mantener una constante evolución y atención a la experiencia del cliente. Los factores regulatorios también son una variable a monitorear. El crecimiento acelerado en áreas que incluyen criptomonedas y nuevos productos bancarios implica una rápida adaptación a normativas que pueden cambiar, tanto en Estados Unidos como internacionalmente. Cumplir con estos requisitos sin afectar la rentabilidad será un desafío que podría influir en la valoración futura de la acción. Desde la perspectiva del inversionista, Robinhood ofrece una propuesta atractiva basada en su modelo disruptivo, crecimiento sólido en ingresos y diversificación de servicios.

Para quienes estén dispuestos a asumir una exposición moderada a la volatilidad del mercado, la acción puede representar una oportunidad interesante, especialmente considerando su potencial de expansión y transformación en una plataforma financiera integral. En conclusión, la acción de Robinhood Markets viene mostrando un desempeño robusto impulsado por un aumento significativo en la actividad de trading y la incorporación de nuevos servicios financieros que incrementan los ingresos recurrentes. Su capacidad para atraer y retener clientes, junto con un balance financiero saludable, respalda una perspectiva positiva en el corto y mediano plazo. No obstante, la naturaleza del mercado y el entorno competitivo demandan cautela y un seguimiento continuo de su evolución. Para los inversores que buscan oportunidades en el sector fintech y están dispuestos a navegar la volatilidad, Robinhood Markets puede ser una opción valiosa para considerar.

Como siempre, se recomienda realizar un análisis personal y considerar el perfil de riesgo antes de tomar decisiones de inversión.