La refinanciación con retiro de efectivo es una herramienta financiera que cada vez gana más popularidad entre los propietarios de viviendas que buscan acceder al valor acumulado en su propiedad. Este tipo de refinanciamiento permite sustituir la hipoteca existente por un nuevo préstamo de mayor monto, entregando al propietario la diferencia en efectivo. Sin embargo, aunque suena atractivo, es fundamental comprender en detalle cómo funciona y qué implicaciones conlleva antes de tomar una decisión. Cuando un propietario ha pagado una parte significativa de su hipoteca o cuando el valor de la propiedad ha aumentado, se dice que ha acumulado “equidad” en su inmueble. La refinanciación con retiro de efectivo brinda la oportunidad de utilizar esa equidad, transformándola en liquidez, que puede emplearse para diversos propósitos, desde remodelaciones y reparaciones hasta consolidar deudas o financiar estudios.

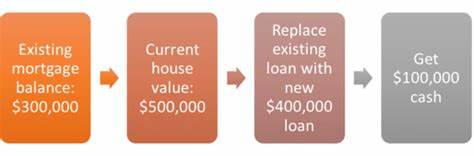

El proceso comienza con el dueño de la casa solicitando un nuevo préstamo hipotecario, por un monto superior al saldo pendiente de la hipoteca original. La diferencia entre este nuevo préstamo y la deuda anterior se entrega en efectivo al propietario, de ahí el nombre “cash-out refinance” o refinanciación con retiro de efectivo. Por ejemplo, si una vivienda tiene un valor de mercado de $400,000 y la hipoteca actual es de $200,000, un préstamo refinanciado podría alcanzar hasta el 80% del valor de la propiedad, es decir, $320,000. La diferencia de $120,000 se entrega al propietario para usarla como considere. La refinanciación puede realizarse con diferentes tipos de préstamos hipotecarios: tasa fija, tasa variable, convencionales, FHA o VA.

Es importante mencionar que esta operación usualmente implica costos de cierre que van desde un 2% hasta un 6% del valor del préstamo refinanciado. Estos costos pueden pagarse en efectivo o incorporarse al nuevo préstamo, aunque en este último caso se reduce el monto de efectivo que se recibe. Para quienes deseen acceder a este tipo de financiamiento, es relevante entender los requisitos para calificar. Los prestamistas evalúan factores como el puntaje de crédito, la relación deuda-ingreso, los ingresos comprobables y, por supuesto, la cantidad de equidad disponible en la propiedad. Generalmente, se espera un puntaje crediticio mínimo de 620, aunque los programas FHA pueden ser un poco más flexibles.

La relación deuda-ingreso, que mide las obligaciones financieras respecto a los ingresos mensuales, no debe superar el 45% incluyendo el pago de la nueva hipoteca. Un aspecto crítico es la necesidad de una tasación profesional para determinar el valor actual del inmueble, dado que este será el factor clave para calcular cuánto efectivo se podrá retirar. Además, los propietarios suelen tener que haber habitado la vivienda durante al menos seis meses a un año antes de poder refinanciar con retiro de efectivo, aunque este periodo puede variar dependiendo del tipo de préstamo. Entre las ventajas que ofrece esta modalidad se encuentra la posibilidad de obtener una tasa hipotecaria potencialmente más baja, especialmente cuando las tasas de interés han descendido desde que se contrató el préstamo original. Esto puede traducirse en pagos mensuales más cómodos o en una reducción del plazo para pagar la hipoteca.

También, los intereses pagados pueden resultar deducibles de impuestos, siempre y cuando el contribuyente detalla sus deducciones. Acceder a efectivo para mejorar la vivienda es otro beneficio significativo. Remodelaciones o ampliaciones no solo mejoran la calidad de vida del propietario, sino que pueden incrementar el valor del inmueble a futuro. Además, la consolidación de deudas, como tarjetas de crédito con intereses altos, puede mejorar la salud financiera al reducir pagos mensuales y simplificar el manejo de las obligaciones. No obstante, la refinanciación con retiro de efectivo no está exenta de riesgos.

Uno de los principales es el aumento de la deuda hipotecaria, lo que implica pagos mensuales más elevados y, en algunos casos, tasas de interés mayores. Esto puede hacer que el monto total pagado en intereses a lo largo de la vida del préstamo sea significativamente mayor. Además, al incrementar la deuda garantizada por la vivienda, el riesgo de perder la propiedad en caso de incumplimiento aumenta. Otro punto a considerar es la reducción de la equidad disponible. Esto puede representar una desventaja si el propietario planea vender la vivienda en el corto plazo, ya que el dinero obtenido de la venta podría ser menor por el elevado saldo pendiente del nuevo préstamo.

También se debe tener en cuenta el impacto en la calificación crediticia, ya que el nuevo préstamo genera una consulta exhaustiva de crédito y aumenta la deuda total, lo que puede afectar temporalmente el puntaje crediticio. Antes de decidir, es recomendable analizar las distintas alternativas para acceder a efectivo sin necesariamente refinanciar toda la hipoteca. Los préstamos con garantía hipotecaria, como el préstamo sobre el valor acumulado de la vivienda (home equity loan), permiten obtener una cantidad fija sin modificar el préstamo original. Aunque pueden tener tasas algo más elevadas y pagos separados, usualmente no implican costos de cierre tan altos. Por otro lado, la línea de crédito con garantía hipotecaria (HELOC) ofrece acceso a una línea de crédito renovable con tasas variables.

Esto es ideal para quienes necesitan efectivo en distintas etapas o para proyectos pequeños y continuos. El HELOC permite pagar intereses solo por el monto utilizado, brindando flexibilidad financiera. También existen préstamos personales, que, aunque generalmente tienen tasas superiores a los hipotecarios, no ponen en riesgo la vivienda al ser créditos no garantizados. Esta alternativa puede resultar conveniente para quienes mantienen tasas hipotecarias muy bajas y solo requieren una cantidad moderada de dinero. El uso de tarjetas de crédito también se contempla en algunos casos específicos, especialmente si se pueden aprovechar promociones como tasas 0% por un periodo inicial o recompensas en millas.

Sin embargo, este recurso debe manejarse con mucho cuidado para no incurrir en altos costos financieros. En definitiva, la refinanciación con retiro de efectivo es una opción poderosa para quienes desean transformar parte de su patrimonio inmobiliario en liquidez inmediata. No obstante, su adecuada utilización implica un análisis detallado de las condiciones del mercado, la situación financiera personal y los objetivos a corto y largo plazo. Más allá de los números, es importante evaluar cómo afectará esta decisión en la vida cotidiana, especialmente en el pago mensual y en la estabilidad financiera. Consultar con expertos hipotecarios, comparar distintas ofertas y leer cuidadosamente todos los términos y condiciones es esencial para evitar sorpresas desagradables.

En resumen, optar por una refinanciación con retiro de efectivo puede ser ideal para quienes buscan financiar mejoras al hogar, consolidar deudas o cubrir gastos importantes a tasas potencialmente convenientes. Sin embargo, debe abordarse con cautela y siempre considerando otras alternativas para asegurar que la solución escogida sea la más adecuada y sostenible. Tomar una decisión informada y estratégica garantizará que la herramienta financiera cumpla su propósito de forma saludable y beneficiosa para el futuro económico del propietario.