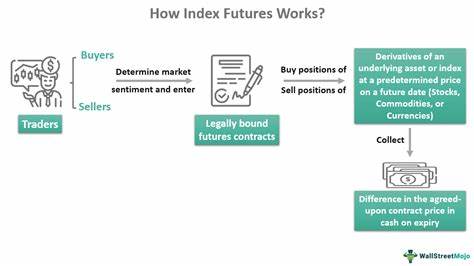

Los futuros de índices bursátiles caen mientras los inversores evalúan futuras rebajas de tasas antes de más datos laborales En un día en que la incertidumbre impregnaba los mercados, los futuros de los índices bursátiles en los Estados Unidos sufrieron una caída significativa. Esto ocurrió en medio de una creciente preocupación entre los inversores sobre el futuro de las tasas de interés y su impacto en la economía. La atención se centró particularmente en los próximos datos laborales que podrían ofrecer más claridad sobre la dirección económica del país. Los recientes comentarios de la Reserva Federal han sido un reflejo de los desafíos que enfrenta la economía. A medida que la Reserva evalúa la necesidad de ajustar las tasas de interés, los inversores están sopesando los posibles recortes y sus implicaciones.

En este contexto, la disminución de los futuros de índices hace eco de un sentimiento generalizado de cautela entre los actores del mercado, que buscan no solo proteger sus inversiones, sino también anticipar movimientos futuros. La situación laboral sigue siendo un punto focal crítico para los economistas y los inversores. Con el desempleo teniendo un impacto significativo en el gasto del consumidor y, por ende, en el crecimiento económico en general, cualquier señal que sugiera una desaceleración en la creación de empleo podría desencadenar reacciones extremas en los mercados. Los datos recientes han mostrado una cierta debilidad en el crecimiento de nóminas, lo que ha llevado a los analistas a predecir que la Reserva Federal podría sentirse impulsada a recortar las tasas de interés en su próxima reunión. La relación entre las tasas de interés y los índices bursátiles es compleja.

En teoría, tasas más bajas pueden estimular el gasto y la inversión, impulsando así los precios de las acciones. Sin embargo, cuando los inversores perciben que los recortes son una señal de debilidad económica, puede resultar en ventas masivas de acciones. Este fenómeno se ha presenciado en las últimas sesiones, donde los futuros de índices han bajado, reflejando la ansiedad del mercado frente a la posibilidad de un endurecimiento de las condiciones económicas. El análisis técnico de los índices ha revelado niveles de soporte críticos que están siendo puestos a prueba. Algunos expertos creen que, si los índices rompen estos niveles, podríamos ver una nueva ola de ventas que podría llevar a los mercados a una corrección más profunda.

Las tensiones geopolíticas y la incertidumbre sobre el futuro de la política monetaria solo añaden más peso al ambiente ya tenso. Mientras tanto, los operadores están comenzando a ajustar sus posiciones en función de las expectativas de las futuras decisiones de la Reserva Federal. Con las encuestas de confianza de los consumidores mostrando signos de enfriamiento y las empresas reportando resultados mixtos, no es sorprendente que los inversores estén tomando un enfoque más conservador. El sentimiento del mercado parece estar alineándose con una narrativa que enfatiza la precaución. Las acciones de tecnología, que habían sido líderes en la recuperación de los mercados en años anteriores, también han sentido el golpe.

Las empresas tecnológicas, a menudo valoradas en base a su potencial de crecimiento futuro, se vuelven más vulnerables a un entorno de tasas de interés crecientes o inciertos. Esta vulnerabilidad ha llevado a que masivos flujos de capital se desplacen hacia sectores más defensivos, lo que a su vez alimenta la caída en los futuros de índices. En medio de esta turbulencia, es vital que los inversores se mantengan informados. Se espera que el próximo informe de empleo ofrezca una visión más clara de la salud de la economía estadounidense. Los analistas estarán observando indicadores clave como la tasa de desempleo, el crecimiento salarial y la creación de nuevos puestos de trabajo.

Dependiendo de estos datos, el mercado podría reaccionar en consecuencia, ya sea con un alivio que podría estabilizar los futuros de índices, o con un aumento del temor que podría llevar a una mayor volatilidad. En este contexto, es fundamental que los inversores adopten una mentalidad a largo plazo. Si bien es comprensible reaccionar ante eventos inmediatos, la historia ha mostrado que los mercados tienden a ser resilientes a largo plazo. Los ajustes temporales en los futuros de índices, como los que estamos viendo, son parte del ciclo natural de los mercados. Algunos expertos aconsejan diversificar las inversiones y mirar más allá de la volatilidad actual.

Invertir en sectores que podrían beneficiarse de un ambiente de tasas más bajas, como el sector inmobiliario y algunos fondos de inversión de ingresos fijos, podría ser una estrategia válida. Además, la atención a las acciones de dividendos, que tienden a ser más estables durante períodos de incertidumbre, podría ofrecer oportunidades para aquellos que buscan ingresos pasivos. La educación financiera también juega un papel fundamental en este escenario. Comprender cómo funcionan los ciclos económicos, las tasas de interés y sus efectos en distintos sectores puede equipar a los inversores con las herramientas necesarias para tomar decisiones más informadas. En tiempos de incertidumbre, estar bien informado puede ser una de las mejores defensas contra las decisiones impulsivas que pueden resultar costosas.

En conclusión, mientras los futuros de índices bursátiles caen en medio de preocupaciones sobre futuras tasas de interés y la salud del mercado laboral, los inversores enfrentan un mar de incertidumbre. Sin embargo, con la correcta educación financiera y una visión a largo plazo, es posible navegar estos tiempos desafiantes con mayor confianza. La clave estará en sopesar la información y actuar con cautela, manteniendo siempre un ojo en la economía del país y en los indicadores políticos y sociales que marcan el pulso del mercado. Al final del día, las decisiones informadas y fundamentadas son las que pueden hacer la diferencia en el panorama de inversión.