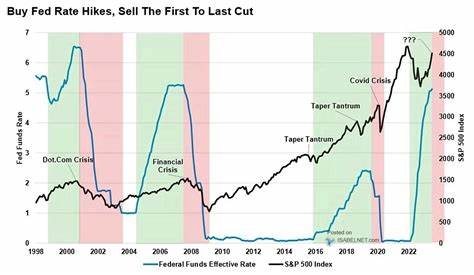

En un mundo financiero en constante cambio, las decisiones de política monetaria pueden tener efectos de gran alcance. Recientemente, la Reserva Federal de los Estados Unidos decidió recortar las tasas de interés, una medida que tradicionalmente se interpreta como un impulso a la actividad económica. Sin embargo, a medida que los analistas han examinado los efectos de esta decisión, una conclusión se hace evidente: no todos los costos de financiamiento están disminuyendo, y los consumidores deben estar preparados para navegar por un complejo panorama económico. El recorte de tasas de la Reserva Federal siempre ha sido un tema candente. En tiempos de incertidumbre económica o recesión, el banco central opta por reducir el costo del dinero en un intento por estimular el crecimiento.

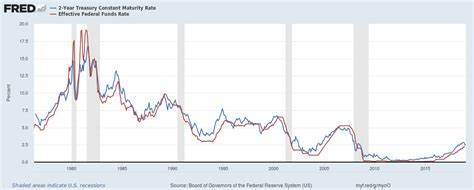

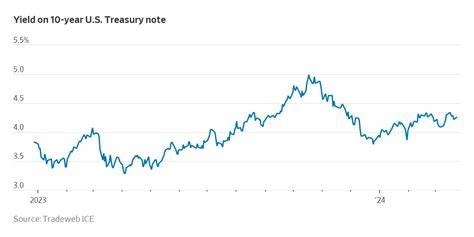

La lógica parece sencilla: tasas más bajas significan que los préstamos son más accesibles, lo que debería fomentar el gasto y la inversión. Sin embargo, la realidad no siempre se ajusta a este modelo ideal. Aunque el recorte se ha implementado, se han producido variaciones en los costos de los préstamos personales, hipotecarios y corporativos. Los economistas señalan que, a pesar de que las tasas de interés de referencia han bajado, esto no siempre se refleja en las tasas que realmente pagan los consumidores y las empresas. Por ejemplo, el costo de los préstamos hipotecarios no ha seguido la misma tendencia a la baja que otros productos crediticios.

Las tasas hipotecarias, que a menudo están sujetas a factores como el riesgo del prestatario y la valoración del mercado inmobiliario, no necesariamente reaccionan con la misma rapidez o en la misma medida que las tasas de la Reserva Federal. Esto significa que muchas personas que buscan comprar una casa podrían seguir enfrentando tasas más altas de las que esperaban. La diferencia entre las tasas de interés de referencia y las tasas que los consumidores ven en sus préstamos se ha ampliado. Diversos factores, como la inflación persistente y la percepción de riesgo en el mercado, han contribuido a que los prestamistas mantengan tasas más elevadas. Esto ha llevado a que algunos de los beneficios esperados del recorte de tasas se esfumen, dejando a los consumidores y a las pequeñas empresas sintiéndose frustrados.

El panorama se complica aún más en el ámbito de los préstamos personales y las líneas de crédito. A pesar de que las tasas de interés de referencia disminuyeron, muchas entidades financieras han optado por mantener sus tasas de interés más altas debido a la creciente morosidad y la inestabilidad económica. Esto ha provocado que los trabajadores que necesitan un préstamo para cubrir gastos inesperados, como reparaciones del auto o facturas médicas, se enfrenten a costos más altos, lo que no alivia su carga financiera. Asimismo, las tarifas de las tarjetas de crédito han permanecido elevadas. Al igual que con los préstamos personales, las tasas de interés de las tarjetas de crédito están influenciadas más por el riesgo y el comportamiento del consumidor que por las tasas de interés de la Reserva Federal.

Con una economía que apenas recupera su equilibrio, las instituciones financieras pueden ser reticentes a ofrecer mejores condiciones, prefiriendo en cambio protegerse de posibles impagos. A medida que todo esto ocurre, los ciudadanos deben ser astutos en la gestión de sus finanzas personales. Aunque un recorte de tasas podría ser visto como una oportunidad, la realidad indica que la planificación financiera se vuelve más crucial que nunca. La búsqueda de las mejores ofertas y la comparación de tarifas deben ser prioridades para aquellos que están considerando financiamiento, ya sean préstamos personales, hipotecas o líneas de crédito. Las pequeñas empresas enfrentan una situación similar.

A pesar de que una reducción en las tasas podría inicialmente parecer beneficiosa para los préstamos comerciales, muchos de esos préstamos están sujetos a condiciones que no necesariamente han mejorado con el recorte de tasas. Las pequeñas y medianas empresas, que a menudo son las más afectadas por condiciones de crédito restrictivas, podrían tener que lidiar con costos aún más altos en un entorno donde el capital es esencial para su supervivencia y crecimiento. Los analistas también han comenzado a señalar otros factores a tener en cuenta. Por ejemplo, el impacto de la inflación ha sido un tema recurrente en todas las discusiones sobre tasas de interés. Si bien el recorte de tasas puede ayudar, la inflación persistentemente alta puede erosionar cualquier beneficio potencial que los consumidores puedan obtener de costos de préstamo más bajos.

Aunque los precios puedan estabilizarse eventualmente, la batalla contra la inflación sigue siendo un desafío al que el banco central tiene que responder. Además, la actual situación geopolítica y los problemas de la cadena de suministro siguen desempeñando un papel importante en el contexto económico. La incertidumbre global puede influir en cómo los prestamistas abordan el riesgo y, por lo tanto, cómo fijan sus tarifas. A medida que el mundo se enfrenta a crisis en múltiples frentes, desde conflictos armados hasta disruptciones comerciales, el apego a una mentalidad conservadora en materia de préstamos podría persistir. A lo largo de este camino complicado, los consumidores deben aprender a ser más informados y proactivos.

Tomar cursos sobre educación financiera, consultar a asesores financieros y participar en conversaciones sobre crédito pueden ser pasos importantes para navegar por este terreno incierto. La comunicación abierta sobre las tasas de interés, las expectativas y las realidades del mercado puede empoderar a los consumidores, permitiéndoles tomar decisiones más informadas. En resumen, el reciente recorte de tasas de interés por parte de la Reserva Federal no es una panacea para los problemas económicos actuales. A medida que los consumidores y las empresas intentan entender el impacto de esta decisión, la realidad es que no todos los costos de financiamiento están disminuyendo. A medida que el entorno económico continúa evolucionando, tanto los prestamistas como los prestatarios deberán adaptarse a un nuevo normal que requiere flexibilidad, creatividad y, sobre todo, una comprensión más profunda de las dinámicas financieras en juego.

En este complicado paisaje, la información y la educación son más valiosas que nunca.