La respuesta de la Reserva Federal ante la crisis provocada por el COVID-19 La llegada de la pandemia de COVID-19 a fines de 2019 y su rápida propagación en 2020 desencadenó una de las crisis económicas más severas que se han vivido en las últimas décadas. En este contexto, la Reserva Federal de los Estados Unidos (Fed) tuvo que adoptar medidas extraordinarias para mitigar el impacto económico y mantener el funcionamiento de los mercados financieros. Este artículo examina las acciones clave de la Fed en respuesta a la crisis sanitaria y sus implicaciones para la economía en general. Desde el inicio de la pandemia, la Fed se enfrentó a una situación sin precedentes. La economía estadounidense, que había mostrado signos de crecimiento y estabilidad, se vio de repente sumergida en una contracción violenta.

El cierre de negocios, las órdenes de confinamiento y la incertidumbre generalizada sobre el futuro llevaron a un descenso drástico de la actividad económica. En este contexto, la Fed tomó decisiones rápidas y decisivas para tratar de estabilizar la situación. Una de las primeras acciones de la Fed fue reducir drásticamente las tasas de interés. En marzo de 2020, el Comité Federal de Mercado Abierto (FOMC, por sus siglas en inglés) decidió recortar las tasas de interés a casi cero, en un esfuerzo por estimular la economía. Esta medida buscaba facilitar el acceso al crédito y alentaba a las empresas y a los consumidores a gastar y a invertir, lo cual es esencial para la recuperación económica.

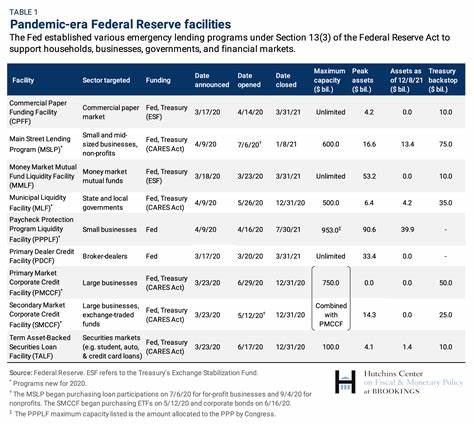

Además, la Fed implementó un programa masivo de compra de activos conocido como "flexibilización cuantitativa". Esto implica la adquisición de bonos del gobierno y otros valores respaldados por hipotecas en mercados secundarios. Al inyectar liquidez en el sistema financiero, la Fed buscaba asegurar que los mecanismos de crédito funcionaran correctamente y que las instituciones financieras pudieran mantener su operación. La compra de activos también tenía como objetivo bajar las tasas de interés a largo plazo y fomentar la inversión y el consumo. Junto a estas acciones, la Fed estableció una serie de programas de préstamos destinados a ayudar a empresas de distintos tamaños y sectores.

Uno de los más destacados fue el Programa de Protección de Cheques de Pago (PPP, por sus siglas en inglés), que proporcionó préstamos a pequeñas empresas para ayudarles a cubrir sus costos operativos y preservar empleos. Aunque el PPP fue diseñado por el gobierno federal, la Fed jugó un papel crucial al garantizar que los bancos pudieran seguir prestando dinero. El programa de préstamos de la Fed también se extendió a las corporaciones más grandes. A través del Programa de Préstamos Corporativos a Plazo y el Programa de Préstamos para el Mercado de Bonos, la Fed buscó proporcionar apoyo a empresas que enfrentaban dificultades financieras debido al cierre de la economía. Al reducir el riesgo percibido de préstamos a estas empresas, la Fed intentó mantener el funcionamiento del sector privado y proteger los empleos de millones de trabajadores.

Otra medida importante adoptada por la Fed fue crear mecanismos para respaldar los mercados de bonos municipales. En este caso, la Fed se comprometió a comprar bonos emitidos por gobiernos locales, lo que permitió a estas entidades obtener financiamiento vital en medio de una crisis de recaudación de ingresos. Este apoyo fue crítico para ayudar a los gobiernos locales y estatales a seguir funcionando a pesar de la disminución de ingresos. Adicionalmente, la Reserva Federal tomó acciones para garantizar la estabilidad financiera global. Estableció líneas de intercambio de divisas con otros bancos centrales, lo que permitió a los países extranjeros acceder a dólares estadounidenses.

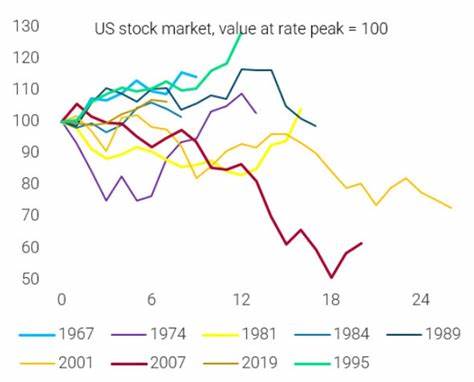

Esta estrategia fue fundamental para mantener la liquidez en los mercados internacionales y estabilizar las economías de los socios comerciales de Estados Unidos, así como la economía mundial en su conjunto. Las decisiones de la Fed despertaron una variedad de opiniones y críticas. Algunos economistas y analistas elogiaron su rápida respuesta y su disposición para actuar de manera agresiva para contener la crisis. Sin embargo, otros argumentaron que la inyección masiva de liquidez podría tener consecuencias a largo plazo, como el aumento de la inflación o la creación de burbujas de activos. Las preocupaciones sobre la desigualdad también emergieron, ya que algunos afirmaron que las políticas de la Fed beneficiaron desproporcionadamente a los más ricos y a las grandes corporaciones en detrimento de los trabajadores y las pequeñas empresas.

A medida que avanzaba la pandemia, la Fed continuó ajustando sus políticas para adaptarse a la evolución de la situación económica. En 2021, a medida que la economía comenzaba a mostrar signos de recuperación, la Fed tuvo que considerar el momento y la forma en que reduciría sus programas de compra de activos y comenzaría a incrementar las tasas de interés. Esta transición es un punto crítico, ya que un manejo inadecuado podría desestabilizar la recuperación económica y volver a generar incertidumbre en los mercados. En resumen, la Reserva Federal desempeñó un papel fundamental en la respuesta a la crisis del COVID-19. A través de una serie de medidas audaces, logró mitigar el impacto económico inmediato y estabilizar los mercados financieros.

Sin embargo, el camino hacia la recuperación todavía está lleno de desafíos, y la Fed deberá navegar cuidadosamente por un entorno en constante cambio mientras se enfrenta a las repercusiones a largo plazo de sus acciones. La crisis del COVID-19 ha puesto de relieve la importancia de la política monetaria en tiempos de crisis y la necesidad de un enfoque equilibrado para respaldar una economía resiliente y equitativa en el futuro.