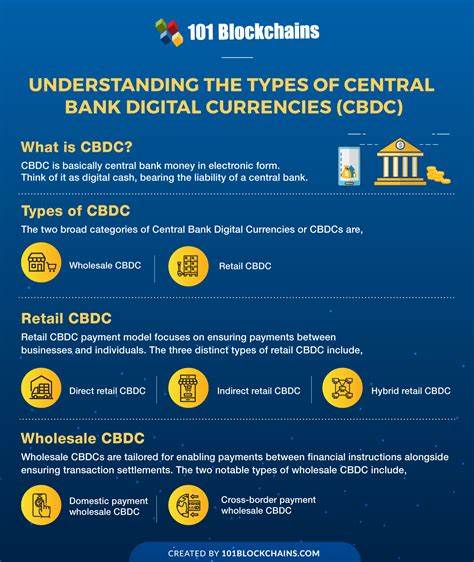

Las Monedas Digitales de los Bancos Centrales Deben Ser Amigables para el Usuario, Según un Estudio del BCE En un mundo cada vez más digitalizado, las monedas digitales de los bancos centrales (CBDC, por sus siglas en inglés) están tomando protagonismo en el ámbito financiero mundial. Un reciente estudio del Banco Central Europeo (BCE) ha puesto de relieve la importancia de que estas monedas sean accesibles y fáciles de usar para los consumidores, implicando que su diseño y funcionalidad deben alinearse con las necesidades y hábitos de los usuarios modernos. Publicado el 18 de septiembre de 2024, el estudio, elaborado por los investigadores Luca Nocciola y Alejandro Zamora-Pérez, destaca que para que las CBDC sean adoptadas de manera generalizada, deberán combinar los mejores atributos de los métodos de pago existentes, como el efectivo y las tarjetas de pago. Durante años, las personas han utilizado el efectivo no solo por su simplicidad, sino también como una herramienta para llevar un control de gastos y preservar la privacidad. Estos factores son esenciales que los bancos centrales deben considerar en sus diseños.

Uno de los aspectos más notables del estudio es la insistencia en que las CBDC no deben solo funcionar como un sustituto digital del efectivo, sino que también deben mejorar y modernizar la experiencia del usuario. La tendencia hacia la digitalización ha llevado a muchos consumidores a buscar soluciones que sean rápidas, seguras y, sobre todo, sencillas de usar. Lo que se requiere ahora es un ecosistema que permita a los consumidores sentirse cómodos y seguros al usar dinero digital en su vida diaria. El BCE considera que hay varias características que se deben incorporar en el diseño de las CBDC. La facilidad de uso es fundamental: los usuarios no quieren complicarse con interfaces difíciles o procesos engorrosos al realizar pagos.

Por ello, se enfatiza la necesidad de crear aplicaciones intuitivas que faciliten tanto las transacciones simples como las más complejas, todo desde la palma de la mano. La educación financiera también juega un papel crucial en la aceptación de las CBDC; los consumidores deben entender cómo funcionan estas monedas digitales y qué beneficios pueden ofrecer en comparación con los métodos tradicionales. Un punto relevante que se extrae del estudio es la importancia de la privacidad. Los consumidores, al optar por utilizar efectivo, valoran la capacidad de realizar transacciones sin dejar un rastro digital que pueda ser rastreado. Por tanto, los bancos centrales deben garantizar que las CBDC ofrezcan un nivel adecuado de privacidad y protección de datos.

Si se implementan correctamente, las CBDC podrían proporcionar a los usuarios la confianza necesaria para realizar transacciones digitales, lo cual es esencial para su adopción. Adicionalmente, el BCE también ha señalado que las CBDC deben ser inclusivas. No todos los ciudadanos de la eurozona tienen acceso igual a la tecnología, lo que plantea la necesidad de diseñar las CBDC de tal manera que sean utilizables por una amplia gama de usuarios, incluidos aquellos en áreas rurales o en situaciones socioeconómicas desfavorecidas. Este enfoque inclusivo no solo beneficiaría a los usuarios, sino que también podría potenciar la economía al facilitar el acceso a servicios financieros a un mayor número de personas. El estudio del BCE se produce en un momento crítico para las instituciones financieras.

Con el auge de las criptomonedas y el creciente interés en las tecnologías de blockchain, los bancos centrales han sentido la presión de modernizar su oferta monetaria. A medida que el mundo avanza hacia una economía más digitalizada, muchos de ellos están estudiando cómo las CBDC pueden desempeñar un papel crucial en la estabilidad financiera y el crecimiento económico. No obstante, es evidente que su éxito dependerá de esta capacidad para ser amigables y accesibles para todos los usuarios. Como parte de su investigación, el BCE también ha recogido opiniones de los ciudadanos sobre la adopción de CBDC. Aunque hay un interés significativo, existen preocupaciones relacionadas con la seguridad y la privacidad que deben ser abordadas para fortalecer la confianza del público.

Las instituciones deben trabajar en estrecha colaboración con los reguladores, expertos en ciberseguridad y grupos de consumidores para diseñar soluciones que proporcionen una experiencia segura y confiable. En términos de políticas, el BCE ha señalado que debe haber un marco regulatorio claro que apoye el desarrollo y la implementación de las CBDC. Este marco deben contemplar no solo cuestiones de seguridad, sino también cómo se interactúa con otros sistemas de pago existentes. La interoperabilidad entre diferentes plataformas de pago será vital para garantizar que los usuarios tengan una experiencia fluida y sin fricciones. En conclusión, el estudio del BCE subraya un hecho ineludible: para que las monedas digitales de los bancos centrales se conviertan en la norma y sean adoptadas de manera generalizada, deben ser diseñadas pensando en el usuario.

La combinación de facilidad de uso, privacidad, seguridad e inclusión será crucial para fomentar la confianza y la aceptación de este nuevo paradigma en el mundo financiero. Los desafíos son grandes, pero también lo son las oportunidades. Al diseñar CBDC que sean verdaderamente amigables para los usuarios, los bancos centrales no solo tienen el potencial de modernizar el sistema financiero, sino también de impulsar la inclusión económica y fomentar la confianza en el dinero digital. El futuro del dinero está en el horizonte, y su éxito dependerá de cuán bien se pueda satisfacer las necesidades de los consumidores en un entorno digital en constante evolución.