La próxima semana está llena de eventos económicos relevantes que captarán la atención de mercados y expertos a nivel mundial, debido al importante impacto que tendrán sobre las perspectivas macroeconómicas globales. Entre los informes más aguardados destacan en Estados Unidos el reporte de nóminas no agrícolas (NFP), el índice ISM de manufactura, el gasto de consumo personal (PCE) y la primera estimación del Producto Interno Bruto (PIB) del primer trimestre de 2025. A nivel internacional, la atención estará puesta en la decisión de política monetaria del Banco de Japón (BoJ), la publicación del índice de precios al consumidor (IPC) en la Eurozona y Australia, así como las revisiones del PIB en la Eurozona y el Reino Unido. En Estados Unidos, el informe de empleo NFP previsto para el viernes es uno de los indicadores macroeconómicos más influyentes, dado que el mercado laboral es un motor crítica para la economía y un factor decisivo en las decisiones de la Reserva Federal (Fed). Se estima que el incremento de empleo será de 130 mil nuevos puestos, una cifra menor que los 228 mil registrados en marzo, aunque las expectativas oscilan ampliamente entre 60 y 181 mil.

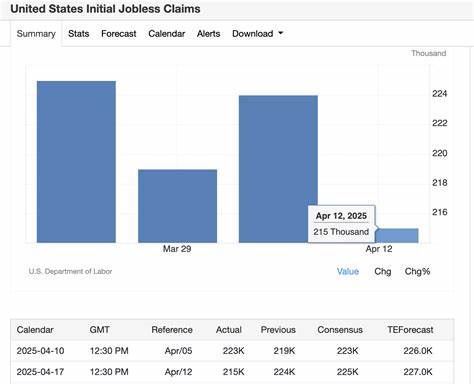

La tasa de desempleo se prevé mantener estable en 4,2%. Este reporte será analizado con lupa, especialmente para detectar los posibles efectos iniciales de los aranceles impuestos recientemente que podrían desacelerar el crecimiento del empleo y afectar la inflación. La dinamización o debilidad en el empleo puede definir si la Fed mantiene su actual postura monetaria o ajusta las tasas en los próximos meses. Otro dato fundamental será el índice ISM manufacturero, que mide la salud del sector manufacturero de EE.UU.

y actúa como un barómetro del sentimiento económico. El consenso de analistas espera que el indicador descienda a 47.9 puntos en abril, lo que mostraría una contracción (por debajo de 50 se interpreta como contracción). Sin embargo, la lectura preliminar del índice PMI manufacturero S&P Global mostró un desempeño mejor al esperado con una subida por encima de 50 al 50.7, señalando un crecimiento modesto.

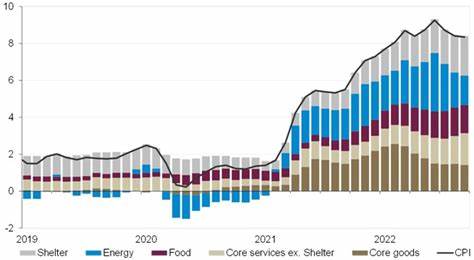

La discrepancia entre ambas métricas sugiere que las presiones en el sector manufacturero podrían estar aumentando, influenciadas por costos mayores ligados a los aranceles y los precios de importación, así como las alzas en los costos laborales. El Índice de Precios al Consumo Personal (PCE), que es la medida preferida por la Fed para evaluar la inflación, será publicado el miércoles y ofrecerá una valoración inmediata de la evolución de los precios en marzo. Se espera un incremento de 2.3% interanual en el PCE total y un 2.6% en el núcleo, datos que incidirán directamente en las expectativas sobre la inflación futura y la política monetaria.

El presidente de la Fed, Jerome Powell, ha subrayado la importancia de mantener una vigilancia cuidadosa sobre esta cifra, señalando que la inflación aún se mantiene ligeramente por encima del objetivo de 2%, pero está en camino a una moderación gradual. La primera estimación del PIB estadounidense para el primer trimestre de 2025 tiene una gran relevancia, ya que mostrará si el crecimiento económico se está desacelerando tras un fuerte cuarto trimestre de 2024, que había reportado un crecimiento del 2.4%. Las previsiones son variadas, con un consenso que fija el crecimiento en torno al 0.4%, aunque las estimaciones oscilan desde caídas del 1.

5% hasta crecimientos positivos de hasta 1.1%. Este indicador reflejará el impacto temprano de las tensiones comerciales en la economía norteamericana y será un punto clave para determinar las expectativas sobre la dirección económica en el corto plazo. En Asia, la atención se enfocará en la reunión del Banco de Japón, que se espera mantenga las tasas de interés en el 0.5%, un nivel bajo comparado con las otras economías avanzadas.

La economía japonesa muestra señales de recuperación moderada, aunque enfrenta incertidumbre considerable debido a la volatilidad en los mercados financieros y los riesgos relacionados con las políticas comerciales globales, especialmente los aranceles impuestos por Estados Unidos y las tensiones entre China y EE.UU. El BoJ también emitirá su informe de perspectivas económicas, que incluirá las previsiones para el PIB y la inflación subyacente, ofreciendo una visión más clara sobre la trayectoria económica esperada para Japón. En Europa, varios indicadores económicos estarán llegando como adelanto de cómo se está comportando la economía en medio de las repercusiones de los aranceles y el panorama mundial desafiante. El miércoles se publicarán los datos preliminares del PIB del primer trimestre para la Eurozona y Alemania, con el consenso esperando un crecimiento trimestral del 0.

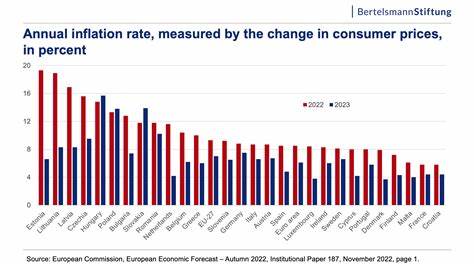

2% para la Eurozona y una contracción o crecimiento muy limitado para Alemania. En conjunto, estos números reflejan un panorama de crecimiento débil, condicionado por la elevada inflación de los últimos meses y la incertidumbre generada por las medidas proteccionistas de Estados Unidos. La inflación también seguirá siendo una preocupación principal en la Eurozona con la publicación del IPC flash para abril el viernes. Se anticipa una reducción en la tasa anual de inflación general al 2.0%, con el núcleo inflacionario ajustado (el llamado supercore) estimado en 2.

5%. Aunque una desaceleración en la inflación es una señal positiva para los mercados y política monetaria, el efecto de los aranceles podría generar presiones inflacionarias adicionales en las cadenas de suministro y los costos de producción en el mediano plazo, haciendo que las autoridades europeas permanezcan cautelosas. El Reino Unido también publicará su PIB el miércoles, con expectativas similares a las de la Eurozona, que sugieren un crecimiento modesto impulsado por la recuperación del consumo interno, aunque todavía enfrentando presiones derivadas de las políticas comerciales internacionales y la inflación persistente. Las cifras tendrán un peso significativo en las decisiones del Banco de Inglaterra y su respuesta en materia de política monetaria dentro de los próximos meses. Por otro lado, en Australia se conocerán los datos de inflación correspondientes al primer trimestre.

Se espera que el Índice de Precios al Consumidor aumente alrededor de un 0.7% trimestral y un 2.2% interanual, mostrando una ligera recuperación respecto al cuarto trimestre del año pasado que estuvo fuertemente influenciado por medidas para aliviar el costo de vida, como subsidios energéticos. Este comportamiento inflacionario contenido dentro del rango objetivo del Banco de Reserva de Australia refuerza la expectativa de que las tasas de interés permanecerán estables en el corto plazo. Finalmente, no se debe perder de vista los eventos políticos importantes, como las elecciones federales en Canadá, que se celebrarán justo al inicio de la semana y podrían generar volatilidad en los mercados si los resultados alteran significativamente la postura económica y comercial del gobierno entrante.

Aunque los sondeos indican una probable victoria por mayoría del Partido Liberal con un margen ajustado, la incertidumbre prevalece dado el dinamismo político y el impacto de las políticas comerciales de EE.UU., que podrían influir en las relaciones bilaterales y las cadenas de suministro regionales. En resumen, la semana siguiente se presenta como una etapa decisiva para evaluar el ritmo de recuperación económica global frente a las crecientes tensiones comerciales y geopolíticas. Los datos económicos de Estados Unidos ofrecerán pistas vitales sobre la dirección de la política monetaria y el impacto real de los aranceles sobre empleo, crecimiento e inflación.

Europa y Asia presentarán señales sobre la resiliencia y ajustes necesarios en respuesta a los riesgos externos. A nivel global, la interacción entre estos factores marcará el tono para los mercados financieros, la planificación empresarial y las políticas económicas de los próximos meses. Mantenerse informado y analizar con detalle cada uno de estos indicadores será fundamental para anticipar movimientos e identificar oportunidades en un entorno económico caracterizado por la incertidumbre y la volatilidad.