En el panorama financiero actual, marcado por gran volatilidad y cambios constantes en las políticas económicas globales, los traders y entusiastas de Bitcoin y otras criptomonedas enfrentan un desafío creciente: entender cómo y por qué el aumento de los rendimientos de los bonos del Tesoro estadounidense influye en sus inversiones y estrategias. Aunque en años anteriores las criptomonedas se han comportado como activos independientes o incluso como refugios alternativos, la reciente subida en los rendimientos de los bonos ha puesto en evidencia la necesidad de reconsiderar esta percepción para tomar decisiones más informadas y acertadas. Históricamente, los bonos del Tesoro estadounidense han representado uno de los activos más seguros del mercado, permitiendo a los inversores obtener un retorno fijo y relativamente garantizado. Cuando la demanda por estos bonos aumenta, sus precios suben y los rendimientos, que se miden en función del cupón y el precio, tienden a bajar. Por el contrario, cuando la demanda disminuye, los precios caen y los rendimientos suben, reflejando un entorno de mayor incertidumbre o expectativas económicas alteradas.

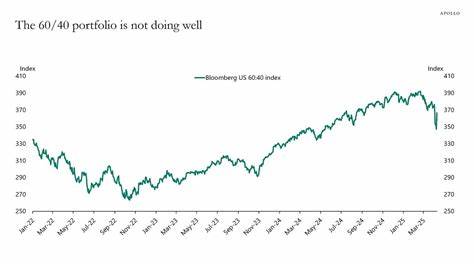

Este movimiento es crucial para entender el comportamiento de otros activos, como las acciones y las criptomonedas. El reciente aumento en los rendimientos de los bonos, especialmente el de los bonos a diez años, ha coincidido con una caída en los precios de las acciones, generando preocupación en los mercados. Este patrón sugiere que los inversores están retirando fondos de activos tradicionalmente considerados riesgosos, buscando liquidez o preparación ante posibles escenarios inflacionarios o de crecimiento económico lento. La relación entre los rendimientos de los bonos y los mercados de riesgo, incluyendo el criptográfico, es compleja y está influenciada por múltiples factores macroeconómicos, entre ellos la política monetaria, las tensiones comerciales y las perspectivas inflacionarias. Uno de los factores principales que ha llevado al aumento de los rendimientos es la expectativa de inflación, que se ve influida a su vez por políticas gubernamentales recientes y medidas arancelarias que impactan las cadenas de suministro globales.

Las tarifas impuestas por Estados Unidos bajo la administración Trump han provocado una respuesta por parte de otros países, afectando el comercio internacional y generando presiones inflacionarias en productos básicos y manufacturas. Ante este panorama, los inversores anticipan que la Reserva Federal podría mantener o incluso aumentar las tasas de interés para controlar la inflación, lo que tensiona aún más los mercados de riesgo. Para el ecosistema de las criptomonedas, esta situación representa una encrucijada importante. Por un lado, Bitcoin y otras criptomonedas se han considerado a menudo como “oro digital”, un refugio contra la inflación y la depreciación de las monedas fiduciarias debido a su naturaleza descentralizada y limitada en suministro. No obstante, la correlación histórica con activos de riesgo, como las acciones tecnológicas, indica que Bitcoin también puede verse afectado negativamente en entornos de tasas de interés más altas y rendimientos ascendentes en bonos del Tesoro.

Sin embargo, un detalle relevante observado en eventos recientes es la divergencia que podría estar surgiendo entre Bitcoin y el resto de los activos de riesgo. A pesar del aumento significativo en los rendimientos de los bonos, la caída en el precio de Bitcoin fue menos pronunciada en comparación con acciones o sectores tecnológicos, lo que podría apuntar a un cambio en el comportamiento del mercado cripto como clase de activo independiente. Esta distinción es importante para los traders, ya que podrían encontrar oportunidades en la volatilidad relativa y en la posible “desacoplamiento” del Bitcoin frente a los tradicionales mercados de riesgo. Es fundamental que los operadores de criptomonedas monitoreen constantemente los movimientos en los mercados de bonos, ya que una variación en los rendimientos puede indicar cambios en la confianza global, en la política monetaria y en las expectativas económicas. Un aumento sostenido de los rendimientos implica costos más altos para el endeudamiento y, en general, menos liquidez en el mercado, factores que tienden a presionar a baja los activos de riesgo, incluido el mercado cripto.

Por otro lado, una estabilización o caída de los rendimientos podría favorecer un entorno de mayor apetito por el riesgo, impulsando a las criptomonedas. Los traders también deben considerar que en un contexto de inflación persistente, las criptomonedas atractivas por su propuesta de escasez y resistencia a la inflación podrían ganar mayor protagonismo como reserva de valor. No obstante, la dinámica no es lineal ni predecible, debido a la influencia de incertidumbres geopolíticas, regulaciones en distintas jurisdicciones y la evolución tecnológica constante que caracteriza a este sector. Las estrategias para navegar este contexto deben ser flexibles y fundamentadas en un análisis técnico y fundamental riguroso. Entender los indicadores macroeconómicos, las decisiones políticas y las tendencias en los mercados tradicionales ayudará a los operadores cripto a anticipar movimientos y ajustar sus posiciones.

Además, la diversificación y la gestión del riesgo cobran aún más relevancia en escenarios donde la interdependencia entre mercados se manifiesta de forma clara. En conclusión, el aumento de los rendimientos de los bonos del Tesoro estadounidense es una variable crucial que los traders de Bitcoin y criptomonedas no pueden ignorar. Lejos de ser un fenómeno aislado, esta dinámica refleja las tensiones y expectativas económicas globales que impactan sinérgicamente diversos mercados. Aquellos operadores que incorporen este conocimiento en sus análisis y estrategias estarán mejor posicionados para enfrentar la volatilidad inherente a las criptomonedas y aprovechar las oportunidades que emergen de un entorno cada vez más complejo y desafiante.