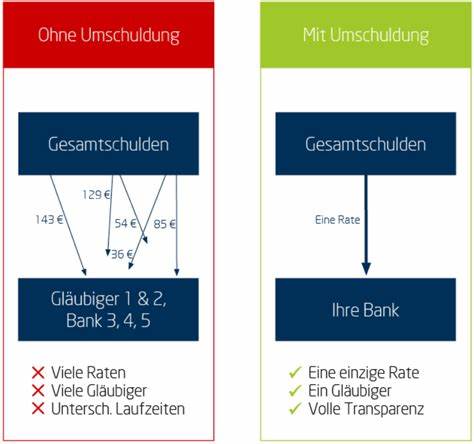

En el mundo financiero actual, muchas personas se ven atrapadas en la red de deudas, enfrentándose a múltiples préstamos con diferentes tasas de interés y plazos de pago. Este fenómeno ha llevado a un interés creciente en la "restructuración de créditos" o "umschuldung" en alemán, un término que se refiere a la práctica de refinanciar un préstamo existente, consolidando varias deudas en un solo nuevo préstamo. Pero, ¿qué implica realmente este proceso y cómo puede beneficiar a los deudores? La restructuración de créditos es, en esencia, el acto de reemplazar uno o varios préstamos con un nuevo préstamo que ofrece condiciones más favorables. Este nuevo crédito se utiliza para pagar la deuda existente, permitiendo al deudor gestionar sus finanzas de forma más eficiente. Por lo general, el objetivo principal de esta estrategia es obtener mejores tasas de interés, reducir las cuotas mensuales o simplificar el manejo de las finanzas al tener un solo pago en lugar de múltiples.

Uno de los principales beneficios de la restructuración de créditos es la reducción de la carga financiera mensual. La mayoría de los préstamos tienen condiciones que pueden variar significativamente, como tasas de interés, plazos de amortización y montos mensuales a pagar. Al consolidar estas deudas, los deudores pueden beneficiarse de un préstamo con una tasa de interés más baja, que, en última instancia, reduce el monto que deben pagar cada mes. Además, una reestructuración adecuada puede proporcionar un mejor control sobre las finanzas personales. Manejar varios préstamos puede ser abrumador y dificultar la capacidad de los deudores para seguir el ritmo de sus obligaciones financieras.

Con un solo préstamo, la administración se simplifica considerablemente, permitiendo a los prestatarios concentrarse en un solo aspecto de sus finanzas. Sin embargo, no todo es tan sencillo. A menudo, la reestructuración de créditos también conlleva ciertos riesgos y consideraciones que los deudores deben tener en cuenta antes de embarcarse en este proceso. Por un lado, muchos prestamistas pueden gravar las reestructuraciones con cargos adicionales, como comisiones por cancelación anticipada de los préstamos existentes o tarifas de establecimiento del nuevo préstamo. Esto puede reducir o incluso anular los beneficios económicos que se esperaban al consolidar las deudas.

Otra consideración importante es la afectación del historial crediticio. Por un lado, la reestructuración puede ofrecer la oportunidad de mejorar el score crediticio al establecer un nuevo préstamo que se administre de manera efectiva. Por otro lado, si un prestatario no gestiona correctamente este nuevo préstamo o no logra hacer los pagos a tiempo, esto podría resultar en una caída en su puntuación de crédito. A la hora de decidir si es el momento adecuado para reestructurar un préstamo, los expertos sugieren evaluar diversas variables. Primero, es fundamental comparar las tasas de interés actuales de los préstamos existentes con las ofertas disponibles para nuevos créditos.

Si las tasas han disminuido desde que se tomaron los préstamos originales, puede ser un buen momento para considerar la reestructuración. Además, los prestatarios deben examinar su propia situación financiera. Si su situación económica ha mejorado y sus ingresos han aumentado, podrían ser capaces de manejar mejor un nuevo préstamo y beneficiarse del proceso de reestructuración. Por el contrario, si la situación económica se ha deteriorado, podría no ser prudente asumir un nuevo compromiso financiero. También es esencial analizar los términos del nuevo préstamo propuesto.

Un prestamista podría ofrecer condiciones que suenen atractivas a primera vista, pero que en última instancia podrían resultar en un pago mayor a largo plazo. Así, es imprescindible leer con detenimiento todos los detalles y condiciones que acompañan a la nueva oferta. Existen diversas plataformas y entidades que facilitan el proceso de reestructuración de créditos. Auxmoney, por ejemplo, ha ganado popularidad por ayudar a los prestatarios a encontrar nuevas opciones de financiación que se adapten a sus necesidades. Este tipo de servicios pueden ser de gran ayuda, especialmente para aquellos que se sienten abrumados por el proceso de reestructuración y no saben por dónde empezar.

Al elegir un prestamista, es crucial investigar bien las opciones disponibles y leer las opiniones de otros clientes. Las experiencias de otros prestatarios pueden proporcionar información valiosa sobre la calidad del servicio y la transparencia del prestamista. Asimismo, es recomendable comparar varios préstamos antes de tomar una decisión final. En particular, hay ciertos escenarios donde la reestructuración de créditos se vuelve especialmente beneficiosa. Por ejemplo, para aquellos que luchan con créditos al consumo de alto interés o para quienes tienen varios préstamos pequeños y desean consolidarlos en uno solo.

También es habitual que los prestatarios busquen la reestructuración cuando se aproxima el vencimiento de un préstamo con tasa variable, esperando así convertirlo a un préstamo con tasa fija más favorable. La reestructuración de créditos se convierte en una herramienta invaluable para aquellos que desean tomar el control de sus finanzas y aliviar la presión mensual de las deudas. Si se maneja correctamente, puede resultar en una reducción significativa de la carga financiera y un camino más claro hacia la estabilidad económica. En conclusión, la reestructuración de créditos, o "umschuldung", representa una vía efectiva para manejar deudas múltiples y difíciles de controlar. A pesar de los desafíos y consideraciones involucradas, puede ser una solución beneficiosa que permita a los prestatarios recuperar el control sobre sus finanzas.

Como en cualquier decisión financiera, es vital realizar una investigación y análisis exhaustivo antes de embarcarse en el proceso. Estar bien informado y ser consciente de nuestros derechos y opciones es el primer paso hacia una gestión financiera exitosa y responsable.