La propiedad institucional: Ventajas y desventajas En el complicado mundo de las inversiones financieras, la propiedad institucional se ha convertido en un tema de creciente interés, tanto para inversores como para analistas de mercado. La propiedad institucional se refiere a acciones de compañías que están en manos de entidades como fondos de pensiones, fondos mutuos, compañías de seguros y otras instituciones financieras. Con la creciente popularidad de estas inversiones, es esencial examinar las ventajas y desventajas asociadas con la propiedad institucional. Los pros de la propiedad institucional son variados. En primer lugar, la presencia de inversores institucionales a menudo proporciona una mayor estabilidad en los precios de las acciones.

Dado que estas entidades suelen poseer grandes cantidades de acciones, su interés en una empresa puede resultar en una mayor confianza en el mercado, lo que puede llevar a una menor volatilidad. Cuando una institución decide comprar o vender acciones, el impacto en el precio puede ser significativo, pero estas decisiones son generalmente tomadas con base en análisis exhaustivos, lo que puede mitigar riesgos en comparación con el comportamiento de los inversores minoristas, que pueden ser más susceptibles a reacciones emocionales. Además, los inversores institucionales a menudo cuentan con equipos de análisis y recursos que les permiten realizar investigaciones más profundas sobre las empresas en las que invierten. Su capacidad para acceder a información privilegiada y realizar estudios extensivos les permite formular decisiones informadas. Esta diligencia debida significa que suelen identificar oportunidades y riesgos que pueden pasar desapercibidos para el inversor promedio.

Esto puede resultar en un efecto positivo en el mercado, ya que su experiencia puede llevar a una mejor asignación de capital y, en última instancia, a un mejor rendimiento del mercado. Otro beneficio significativo de la propiedad institucional radica en la capacidad de las instituciones para influir en la gobernanza corporativa. Con la cantidad de acciones que poseen, los inversores institucionales a menudo tienen voz en las decisiones importantes que afectan la dirección de una empresa. Esto incluye decisiones sobre fusiones y adquisiciones, la compensación del personal ejecutivo y las políticas ambientales, sociales y de gobernanza (ESG). Al tener un impacto en la gestión y estrategia de las empresas, estas instituciones pueden fomentar una mayor transparencia y responsabilidad empresarial, lo que a menudo resulta en un mejor desempeño a largo plazo.

Sin embargo, no todo en la propiedad institucional es positivo. Una de las principales desventajas es la posibilidad de una falta de alineación de intereses entre las instituciones y los inversores minoristas. Los inversores institucionales suelen enfocarse en objetivos de inversión a largo plazo, y su comportamiento puede no reflejar las prioridades o preocupaciones de los pequeños accionistas. Por ejemplo, una institución podría optar por mantener una acción en detrimento de los intereses de los inversores minoristas, quienes pueden requerir liquidez o tener diferentes expectativas de rendimiento a corto plazo. Otra preocupación es el riesgo de que la influencia de los inversores institucionales conduzca a una “manipulación del mercado”.

Dado el enorme capital que manejan, las decisiones de compra y venta de estas entidades pueden alterar los precios de las acciones y generar ineficiencias en el mercado. Esto puede ser particularmente problemático en situaciones donde los intereses de estos inversores no están alineados con los de la empresa en sí o su base de accionistas más amplia. Cuando las instituciones toman decisiones que priorizan sus beneficios a corto plazo, pueden poner en riesgo la salud a largo plazo de la empresa y sus accionistas. La concentración de poder también es una preocupación válida dentro del ámbito de la propiedad institucional. A medida que las entidades institucionales continúan acumulando más acciones, un número reducido de instituciones puede llegar a controlar una parte significativa de la propiedad de las empresas.

Este fenómeno puede llevar a un menor nivel de diversidad de opiniones y perspectivas, lo que puede dar lugar a un enfoque homogéneo en la toma de decisiones que puede no reflejar la opinión general de los accionistas ni de otras partes interesadas de la compañía. Un mercado dominado por unas pocas instituciones puede afectar la capacidad de las empresas para innovar y adaptarse a cambios en el entorno económico. Otros críticos sostienen que la propiedad institucional puede contribuir a una mayor presión sobre las empresas para cumplir con los objetivos de rentabilidad a corto plazo, a expensas de consideraciones a más largo plazo. La presión por alcanzar resultados inmediatos puede llevar a las empresas a tomar decisiones financieras que optimizan el beneficio en el corto plazo pero que podrían ser perjudiciales en el futuro. Los recortes de gastos, la reducción de I+D y el desinterés en el desarrollo sostenible son algunas de las preocupaciones que han surgido debido a esta presión.

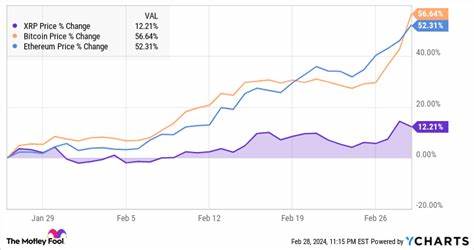

A medida que la escena del mercado continúa evolucionando, también lo hace la naturaleza de la propiedad institucional. Con el auge de la tecnología y el acceso que los inversores minoristas tienen a la información, existe un debate en curso sobre el futuro de la propiedad institucional y su impacto en el mercado. La aparición de plataformas de inversión en línea ha permitido que más individuos participen en los mercados, desafiando el dominio de las instituciones y diversificando la forma en que se toma la inversión. En conclusión, la propiedad institucional en el mercado de valores presenta una serie de ventajas y desventajas. Si bien los inversores institucionales pueden proporcionar estabilidad, investigación profunda y una mayor responsabilidad corporativa, también pueden influir negativamente en la gobernanza y poner en riesgo los intereses de los inversores minoristas.

Así, se plantea la necesidad de un enfoque equilibrado en la propiedad institucional, que tenga en cuenta tanto los beneficios como los riesgos asociados. A medida que los mercados continúan evolucionando, será crucial que tanto las instituciones como los inversores individuales trabajen juntos para encontrar formas de maximizar el potencial de los mercados, asegurando al mismo tiempo la equidad y la sostenibilidad para todos los accionistas involucrados. Las decisiones que tomen hoy influirán en el futuro del panorama financiero y en la forma en que se gestionan las inversiones en las próximas décadas.