La influencia de la Reserva Federal en la economía estadounidense es profunda y multifacética, en especial cuando se trata del mercado hipotecario. Aunque la Fed no fija directamente las tasas de interés hipotecarias, sus decisiones sobre la tasa de fondos federales tienen una repercusión significativa que impacta a millones de personas que desean comprar una vivienda o refinanciar sus préstamos. Comprender esta relación es fundamental para cualquier persona interesada en el mercado inmobiliario, ya que permite tomar decisiones financieras informadas y anticiparse a las fluctuaciones de las tasas hipotecarias. Para comenzar a desenmarañar este tema, es esencial entender qué hace la Reserva Federal. La Fed es el banco central de Estados Unidos y tiene la responsabilidad de mantener la estabilidad económica mediante la regulación de la oferta monetaria y la supervisión de las instituciones financieras.

Una de sus herramientas clave para lograr esto es la política de tasas de interés, particularmente a través de la tasa de fondos federales, la cual sirve como tasa de referencia para el costo del dinero entre bancos. La tasa de fondos federales representa el interés que los bancos cobran entre sí para préstamos de corto plazo. Aunque esta tasa no es directamente la que enfrenta el consumidor al buscar una hipoteca, actúa como un efecto dominó que influye en diversos productos de crédito, incluidos los préstamos hipotecarios. Cuando la Reserva Federal sube esta tasa, el costo general del dinero en la economía tiende a aumentar, lo que a su vez provoca incrementos en las tasas hipotecarias. Por el contrario, cuando la Fed reduce la tasa, generalmente el costo de los préstamos baja, favoreciendo a quienes buscan financiamiento para vivienda.

Sin embargo, la relación entre la tasa de fondos federales y las tasas hipotecarias no es automática ni directa. El vínculo más claro se evidencia a través del rendimiento del bono del Tesoro a 10 años, un indicador crucial en el mercado financiero que refleja las expectativas de inflación y crecimiento económico. Este bono sirve como referente para préstamos a largo plazo como las hipotecas. Cuando la Fed ajusta su tasa, cambia la percepción de los inversores sobre el entorno económico, lo que afecta el rendimiento de estos bonos y, consecuentemente, las tasas hipotecarias. Este mecanismo explica por qué, en algunos momentos, las tasas hipotecarias pueden subir o bajar incluso antes que la Fed realice un ajuste oficial en la tasa de fondos federales.

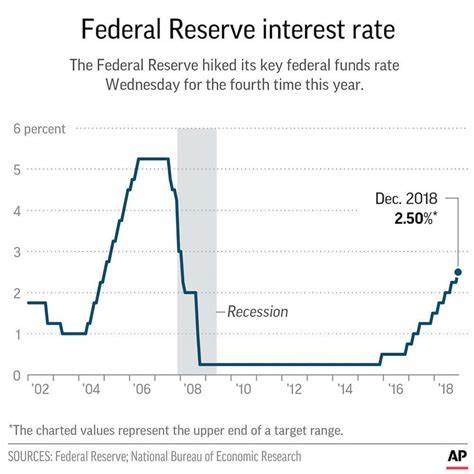

Esto responde a las anticipaciones que tienen los participantes del mercado sobre futuras decisiones de la Reserva Federal, las cuales se basan en datos económicos y señales sobre la inflación, el empleo y otros indicadores macroeconómicos. Desde la crisis financiera de 2008, la Reserva Federal mantuvo las tasas en niveles históricamente bajos por un período prolongado con el objetivo de estimular el crecimiento económico. Esta política tuvo como consecuencia tasas hipotecarias también muy bajas, lo que impulsó la compra de viviendas y la refinanciación de préstamos. Sin embargo, con la recuperación económica y el aumento de la inflación en años recientes, la Fed comenzó a aumentar las tasas para controlar el sobrecalentamiento de la economía, lo que se tradujo en un incremento paralelo en las tasas hipotecarias. La alta inflación genera un efecto directo en la economía: al subir los precios, la Reserva Federal incrementa la tasa de fondos federales para enfriar la demanda de crédito y consumo.

Esta subida aumenta el costo del dinero, lo que hace que las hipotecas sean más caras y, por ello, más difíciles de asumir para los prestatarios. Este escenario puede reducir la actividad en el mercado inmobiliario, afectando desde la construcción de nuevas viviendas hasta la compra y venta en el mercado secundario. Cabe destacar que las tasas hipotecarias también dependen de otros factores externos a las decisiones de la Fed. Entre ellos se encuentran la demanda de bonos del Tesoro, las condiciones globales del mercado, la política fiscal del gobierno y las expectativas de inflación a largo plazo. Por ejemplo, una crisis global o tensiones geopolíticas pueden aumentar la demanda de activos considerados seguros, como los bonos del Tesoro, lo que puede bajar sus rendimientos y, por ende, las tasas hipotecarias.

Para los compradores y refinanciadores, entender este entramado es crucial. Ante un aumento generalizado de las tasas hipotecarias, la carga financiera mensual puede incrementarse considerablemente, afectando la asequibilidad de las viviendas. Por esta razón, muchas personas optan por asegurar una tasa fija para evitar futuros aumentos, mientras que otras prefieren tasas variables esperando que disminuyan en el futuro. En el contexto actual, la Reserva Federal ha mostrado una postura cautelosa respecto a futuras reducciones en la tasa de fondos federales. Aunque existen señales de que podrían venir algunos recortes en el mediano plazo, la economía todavía presenta signos de fortaleza y la inflación no se ha desacelerado al ritmo deseado.

Esto genera que las tasas hipotecarias se mantengan elevadas en comparación con años anteriores y que las expectativas para adquirir una vivienda se ajusten a esta nueva realidad. Para quienes buscan aprovechar una posible baja en las tasas, existen diversas estrategias financieras. El monitoreo constante de las noticias económicas y las decisiones de la Fed es fundamental. Las personas con flexibilidad para esperar pueden beneficiarse al diferir decisiones de compra o refinanciamiento hasta que se observen movimientos claros a la baja en las tasas. Además, evaluar diferentes productos hipotecarios, tales como hipotecas de tasa variable o préstamos con plazos más cortos, puede ofrecer oportunidades para reducir el costo total del crédito.

En la práctica, un comprador de vivienda debe enfocarse más en su situación financiera personal que en tratar de predecir exactamente las decisiones futuras de la Reserva Federal. Mantener un buen historial crediticio, contar con un ahorro sólido para el pago inicial y comparar ofertas entre distintos prestamistas son aspectos bajo su control que pueden marcar una diferencia significativa en el costo final de la hipoteca. Finalmente, es importante reconocer que el papel de la Reserva Federal no solo se limita a los intereses hipotecarios. Sus políticas afectan el empleo, los salarios y la inflación, los tres pilares que condicionan la capacidad de las familias estadounidenses para adquirir una vivienda. Por lo tanto, las decisiones de la Fed deben interpretarse dentro de un contexto más amplio, que incluye aspectos macroeconómicos y sociales.

En conclusión, aunque la Reserva Federal no fija directamente las tasas hipotecarias, sus decisiones sobre la tasa de fondos federales tienen una influencia determinante en el comportamiento del mercado de préstamos para vivienda. El vínculo se establece a través del mercado de bonos del Tesoro y las expectativas de los inversionistas y consumidores. Para quienes buscan comprar o refinanciar una casa, entender esta dinámica y actuar con base en su situación financiera, en lugar de únicamente en predicciones económicas, es la mejor estrategia para afrontar un mercado hipotecario en constante cambio.