La Reserva Federal de Estados Unidos, el banco central del país, ha tomado una decisión significativa al reducir sus tasas de interés, que habían alcanzado un nivel máximo en 23 años. Esta medida, anunciada recientemente, promete tener repercusiones considerables en la economía y, en particular, en los consumidores que dependen de préstamos, ahorros y otras formas de financiamiento. Durante más de dos años, la Reserva Federal había estado en un constante ciclo de incrementos en las tasas de interés, alzando la tarifa en 11 ocasiones desde marzo de 2022. El objetivo de estas subidas era controlar la inflación, que había alcanzado niveles preocupantes y amenazaba con desestabilizar la recuperación económica tras la pandemia. Sin embargo, el reciente anuncio de un recorte de medio punto porcentual, situando la tasa clave entre 4.

75 y 5 por ciento, marca un cambio de rumbo en la política monetaria. Este recorte no solo es histórico por su magnitud, sino también porque se produce en un contexto donde la inflacion ha comenzado a enfriarse. Los informes recientes indican que la inflación en agosto fue de solo 2.5% en comparación con el año anterior, lo que representa una disminución respecto al 2.9% del mes anterior.

Esta tendencia parece haber dado confianza a la Reserva Federal para actuar y facilitar así un entorno económico más positivo. Uno de los impactos más inmediatos de esta decisión para los consumidores es en el ámbito de los préstamos. Con tasas de interés más bajas, el costo de endeudarse se reduce, lo que podría alentar a muchas personas a solicitar préstamos para la compra de viviendas, automóviles o financiamiento de otros gastos. Aún así, los expertos advierten que este primer recorte no habrá de modificar significativamente la carga de deuda para la mayoría de los consumidores, ya que las tasas de interés de las tarjetas de crédito todavía se mantienen muy altas. Actualmente, el promedio de la tasa de interés para nuevas ofertas de tarjetas de crédito es de un alarmante 23.

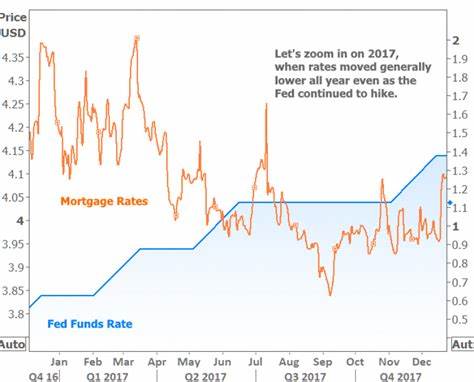

18%. Sin embargo, hay alternativas que los consumidores pueden considerar. La consolidación de deudas mediante tarjetas de transferencia de saldo a 0% o préstamos personales con intereses bajos puede aliviar considerablemente la carga de los residuos de deudas. En este contexto, los expertos enfatizan la importancia de que los consumidores tomen el control de sus finanzas y busquen opciones más ventajosas que las que podrían ofrecer las entidades financieras tradicionales. En cuanto a las hipotecas, aunque la tasa de interés de referencia de la Reserva Federal no establece de manera directa el costo de las hipotecas, sí ejerce una influencia significativa.

Las tasas de las hipotecas han comenzado a bajar incluso antes del anuncio del recorte de la Fed, y es probable que continúen la tendencia a la baja en función de las expectativas del mercado. Muchos propietarios que han adquirido hipotecas a tasas alrededor del 5% podrían considerar que es rentable refinanciar sus préstamos en el futuro cercano, especialmente si las tasas de interés continúan cayendo. Por otro lado, el sector de préstamos automovilísticos también se beneficiará de esta reducción. Se espera que las tasas de interés para los préstamos de automóviles disminuyan, aunque los expertos afirman que esto no será inmediato. Los consumidores con buenos antecedentes crediticios probablemente sean los primeros en beneficiarse de los recortes.

Sin embargo, aquellas personas con perfiles crediticios más bajos podrían continuar enfrentando tasas de interés elevadas. En la actualidad, la tasa promedio para préstamos de vehículos nuevos es del 7.1%, mientras que para vehículos usados es de un asombroso 11.3%. Por esta razón, es fundamental que los consumidores permanezcan informados y activos en la búsqueda de mejores ofertas.

La competencia en el mercado de préstamos puede ofrecer oportunidades para obtener excelentes condiciones financieras, por lo que comparar tasas entre diferentes prestamistas es una estrategia recomendable. La decisión de la Reserva Federal de reducir las tasas de interés no solo tiene implicaciones para los préstamos y los costos de financiamiento, sino que también afecta a los ahorros de los consumidores. Aunque la baja de tasas implica un alivio para quienes necesitan pedir prestado, también significa que los rendimientos de las cuentas de ahorro y otros instrumentos financieros disminuirán. Christine Benz, directora de finanzas personales en Morningstar, aconseja a los ahorradores que, a pesar de que pueden existir rendimientos atractivos en algunos productos de ahorro, lo más prudente es no mantener grandes cantidades de dinero en efectivo, ya que estos instrumentos ofrecen rendimientos efímeros. Por esta razón, quienes no necesiten acceso inmediato a efectivo podrían beneficiarse de inversiones en certificados de depósito a más largo plazo, que todavía ofrecen tasas relativamente decentes en comparación con las cuentas de ahorro tradicionales.

Sin embargo, la advertencia es clara: con la disminución de las tasas de interés, se vuelve más difícil maximizar los ahorros y conservar el capital acumulado durante temporadas de tasas más altas. Un aspecto esencial a destacar es la relación entre la reducción de tasas, la inflación y el mercado laboral. Aunque los signos indican que la actividad económica ha continuado expandiéndose de manera sólida, la Reserva Federal está vigilante ante cualquier fluctuación que pueda afectar el balance entre precios y empleo. El mercado laboral ha mostrado señales de enfriamiento, con disminución en la creación de empleos y un ligero aumento en la tasa de desempleo al 4.2%, aunque sigue siendo relativamente baja.

La relación entre tasas de interés, inflación y empleo será la clave para los futuros movimientos de la Reserva Federal, y cualquier cambio en los indicadores económicos podría influir en la rapidez con que se realicen más recortes en las tasas. A medida que el escenario económico evolucione en los próximos meses, los consumidores deberán mantenerse informados sobre las tendencias y las opciones disponibles. Las decisiones financieras deben basarse en un análisis cuidadoso de las circunstancias individuales y el contexto más amplio. Este ciclo de recortes en las tasas podría ser la oportunidad que muchos estaban esperando para mejorar su situación financiera, pero es importante actuar con cautela y responsabilidad, evitando decisiones apresuradas basadas solo en las acciones de la Reserva Federal o en informes económicos aislados. En resumen, la decisión de la Reserva Federal de bajar las tasas de interés representa un momento crucial para la economía de Estados Unidos, cuyo impacto se sentirá en una variedad de sectores y decisiones personales.

Desde la posibilidad de reducir la carga de deudas hasta la manera en que se planifican los ahorros, este cambio ofrece tanto desafíos como oportunidades. La clave será mantenerse informado y utilizar este entorno favorable con sabiduría.