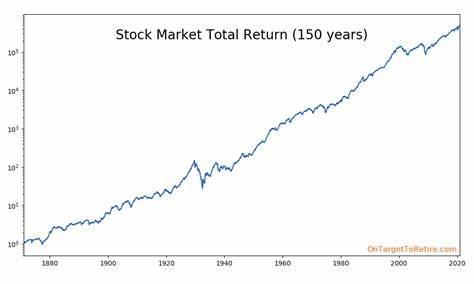

Invertir en el mercado de valores es una de las formas más reconocidas y potencialmente lucrativas de hacer crecer el patrimonio en el tiempo. Sin embargo, la experiencia de invertir no es una línea recta ascendente, sino que está marcada por altibajos constantes que ponen a prueba la paciencia y estrategia de los inversores. Una cifra que suele destacarse comúnmente en la cultura financiera es la expectativa de obtener un rendimiento anual promedio del 10% en el mercado de acciones. Pero, ¿qué tan realista es esta expectativa y qué significa realmente obtener un retorno del 10% en términos históricos y prácticos? Para entender este fenómeno, vale la pena revisar cómo se ha comportado el mercado estadounidense, específicamente a través del índice S&P 500, que agrupa a las 500 empresas más grandes y representativas del país. Tomando como referencia un análisis del comportamiento del S&P 500 desde 1926 hasta 2024, se puede observar la volatilidad inherente del mercado y cómo, a pesar de fuertes bajadas y subidas, el rendimiento anualizado tiende a acercarse a ese punto de referencia del 10% a lo largo de períodos suficientemente largos.

En los últimos años, por ejemplo, el mercado ha tenido movimientos muy pronunciados. En 2021, el S&P 500 creció aproximadamente un 28.7%, mientras que en 2022 sufrió una caída del 18.1%. En los años posteriores, 2023 y 2024, los rendimientos fueron nuevamente elevados, con aumentos cercanos al 26.

3% y 25% respectivamente. Sin embargo, a pesar de esta montaña rusa de rendimiento, cuando se calculan los retornos anuales compuestos sobre ese periodo total, el resultado fue un rendimiento promedio ligeramente superior al 10% anual. Esto ejemplifica cómo la medición a corto plazo puede resultar desconcertante, pero la perspectiva de largo plazo tiende a promediarse cerca a ese retorno esperado. Una curiosidad importante para los inversores es comprender con qué frecuencia se alcanzan o superan estos retornos del 10% en diversas ventanas temporales. Al revisar los datos históricos del mercado desde 1926, se observa que aproximadamente la mitad de los periodos analizados ofrecen un rendimiento anual igual o superior a este porcentaje cuando se examinan intervalos de tres, cinco, diez o incluso veinte años.

Esto es coherente con la naturaleza promedio del cálculo: es lógico esperar que aproximadamente la mitad de los períodos sean iguales o superen la media, mientras que la otra mitad no la alcance. Sin embargo, dentro de estas cifras promedio se esconden variaciones significativas. Por ejemplo, los rendimientos negativos en periodos cortos son relativamente comunes: el 15% de todos los retornos a tres años fueron negativos. En periodos de cinco años, la tasa de retornos negativos baja al 13%, y en diez años desciende aún más, con apenas un 4% de los periodos mostrando rentabilidades negativas. Sorprendentemente, en intervalos de veinte años, no se registran retornos negativos, lo cual refuerza la idea de que la larga duración amortigua la volatilidad y disminuye el riesgo de pérdidas importantes.

Además de observar la frecuencia del rendimiento del 10%, vale la pena considerar la probabilidad de obtener rendimientos superiores a este dato de referencia. Por ejemplo, un 35% de los intervalos de tres años registraron retornos anuales del 15% o más. No obstante, a medida que se alargan los plazos, esta probabilidad disminuye: cae a 32% en cinco años, 24% en diez años y tan solo 10% en veinte años. Esto ilustra que, aunque en el corto plazo pueden alcanzarse ganancias extraordinarias, a largo plazo la rentabilidad tiende a estabilizarse y moderarse hacia la media histórica. Para inversores que buscan entender los riesgos, es también relevante saber qué porcentaje de veces el mercado rindió por debajo del 7% anual en un horizonte de diez años.

Los datos indican que este escenario ocurrió cerca del 24% del tiempo, mostrando que existen períodos prolongados donde la rentabilidad es inferior a lo esperado y que no siempre los ciclos son favorables. Este hecho resalta una de las dificultades más notorias del mercado: los retornos no están garantizados y la incertidumbre forma parte intrínseca del proceso de inversión. Esta volatilidad y variabilidad en los retornos explican por qué expertos en finanzas recomiendan la práctica del promedio de costo en dólares (dollar cost averaging). Consiste en distribuir las inversiones en el tiempo realizando aportaciones periódicas para evitar entrar en el mercado en momentos de precios altos. Este método disminuye el riesgo de decisiones basadas en la volatilidad y incrementa la probabilidad de alcanzar resultados satisfactorios a largo plazo, especialmente en un entorno donde las oscilaciones pueden ser abruptas y emocionalmente desafiantes.

Otra lección importante que se desprende de la historia del mercado es la relevancia de mantener una estrategia de inversión constante, enfocada en el largo plazo y basada en la diversificación. Caídas significativas en el mercado, como las registradas en 2008 o la pandemia en 2020, pueden sembrar miedo y provocar decisiones impulsivas, pero una visión a largo plazo y una adecuada asesoría financiera pueden proteger y hacer crecer el patrimonio de forma sólida. Los inversores deben ser conscientes de que aunque el promedio de retorno anual del 10% sirve como una regla general, los retornos reales pueden variar ampliamente. La paciencia, la disciplina y la educación financiera son herramientas fundamentales para navegar estas fluctuaciones. No se trata solo de buscar rendimientos elevados en el corto plazo, sino de construir un portafolio capaz de resistir las tormentas del mercado mientras se aprovechan las oportunidades a medida que surgen.

El conocimiento histórico del comportamiento del mercado bursátil ofrece una perspectiva valiosa para quienes desean invertir con inteligencia. Saber que períodos significativos pueden mostrar resultados negativos o inferiores al 7% obliga a los inversores a establecer expectativas realistas y a planificar de manera prudente sus objetivos financieros. También recuerda lo fundamental que es consultar con expertos que puedan proporcionar orientación personalizada considerando el perfil de riesgo, expectativas y horizonte temporal de cada persona. En definitiva, la rentabilidad del 10% anual en el mercado de valores no es una promesa infalible, sino una tendencia histórica que se manifiesta en promedio y después de atravesar fluctuaciones importantes. Para quienes invierten de forma constante, diversificada y disciplinada, esta cifra funge como una brújula que indica la dirección general del mercado a largo plazo.

Reconocer las inevitables subidas y bajadas, y adoptar una estrategia informada y paciente, aumentará las probabilidades de construir riqueza de manera sostenible y rentable.

![LlamaCon 2025 Keynote Livestream [video]](/images/74EADE9A-ECF8-4668-BD61-65A36ECA222C)