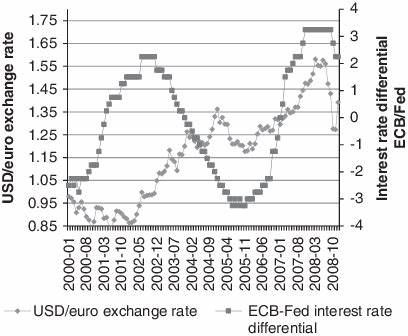

En el panorama financiero global, las decisiones de política monetaria de dos de las instituciones más influyentes –la Reserva Federal de EE. UU. (Fed) y el Banco Central Europeo (BCE)– tienen un impacto considerable no solo en sus respectivas economías, sino también en el mercado de divisas. En particular, las recientes reducciones de tasas de interés por parte de estos bancos centrales han suscitado un creciente interés sobre las implicaciones que esto tiene para el par de divisas EUR/USD. Este artículo explorará cómo estas maniobras afectan la relación entre el euro y el dólar, así como las dinámicas económicas que están en juego.

La Reserva Federal, bajo la dirección de su presidenta Jerome Powell, ha adoptado un enfoque más flexible hacia la política monetaria, en respuesta a una economía estadounidense que muestra signos de desaceleración. Tras múltiples aumentos de tasas en años anteriores, el banco decidió recientemente reducir su tasa de referencia, una medida que busca estimular la economía al facilitar el acceso al crédito. Esto generalmente provoca una depreciación del dólar en el ámbito internacional, ya que tasas de interés más bajas suelen hacer que los activos denominados en dólares sean menos atractivos para los inversores. Por otro lado, el Banco Central Europeo también se ha visto empujado a reconsiderar su política. La economía de la zona euro ha enfrentado desafíos significativos, incluyendo la inflación elevada, el estancamiento del crecimiento y las presiones geopolíticas que afectan la confianza del consumidor y las inversiones empresariales.

En este contexto, el BCE ha optado por hacer recortes en las tasas también, buscando reactivar la economía europea y frenar cualquier tendencia recesiva. La decisión de ambos bancos centrales de reducir las tasas de interés ha generado un efecto casi inmediato en el par de divisas EUR/USD. En teoría, cuando ambos bancos implementan recortes de tasas, el impacto sobre la moneda más fuerte dependerá de la magnitud y la percepción del mercado acerca de la causalidad detrás de estas decisiones. Si el recorte de la Fed se percibe como un signo de debilidad económica en EE. UU.

, esto podría llevar a una caída del dólar frente al euro, especialmente si los datos macroeconómicos europeos muestran signos de recuperación o estabilidad. En las últimas semanas, hemos sido testigos de una fluctuación considerable en el par EUR/USD. Ante las reducciones de tasas, el euro ha comenzado a adquirir valor frente al dólar. Los analistas están atentos a las futuras reuniones de ambos bancos centrales y a cualquier comentario que puedan ofrecer sobre las perspectivas económicas. En este contexto, la expectativa es clave; cualquier señal de que la economía estadounidense se está debilitando más de lo esperado podría provocar un desplome adicional del dólar.

Por otro lado, se debe considerar que la economía de la zona euro también está lidiando con sus propios problemas. Recortes en las tasas no garantizan una recuperación instantánea. La confianza del consumidor y las expectativas de inversión siguen siendo variables críticas que podrían influir en la efectividad de estas medidas. Si el BCE no consigue estabilizar la inflación y fomentar un crecimiento sólido, la apreciación del euro podría ser limitada. Desde un punto de vista más técnico, el análisis chartista ha sugerido que el par EUR/USD podría estar preparándose para un rally, pero esto puede depender de la reacción del mercado ante futuros datos económicos.

Las cifras de empleo, la inflación y los índices de producción industrial en ambas economías jugarán un papel fundamental en la evolución del tipo de cambio. La divergencia en la política monetaria y las perspectivas económicas será una de las narrativas clave que influirán en la dirección futura del par. Además, el sentimiento del mercado es un componente crítico. En tiempos de incertidumbre global, los inversores tienden a buscar refugio en activos considerados seguros, como el dólar estadounidense. Sin embargo, si las condiciones globales mejoran o si hay una percepción de que la economía europea está en un camino de recuperación, el euro podría beneficiarse, incluso ante un contexto de tasas reducidas.

La dinámica del EUR/USD también está influenciada por factores externos, tales como la política comercial entre EE. UU. y Europa, así como las tensiones geopolíticas que puedan surgir. Los conflictos en regiones estratégicas, la evolución del conflicto en Ucrania y otras crisis geopolíticas pueden alterar el flujo de capital y, por ende, el comportamiento de las divisas. En conclusión, la interacción entre las reducciones de tasas de la Fed y el BCE tiene profundas implicaciones para el par EUR/USD.

En un entorno donde ambos bancos buscan estimular sus economías, el resultado final dependerá no solo de la magnitud de estas reducciones, sino también de la percepción del mercado sobre la salud económica de cada región. La capacidad de la zona euro para sostener una recuperación frente a las dificultades actuales será clave. Los próximos meses serán críticos para determinar si el euro puede mantener su impulso frente al dólar o si el debilitamiento económico en EE. UU. conducirá a un reforzamiento del dólar a medida que los inversores busquen seguridad.

En cualquier caso, el mercado estará observando de cerca, listo para reaccionar a cualquier nueva información que surja de ambos lados del Atlántico.