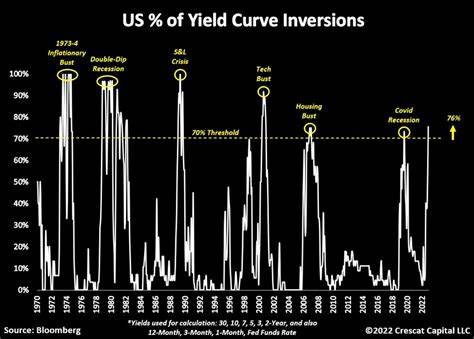

La inversión de la curva de rendimiento en Estados Unidos ha capturado la atención de analistas, economistas y ciudadanos comunes por igual, y por una buena razón: hemos llegado a marcar un hito histórico que se extiende más allá de dos años. Este fenómeno, que se produce cuando los rendimientos de los bonos a corto plazo superan a los de los bonos a largo plazo, ha generado un amplio debate y especulación sobre las implicaciones económicas que esto podría conllevar. La curva de rendimiento es una herramienta crucial en el análisis económico, ya que muestra la relación entre el tiempo hasta el vencimiento de los bonos y sus tasas de interés. Normalmente, los bonos a largo plazo ofrecen rendimientos más altos, ya que los inversores requieren una prima por el riesgo de mantener su dinero inmovilizado durante un período más largo. Sin embargo, cuando la curva se invierte, indica que los inversores anticipan tiempos difíciles por delante, lo que a menudo se traduce en una recesión económica.

En la actualidad, esta inversión ha superado el notable periodo de dos años, lo que significa que ha sido un tema constante en los mercados financieros y, más ampliamente, en la economía estadounidense. Un aspecto interesante de esta situación es cómo ha sido recibida por los diferentes actores del mercado. Algunos inversionistas están adoptando un enfoque cauteloso, revaluando sus portafolios y buscando refugio en activos más seguros, mientras que otros parecen ignorar las señales de advertencia. La duración de esta inversión no tiene precedentes. Históricamente, las inversiones de la curva de rendimiento han sido precursoras de recesiones económicas.

Por ejemplo, en los años 2000 y 2008, las inversiones de curva precedieron en gran medida a las crisis económicas que siguieron. La preocupación actual, por lo tanto, radica en que esta inversión prolongada podría presagiar un desenlace similar, llevando a la economía estadounidense hacia una desaceleración. Una de las preguntas más apremiantes es cómo están reaccionando los responsables de la política económica ante este fenómeno. La Reserva Federal, el banco central de Estados Unidos, ha estado en una encrucijada. Su mandato es controlar la inflación y fomentar el empleo, pero la prolongada inversión de la curva de rendimiento podría dificultar sus esfuerzos por estimular la economía.

Aumentar las tasas de interés, como lo ha estado haciendo en un intento de controlar la inflación, podría exacerbar la situación, llevando a una mayor contracción económica. Además, la incertidumbre en torno a factores globales, como las tensiones geopolíticas y las alteraciones en las cadenas de suministro, añade otra capa de complejidad a la visión económica de los Estados Unidos. Los mercados están particularmente alertas a cualquier señal de inestabilidad que podría desencadenar una crisis más profunda. Por ejemplo, la guerra en Europa del Este y sus repercusiones sobre los precios de la energía han mostrado cómo eventos externos pueden influir en la economía doméstica estadounidense. Desde el punto de vista del consumidor, la prolongada inversión de la curva de rendimiento también tiene implicaciones tangibles.

Con la inflación todavía siendo una preocupación, los hogares se enfrentan a un escenario en el que el costo de vida continúa aumentando, mientras que las perspectivas de crecimiento económico se tornan inciertas. Esto puede llevar a la disminución del consumo, que es un motor crucial de la economía. Cuando los consumidores se vuelven cautelosos, las empresas pueden ver una disminución en la demanda, lo que podría resultar en recortes de inversión y, potencialmente, despidos. Sin embargo, no todo está perdido. Algunos economistas sugieren que una inversión de la curva de rendimiento no siempre lleva a una recesión inminente.

En algunos casos, una inversión puede simplemente ser un reflejo de los cambios en la política monetaria o en las expectativas de los inversores. El optimismo en torno a la tecnología, la innovación y el crecimiento a largo plazo podría ofrecer un contrapeso a las preocupaciones a corto plazo. Además, la atención creciente hacia criptomonedas y activos digitales también se está posicionando como un factor importante en la ecuación económica. A medida que los inversores buscan alternativas a los activos tradicionales, algunos están considerando al Bitcoin y otras criptomonedas como refugios frente a la inestabilidad del mercado. Esto representa un cambio significativo en la forma en que las personas están concibiendo y utilizando su capital, a pesar de la incertidumbre que rodea a estos activos digitales.

A medida que nos adentramos en este nuevo capítulo de la historia económica de Estados Unidos, es vital que tanto los responsables de la política económica como los ciudadanos mantengan un enfoque claro y analítico. La inversión de la curva de rendimiento, que ahora ha superado los dos años, debe ser observada con atención, ya que sus implicaciones pueden ser profundas y de largo alcance. A largo plazo, la educación financiera y una comprensión más profunda de cómo funcionan los mercados pueden equipar mejor a los consumidores y a los inversionistas para navegar en este paisaje cambiante. En tiempos de incertidumbre, la información es poder, y la capacidad de adaptarse a nuevas realidades económicas es crucial para prosperar. En conclusión, la inversión de la curva de rendimiento que estamos presenciando es un recordatorio de las complejidades de la economía moderna y de los múltiples factores que la influyen.

Si bien la historia sugiere que estamos ante un período turbulento, la capacidad de adaptación y evolución de los mercados y de la economía en su conjunto siempre ofrece una chispa de esperanza para el futuro. La clave estará en cómo respondemos a este desafío histórico, en qué decisiones tomamos y cómo nos preparamos para lo que está por venir.