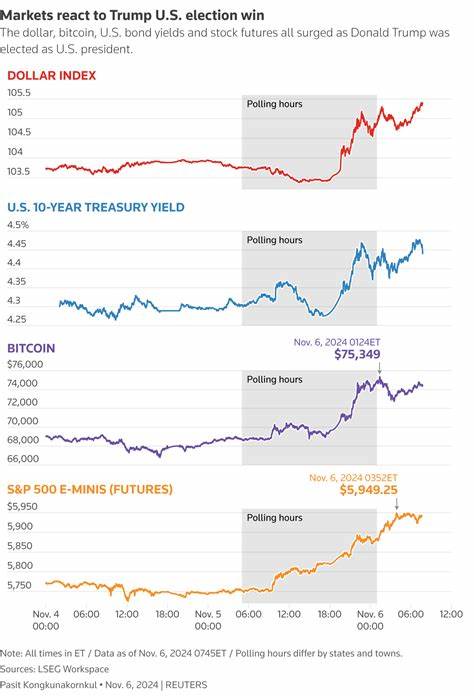

En los últimos meses, los mercados financieros han experimentado una notable transformación impulsada por diversas variables políticas y económicas. Entre los factores más destacados se encuentra el desplazamiento significativo de los bonos del Tesoro de Estados Unidos, que históricamente han sido considerados los activos más seguros y líquidos a nivel global. Bajo la influencia directa e indirecta de las políticas implementadas por el expresidente Donald Trump, numerosos inversores están adoptando una postura más agresiva, alejándose de la tradicional seguridad de los bonos gubernamentales para explorar activos con perfiles de riesgo más elevados. Los bonos del Tesoro, considerados el pilar fundamental de las carteras conservadoras, están enfrentando un periodo de volatilidad y caída en sus precios, lo que se traduce en un aumento gradual pero sostenido de sus rendimientos. Esta dinámica se explica en parte por la política fiscal expansiva del gobierno Trump, que se tradujo en un incremento notable del déficit presupuestario y un crecimiento de la deuda pública.

La emisión masiva de deuda para financiar dichos déficits ha generado una presión considerable en el mercado, afectando negativamente el valor de los bonos y provocando que los inversores busquen alternativas con mejores perspectivas de rentabilidad. Otra variable clave en esta ecuación ha sido la estrategia de la Reserva Federal en materia de tasas de interés. Aunque durante ciertos períodos Trump presionó públicamente para obtener tasas más bajas, con el fin de estimular el crecimiento económico y el consumo, el banco central tuvo que enfrentar presiones inflacionarias que llevaron a incrementos progresivos en las tasas. Este ajuste en los tipos de interés afectó directamente la demanda de bonos, ya que con mayores tasas, los precios de los bonos existentes tienden a caer. El contexto internacional también ha contribuido a amplificar esta tendencia.

Las tensiones geopolíticas, como los enfrentamientos recientes en Oriente Medio, han generado escenarios de incertidumbre económica mundial. No obstante, en contraste con lo esperado, en vez de fortalecer la demanda por activos considerados refugio como los bonos del Tesoro, muchos inversores han optado por diversificar sus carteras hacia sectores con mayor potencial de crecimiento y rentabilidad, incluyendo acciones tecnológicas, materias primas y criptomonedas. La política comercial y arancelaria de Trump fue otro catalizador que reconfiguró la percepción de riesgo en los mercados. Su enfoque proteccionista, con imposición de aranceles y renegociación de acuerdos comerciales, creó incertidumbre respecto al crecimiento global y la estabilidad de las cadenas de suministro. En respuesta, los inversionistas comenzaron a reajustar sus estrategias, priorizando activos que pudieran beneficiarse de la volatilidad o aquellos con correlaciones menores a la deuda pública estadounidense.

Una consecuencia directa de estas dinámicas es la observación de un desplazamiento hacia instrumentos financieros con mayor riesgo, pero también con mayores expectativas de retorno. Fondos de inversión, capital privado, mercados emergentes y tecnología disruptiva han capturado el interés creciente del capital global. Este viraje hacia el riesgo, impulsado por las condiciones establecidas durante la administración Trump, refleja una búsqueda continua de rentabilidad en un escenario donde los bonos tradicionales pierden atractivo. Además, las conversaciones en torno a una posible flexibilización de la política monetaria en escenarios futuros alimentan la especulación sobre nuevos movimientos de los mercados. Algunos analistas sugieren que un entorno con tasas relativamente bajas y emisión continua de deuda podría mantener esta tendencia hacia activos riesgosos por un período prolongado.

Sin embargo, otros advierten que la volatilidad inherentemente asociada a estos activos exige una adecuada gestión de riesgos por parte de los inversores. Por otro lado, la desaceleración de la economía mundial, sumada a factores como la inflación y las tensiones geopolíticas, crea un desafío adicional para los mercados estadounidenses y globales. En este contexto, la volatilidad en los bonos del Tesoro puede ser una señal anticipada de reajustes más amplios en las carteras globales, afectando desde grandes fondos institucionales hasta pequeños inversores individuales. Para comprender plenamente este fenómeno, es importante analizar el impacto de los estímulos fiscales durante la era Trump, que incluyeron recortes significativos en impuestos y aumentos en gasto público. Estas medidas, orientadas a fomentar el crecimiento económico y reducir el desempleo, generaron un incremento sustancial en el déficit fiscal y en la necesidad de financiarlo a través de la emisión de deuda.

La mayor oferta de bonos en el mercado, sin un aumento paralelo en la demanda, induce la caída de precios y sube los rendimientos, afectando la rentabilidad de los portafolios conservadores. En conclusión, el deslizamiento en los precios de los bonos del Tesoro estadounidenses responde a una combinación compleja de políticas internas, ajustes en la política monetaria, condiciones geopolíticas y cambios en la percepción del riesgo por parte de los inversores globales. La influencia de la gestión de Trump en estos aspectos ha sido determinante para redirigir el capital hacia activos con perfil de riesgo más elevado, en una búsqueda constante de rendimiento en un escenario marcado por la incertidumbre. Para quienes participan en los mercados financieros, entender estas tendencias es fundamental para adaptar estrategias, equilibrar riesgos y aprovechar oportunidades en un entorno que sigue evolucionando aceleradamente.