En el entorno financiero actual, la influencia de las políticas comerciales globales cobra un protagonismo sin precedentes. Uno de los fenómenos más destacables de 2025 es el fuerte impacto que los aranceles impuestos por distintas naciones están teniendo en los mercados bursátiles, especialmente reflejado por un aumento récord en la dispersión de las acciones del índice S&P 500. Esta pauta no solo señala un cambio profundo en la dinámica económica global, sino también abre nuevas oportunidades y desafíos para inversores, gestores de fondos y emisores de ETFs. La dispersión de acciones se refiere a la variabilidad en los retornos de diferentes títulos dentro de un mercado o índice específico. Una dispersión baja generalmente indica que las acciones se mueven de manera similar, disminuyendo así las oportunidades para diferenciar el rendimiento entre ellas.

Por otro lado, la dispersión alta indica que ciertas acciones destacan como ganadoras mientras otras pierden terreno, lo que puede configurar un escenario ideal para estrategias de inversión que busquen capturar estas diferencias. En 2025, la Cboe S&P 500 Dispersion Index marcó un récord mensual en cuanto a su promedio desde principios de abril, alcanzando un valor medio de 41.5. Este nivel supera con creces la media histórica de la última década, que se situaba en 24.4.

Si bien aún no rebasa el máximo absoluto registrado en un solo día durante la pandemia de Covid-19 en marzo de 2020, esta tendencia al alza en la dispersión mensual refleja una creciente polarización en el desempeño de las acciones a causa de la implementación y extensión de aranceles. Los aranceles, impuestos sobre productos importados con el fin de proteger industrias nacionales o influir en negociaciones comerciales internacionales, pueden tener efectos heterogéneos entre empresas según su exposición a importaciones y sus cadenas de suministro globales. Esta diferenciación es uno de los factores que está exacerbando la volatilidad relativa dentro del mercado accionario. Un ejemplo revelador es el comportamientos divergente de minoristas de descuento como Dollar General, Dollar Tree y Five Below. Antes de la imposición de tarifas en 2025, estas compañías presentaban retornos negativos significativos en 2024.

Sin embargo, tras el anuncio de aranceles, Dollar General se destacó con un incremento notable de más del 30%, mientras Dollar Tree sumó un 10.5%, y Five Below cayó alrededor de un 26.9%. La razón fundamental de estas disparidades radica en la dependencia que cada empresa tiene sobre productos importados. Dollar General importa solo entre un 10 y 15% de sus mercancías, mucho menos que Dollar Tree y Five Below, cuyas importaciones representan cerca del 50% y entre 50-60% respectivamente, lo que las expone más directamente al impacto de los aranceles.

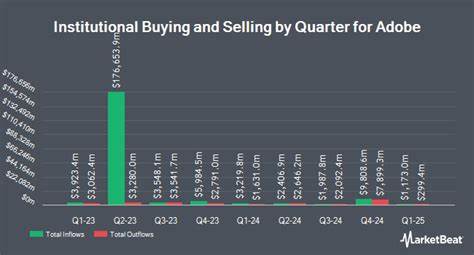

Por otra parte, compañías con elevada presencia internacional y un significativo volumen de ventas en mercados extranjeros, como Coca-Cola, parecen beneficiarse indirectamente de la política de aranceles. La medida ha contribuido a debilitar el dólar estadounidense, favoreciendo las exportaciones y aumentando la competitividad de sus productos en el exterior. Desde la perspectiva de los inversores, esta creciente dispersión plantea tanto riesgos como nuevas oportunidades. Los ETFs tradicionales, que en 2024 lograron capturar las dinámicas del mercado basadas en factores como crecimiento y valor, muestran ahora limitaciones ante la nueva realidad. Del mismo modo que las diferencias en retornos entre acciones de crecimiento y valor se redujeron drásticamente en 2025 tras los anuncios de restricciones arancelarias, también disminuyó la eficacia de las estrategias de inversión basadas en factores clásicos.

Esto sugiere la necesidad de innovar en vehículos de inversión que puedan seleccionar activos teniendo en cuenta su sensibilidad específica a los aranceles. Para los emisores de ETFs, esta situación abre un campo fértil para desarrollar productos más sofisticados que consideren factores como la exposición a importaciones, cadenas globales de suministro y localización geográfica de ventas. Algunos temas emergentes para futuras estrategias podrían incluir ETFs sectoriales que analicen con más precisión las vulnerabilidades y ventajas de empresas ante las políticas comerciales, o fondos que integren análisis macroeconómicos y geopolíticos para filtrar acciones con rendimiento probable positivo en un contexto proteccionista. Además, para los gestores de carteras y analistas, comprender cómo las políticas públicas afectan directamente la estructura de los mercados es crucial para anticipar movimientos y adaptar estrategias. La dispersión creciente indica una mayor oportunidad para tácticas activas que exploten diferencias entre compañías, mercados y sectores, en contraste con enfoques más pasivos o que se apoyan en criterios genéricos.

La evolución de los aranceles como herramienta económica y política continuará modelando el entorno de inversiones en los próximos años. Aunque estos mecanismos pueden buscar proteccionismo o incentivar la producción nacional, sus efectos secundarios sobre mercados financieros, flujos de capital y estrategias de compañías multinacionales son complejos y a menudo impredecibles. Finalmente, para el inversor individual y profesional, entender la importancia del aumento en la dispersión es fundamental. Implica examinar con mayor detalle los fundamentos y riesgos específicos de cada título, así como mantenerse informado sobre las políticas comerciales globales y sus tendencias. No se trata solo de buscar ganancia, sino de gestionar de manera inteligente la exposición en un paisaje económico transformado.

En resumen, los aranceles impuestos en 2025 están alterando el comportamiento de las acciones dentro del S&P 500 y otros índices, aumentando la dispersión al máximo histórico mensual. Esta tendencia revela un mercado que opera bajo un nuevo régimen económico, caracterizado por mayores diferencias en desempeño entre empresas según su grado de vulnerabilidad o resistencia a las medidas proteccionistas. La innovación en productos financieros y la adaptación estratégica serán clave para aprovechar esta volatilidad creciente, mientras se navega en un escenario global cada vez más complejo y desafiante.