En los últimos años, las criptomonedas han adquirido una popularidad excepcional a nivel mundial, y India no es la excepción. Con un número creciente de inversores e interesados en el comercio de criptomonedas, surge una pregunta fundamental: ¿cómo se gravan las criptomonedas en India? Este artículo busca proporcionar una visión exhaustiva sobre la tributación de criptomonedas en India, centrándose en el Impuesto sobre la Renta y el Impuesto sobre Bienes y Servicios (GST). Introducción a la tributación de criptomonedas en India La creciente aceptación de las criptomonedas en la economía india ha llevado al gobierno a desarrollar un marco legal y tributario para su regulación. Si bien ha habido incertidumbre en torno a la postura del gobierno sobre las criptomonedas, desde marzo de 2022, se han implementado regulaciones claras que exigen el pago de impuestos sobre las ganancias generadas por las transacciones de criptomonedas. Impuesto sobre la renta de criptomonedas Las ganancias obtenidas por la compra y venta de criptomonedas se consideran ingresos y, por lo tanto, están sujetas al Impuesto sobre la Renta.

El régimen fiscal indio clasifica las criptomonedas como "activos digitales", y cualquier beneficio obtenido de su venta es considerado ingreso ordinario. Esto implica que un inversor debe declarar sus ganancias y pagar el impuesto correspondiente según su categoría de ingresos. # Tipos de ingresos por criptomonedas 1. Ganancias de capital a corto plazo: Si un inversor vende criptomonedas dentro de un año de su compra, las ganancias se consideran ganancias de capital a corto plazo y están sujetas a una tasa del 15%. 2.

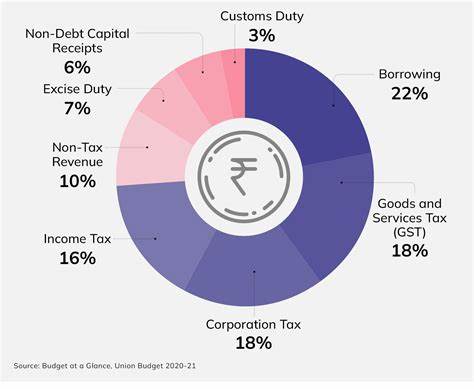

Ganancias de capital a largo plazo: Si las criptomonedas se mantienen por más de un año, las ganancias se clasifican como ganancias de capital a largo plazo, que están sujetas a un impuesto del 20%. Es crucial llevar un registro detallado de todas las transacciones de criptomonedas, incluyendo la fecha de adquisición, el costo de adquisición y la fecha de venta, para facilitar la declaración de impuestos adecuada. Impuesto sobre Bienes y Servicios (GST) Además del Impuesto sobre la Renta, las criptomonedas también están sujetas al Impuesto sobre Bienes y Servicios (GST) en India. Sin embargo, la clasificación precisa de las criptomonedas en relación con el GST no ha sido del todo clara. Hasta el momento, el GST se aplica en diversas etapas de la transacción comercial.

En el contexto de las criptomonedas, se puede considerar la aplicación de GST en transacciones entre intercambios. Por ejemplo, si una plataforma de intercambio cobra una tarifa por la compra o venta de criptomonedas, se puede aplicar GST a esa tarifa. # Tarifa de GST en criptomonedas El GST aplicado a las tarifas de intercambio generalmente es del 18%. Esto significa que cualquier plataforma que opera en el espacio de criptomonedas en India debe agregar GST a los servicios que proporciona. Por lo tanto, los usuarios que utilizan estas plataformas también deben ser conscientes de estas tarifas adicionales al realizar transacciones.

Tratamiento fiscal de las criptomonedas en el futuro A medida que las criptomonedas continúan evolucionando, el marco regulatorio y tributario en India también podría cambiar. Las discusiones sobre la necesidad de introducir un régimen impositivo más claro y equilibrado se han vuelto más frecuentes. Los expertos sugieren que un enfoque más racional y menos restrictivo acerca de las criptomonedas potencialmente fomentaría la innovación y haría más atractiva la inversión en este espacio. Además, es probable que se produzcan cambios conforme el gobierno indio busque mejorar la recaudación de impuestos y garantizar la transparencia en las transacciones de criptomonedas. Esto podría incluir la implementación de mejores sistemas de seguimiento y regulación, lo que podría promover la confianza entre los inversores.

Consejos para los inversores de criptomonedas 1. Mantenga registros meticulosos: Llevar un registro de todas las transacciones de criptomonedas es esencial para cumplir con las obligaciones fiscales. Esto incluye detalles como fechas, montos, precios y propósitos de las transacciones. 2. Considere la ayuda profesional: Dada la complejidad del sistema tributario indio y las regulaciones sobre criptomonedas, es aconsejable obtener asesoramiento de un profesional contable o fiscal.

Ellos pueden proporcionar orientación sobre la mejor manera de estructurar sus inversiones y cumplir con sus obligaciones fiscales. 3. Manténgase informado: Las regulaciones fiscales sobre las criptomonedas pueden cambiar. Es vital mantenerse actualizado sobre cualquier desarrollo que ocurra en esta área, ya que esto puede impactar sus inversiones y la carga fiscal. 4.