En un contexto global donde la incertidumbre económica y los mercados financieros parecen montarse en una montaña rusa, Mark Spitznagel, el conocido director de inversiones de Universa Investments, ha resonado la alarma nuevamente, advirtiendo que estamos en un territorio de “cisnes negros”. Esta metáfora, acuñada por el filósofo Nassim Nicholas Taleb, se refiere a eventos improbables pero de impacto extremo, aquellos que, cuando ocurren, alteran radicalmente nuestro entendimiento de la realidad. El pasado mes, los mercados experimentaron una caída drástica impulsada por los temores de una recesión. Sin embargo, la reciente política de la Reserva Federal, que implica recortes de tasas de interés para estimular la economía, ha llevado a un repunte en los mercados, alcanzando nuevos máximos históricos. Aunque este ascenso puede parecer tranquilizador al corto plazo, Spitznagel cree que es solo un espejismo que oculta una burbuja aún mayor en el horizonte, lista para estallar.

La trayectoria de Spitznagel en el mundo de las inversiones es notable. Desde su cofundación de Universa Investments, se ha especializado en estrategias de cobertura contra el riesgo extremo, buscando proteger a los inversores de las calamidades económicas inesperadas. En una reciente entrevista con Bloomberg, Spitznagel destacó que, aunque hay una euforia palpable en los mercados en este momento, es crucial que los inversores comprendan que esta etapa es efímera. Él anticipa que el entorno dorado del que actualmente disfrutamos, que él llama la fase de "Goldilocks", terminará en un inevitable retorno a la volatilidad e incertidumbre. Con una economía global que todavía siente los efectos rezagados de un ciclo agresivo de aumento de tasas de interés que comenzó en 2022, Spitznagel sugiere que los riesgos en el mercado no provienen de un único catalizador, sino que son el resultado de una amplia gama de factores interrelacionados.

Al desentrañar la complejidad de estos riesgos, pinta un cuadro sombrío: la expectativa de que lo que estamos presenciando ahora es un pico de euforia que pronto se transformará en una desestabilización de mayor envergadura. Además de alertar sobre la burbuja inminente, Spitznagel ha criticado la noción tradicional de diversificación en las carteras de inversión, argumentando que se ha convertido en una “gran mentira”. Con la popularidad de la teoría moderna de carteras, muchos inversores confían en la diversificación como una salvaguardia contra la volatilidad del mercado. Sin embargo, Spitznagel sostiene que la diversificación puede, en realidad, llevar a un efecto contrario: un fenómeno que él denomina “diworsification”, donde la búsqueda de una mitigación del riesgo puede resultar en una erosión del capital. A través de su análisis, Spitznagel insta a los inversores a reconsiderar cómo diseñan sus carteras frente a escenarios tanto positivos como negativos.

No se trata simplemente de un enfoque de "cualquier cosa que funcione", sino de comprender verdaderamente los fundamentos de cada activo y de estar preparados para los extremos. “Necesitamos protegernos no solo del mercado, sino de nosotros mismos”, afirmó en su entrevista, sugiriendo que el éxito en la inversión requiere una autoconciencia crítica y una gestión emocional que a menudo se pasa por alto. Él advierte que los inversores deben planificar su respuesta ante dos escenarios importantes: un mercado en auge y otro en caída. En su lógica, los mercados tienen la tendencia de zigzaguear, llevando a los inversores a tomar decisiones impulsivas que pueden resultar en compras en máximos y ventas en mínimos. La clave, según Spitznagel, es desarrollar una estrategia de inversión que no dependa de las condiciones del mercado, sino que esté anclada en principios sólidos y en la resistencia emocional.

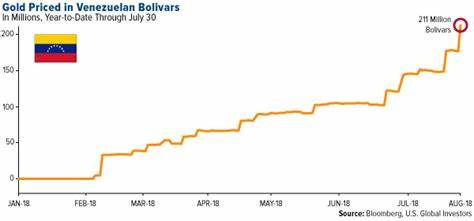

A pesar de la complejidad que implica hacer frente a un mercado lleno de luces y sombras, Spitznagel ofrece recomendaciones sobre cómo los inversores pueden adoptar un enfoque más racional. La idea es entrenar su mentalidad y abrirse a la posibilidad de que se necesite una respuesta diferente según la dirección en que se muevan los mercados. En este sentido, su preocupación va más allá de simplemente prever una caída; subraya la importancia de una preparación mental y estratégica frente a un panorama tan volátil y cambiante. Otro aspecto que Spitznagel señala es que los activos que tradicionalmente se consideran refugios, como el oro y las criptomonedas, no siempre ofrecen la protección que los inversores desean. Él observa que, en muchos casos, incluso estos activos pueden seguir la tendencia del mercado en general y perder valor durante períodos de gran incertidumbre.

Esta es una advertencia que puede contradecir lo que muchos consideran sabiduría convencional, lo que hace aún más complejo el entorno en el que los inversores deben navegar. El análisis de Spitznagel nos lleva a cuestionar nuestras propias estrategias de inversión y a desarrollar una profunda comprensión de los riesgos inherentes a los mercados. Al reconocer que estamos en un territorio de “cisnes negros”, se abre un espacio para reflexionar sobre cómo nuestras decisiones financieras y nuestra psicología influyen en el éxito a largo plazo. Por último, es fundamental destacar que el mensaje de Spitznagel no es simplemente pesimista; más bien, es una invocación a la vigilancia y a la preparación. En un mundo donde los “cisnes negros” son cada vez más comunes, la educación financiera y la autoconciencia son herramientas esenciales para enfrentar la incertidumbre.

Tomar decisiones financieras informadas y ser consciente de las emociones que influyen en estas decisiones podría ser la línea divisoria entre el éxito y el fracaso en el mundo de las inversiones. En resumen, con advertencias claras sobre la burbuja inminente y la crítica a la diversificación convencional, Mark Spitznagel se presenta como una voz crucial en un momento de gran volatilidad. Nos invita a mirar más allá de la euforia momentánea y a prepararnos para los desafíos que están por venir. El futuro financiero puede ser incierto, pero con un enfoque más consciente y adaptado a la realidad, los inversores pueden encontrar maneras de navegar por estas aguas turbulentas.