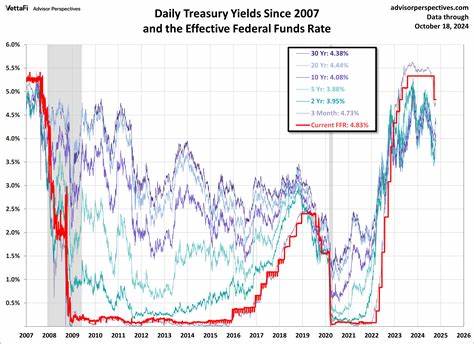

En los últimos años, los rendimientos de los bonos del Tesoro de Estados Unidos han mostrado una tendencia al alza, una señal que ha captado la atención tanto de economistas como de responsables políticos. Este fenómeno refleja una problemática más profunda relacionada con la creciente deuda nacional y las consecuencias que puede tener sobre la estabilidad económica a largo plazo. Para comprender mejor este desafío, es importante analizar qué implican los rendimientos elevados del Tesoro y cómo afectan las finanzas públicas y el panorama económico global. Los bonos del Tesoro son instrumentos financieros emitidos por el gobierno estadounidense para financiar su deuda. Son considerados uno de los activos más seguros del mundo, pues cuentan con el respaldo completo del gobierno federal.

Cuando los inversores compran estos bonos, esencialmente están prestando dinero al gobierno, que se compromete a pagar intereses periódicos y a devolver el capital en una fecha futura. El rendimiento o yield de un bono representa la rentabilidad que obtienen estos inversores y está inversamente relacionado con el precio del bono. Un aumento en los rendimientos suele indicar que el precio de los bonos está bajando, lo cual puede suceder por diversos factores, como expectativas de inflación, la política monetaria o el aumento en la percepción de riesgo. Cuando los rendimientos suben, el costo para el gobierno de emitir nueva deuda se eleva, lo que puede complicar la gestión fiscal, especialmente si la deuda ya es elevada. En el caso de Estados Unidos, la deuda nacional ha alcanzado niveles históricamente altos, situándose en varios trillones de dólares.

Esta situación se ha visto exacerbada por diversos factores, entre ellos el gasto en programas sociales, estímulos económicos en tiempos de crisis, y menores ingresos fiscales durante ciertos períodos. Ante un contexto de rendimientos crecientes, el gobierno enfrenta mayores obligaciones de pago de intereses, lo que puede limitar su margen fiscal e impactar la confianza de los mercados. Los efectos de rendimientos elevados en la deuda nacional son múltiples y complejos. En primer lugar, incrementan el costo de financiamiento para el gobierno, lo que puede traducirse en menos recursos disponibles para inversión en infraestructura, educación u otros rubros esenciales. Además, una mayor carga de intereses puede generar un círculo vicioso donde el gobierno debe emitir más deuda para cubrir estos pagos, elevando aún más el monto total adeudado.

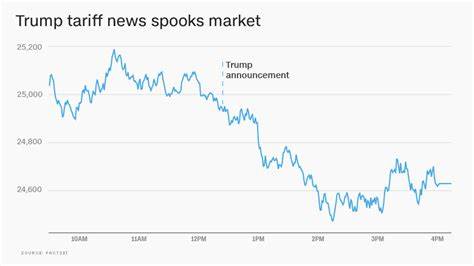

Otro aspecto relevante es el impacto que tiene sobre la economía en general. El aumento en los rendimientos puede elevar las tasas de interés a nivel global, ya que los bonos del Tesoro de Estados Unidos son un referente para otros mercados. Esto implica que los préstamos para empresas y consumidores podrían volverse más caros, afectando el crecimiento económico y potencialmente aumentando la vulnerabilidad ante shocks financieros. La política monetaria de la Reserva Federal también juega un papel crucial en este escenario. Ante presiones inflacionarias, la Fed puede optar por aumentar las tasas de interés para enfriar la economía.

Esta acción influye directamente sobre los rendimientos de los bonos y, por ende, sobre el costo de la deuda. Sin embargo, una política restrictiva demasiado agresiva podría frenar el crecimiento y aumentar el desempleo, generando un dilema para los responsables de la política económica. Es importante mencionar que, aunque la deuda nacional es alta, Estados Unidos posee fortalezas que le permiten manejar esta situación de manera más sostenible que otros países. El dólar estadounidense es la principal moneda de reserva mundial, y el país mantiene un mercado financiero profundo y líquido. Estos factores facilitan una demanda constante por los bonos del Tesoro, lo que ayuda a mantener los costos de financiamiento relativamente bajos en comparación con otras naciones.

No obstante, la sostenibilidad de la deuda depende de que el gobierno mantenga la confianza de los inversores y controle el ritmo de crecimiento de la misma. Si las perspectivas fiscales se deterioran, y los inversores exigen mayores rendimientos como compensación por el riesgo, la situación puede volverse crítica. Por ello, es fundamental que las autoridades implementen políticas fiscales responsables y planifiquen a largo plazo. Las alternativas para enfrentar este desafío incluyen un equilibrio entre el recorte del gasto público, la optimización de la recaudación fiscal y el estímulo al crecimiento económico. Un crecimiento robusto incrementa los ingresos tributarios y reduce la ratio deuda/PIB, mejorando la percepción de solvencia fiscal.

Además, la innovación tecnológica y la inversión en capital humano pueden generar una economía más resiliente y productiva. Desde la perspectiva internacional, los rendimientos de los bonos del Tesoro también reflejan dinámicas globales. Factores como la política monetaria de otras grandes economías, tensiones geopolíticas y cambios en el apetito por riesgo entre los inversores influyen en la demanda de estos instrumentos. En un mundo cada vez más interconectado, la gestión de la deuda y los rendimientos se vuelve una cuestión de coordinación y vigilancia constante. En conclusión, el aumento en los rendimientos de los bonos del Tesoro estadounidense subraya un problema fundamental relacionado con la sostenibilidad de la deuda nacional.

Esta situación exige atención por parte de los responsables de la política económica para evitar presiones insostenibles sobre las finanzas públicas y para garantizar que Estados Unidos pueda enfrentar los desafíos económicos futuros con solidez y estabilidad. La combinación de políticas prudentes, crecimiento económico y responsabilidad fiscal será clave para manejar eficazmente este complejo escenario y preservar la confianza de los mercados y ciudadanos por igual.