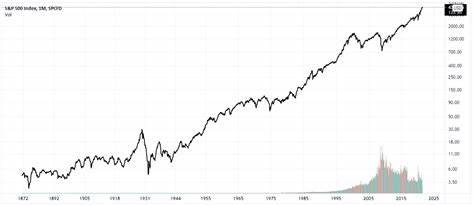

El S&P 500 es uno de los índices bursátiles más seguidos y representativos del mercado estadounidense. Compuesto por las 500 empresas más grandes que cotizan en las bolsas de valores de Nueva York y Nasdaq, este índice ofrece una visión general del rendimiento del mercado de acciones en EE. UU. a lo largo del tiempo. Pero, ¿cuál ha sido su rendimiento promedio y cómo se ha comportado históricamente? En este artículo, exploraremos los promedios de retorno del S&P 500, analizando su comportamiento a lo largo de las décadas y su impacto en los inversores.

Para entender el rendimiento del S&P 500, es fundamental apreciar su contexto histórico. Desde su creación en 1957, el índice ha experimentado variaciones significativas. En sus primeros años, el S&P 500 tuvo un crecimiento moderado, pero a medida que la economía estadounidense se expandía y evolucionaba, su rendimiento comenzó a reflejar las dinámicas del mercado global. Históricamente, el S&P 500 ha proporcionado un rendimiento promedio anual de aproximadamente 10% a 11%, incluyendo dividendos. Este promedio ha sido un atractivo para los inversores a largo plazo, que buscan acumular riqueza a lo largo del tiempo.

Un estudio de Investopedia destaca que, a pesar de sus fluctuaciones, el S&P 500 ha demostrado ser una inversión sólida a largo plazo. Durante períodos de recesión económica, como la crisis financiera de 2008, el índice sufrió caídas drásticas. Sin embargo, como es común en los mercados, estas caídas fueron seguidas de recuperaciones significativas. La historia ha mostrado que aquellos que se mantuvieron firmes durante los descensos, reinvirtieron sus dividendos y no se dejaron llevar por el pánico, vieron recompensada su paciencia con retornos considerables. Un aspecto importante a considerar es el efecto de los dividendos en el rendimiento total del S&P 500.

Aunque los precios de las acciones pueden fluctuar, los dividendos proporcionan un flujo constante de ingresos a los inversionistas. A lo largo de las décadas, los dividendos han representado una parte significativa del rendimiento total del índice. Ignorar este aspecto podría llevar a una visión distorsionada del verdadero rendimiento del S&P 500. Los inversores deben tener en cuenta que el desempeño pasado no garantiza resultados futuros. Si bien el S&P 500 ha tenido un rendimiento promedio positivo, también ha enfrentado periodos de alta volatilidad.

Por ejemplo, durante la pandemia de COVID-19 en 2020, el índice presentó una caída dramática en marzo, pero se recuperó rápidamente en los meses siguientes, alcanzando nuevos máximos históricos. Este tipo de comportamiento enfatiza la importancia de una estrategia de inversión a largo plazo y la diversificación en la cartera. Desde 1957, además de crisis y recuperaciones, hemos visto el nacimiento y la desaparición de muchas empresas que ahora forman parte del índice. Algunas, como Apple y Amazon, han prosperado, mientras que otras se han desvanecido en el olvido. Esta naturaleza cambiante del índice S&P 500 refleja cómo la innovación, la adaptabilidad y las condiciones del mercado afectan a las empresas y, por ende, a sus inversores.

El S&P 500 también se ha visto influenciado por cambios macroeconómicos y políticos. Periodos de estabilidad económica suelen correlacionarse con rendimientos positivos en el índice, mientras que la incertidumbre política o económica puede causar niveles de volatilidad. La política monetaria de la Reserva Federal, por ejemplo, juega un papel crucial en el rendimiento del mercado, ya que cambios en las tasas de interés pueden afectar tanto la inversión como el consumo. En cuanto a la inversión en el S&P 500, muchos asesores financieros recomiendan incluirlo como parte de una estrategia diversificada. Los fondos indexados y los ETFs que replican el S&P 500 se han popularizado debido a su bajo costo y su rendimiento que, a menudo, supera a los fondos de inversión gestionados activamente.

Estas opciones permiten a los inversores participar del crecimiento del mercado sin tener que analizar cada acción individual. Sin embargo, es importante tener en cuenta que invertir en el S&P 500 no está exento de riesgos. Aunque la tendencia histórica es positiva, siempre hay factores impredecibles que pueden afectar al mercado. La clave para los inversionistas es mantener la disciplina, tener un horizonte de inversión a largo plazo y no dejarse llevar por las emociones durante periodos de alta volatilidad. Finalmente, el S&P 500 sigue siendo una opción popular para los inversores que buscan exposición al mercado de acciones estadounidense.