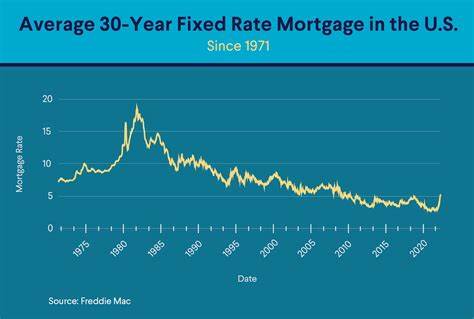

En el dinámico mundo del mercado hipotecario, las tasas de interés juegan un papel crucial para quienes buscan comprar una vivienda o refinanciar un préstamo existente. Al 30 de abril de 2025, se ha registrado una caída significativa en las tasas hipotecarias, con una disminución de casi 30 puntos básicos durante la última semana. Esta bajada presenta una oportunidad importante para aquellos que desean aprovechar condiciones más favorables para adquirir o refinanciar una propiedad. Las tasas hipotecarias fluctuantes reflejan múltiples factores económicos, desde las decisiones de política monetaria de los bancos centrales hasta la percepción del mercado sobre la inflación y el crecimiento económico. En las últimas semanas se había observado volatilidad y cierta tendencia al alza, lo que generaba incertidumbre entre compradores e inversionistas.

Sin embargo, esta reciente baja en las tasas invita a repensar las estrategias financieras relacionadas con la vivienda. Actualmente, la tasa promedio para un préstamo hipotecario fijo a 30 años se sitúa en un 6.59%, mientras que las hipotecas a 15 años presentan una tasa promedio del 5.91%, según datos recopilados por Zillow. Estas cifras representan una reducción significativa comparadas con semanas anteriores, y aunque pueden variar según la región y el perfil crediticio del solicitante, sirven como referencia para el mercado nacional.

Para aquellos que valoran la estabilidad y la previsibilidad en sus pagos mensuales, la hipoteca fija a 30 años sigue siendo la opción preferida, dado que garantiza un porcentaje fijo que no cambia durante toda la vida del préstamo. Esto resulta especialmente atractivo en un contexto económico donde las incertidumbres podrían provocar incrementos inesperados en tasas ajustables. La ventaja de la hipoteca a 30 años es que, al distribuirse el pago durante un periodo prolongado, los desembolsos mensuales son más accesibles, aunque el costo total en intereses suele ser mayor que en préstamos a menor plazo. Por otra parte, los préstamos a 15 años, con tasas más bajas, permiten liquidar la deuda hipotecaria en la mitad de tiempo. Esto se traduce en un ahorro considerable en intereses a lo largo del préstamo, además de la sensación de libertad financiera mucho más rápida.

Sin embargo, la contrapartida es que los pagos mensuales son más elevados, lo que puede representar un desafío para algunos presupuestos familiares. Cabe destacar que las hipotecas ajustables, como las 5/1 ARM o las 7/1 ARM, presentan también tasas competitivas: actualmente rondan entre 6.70% y 6.75% para sistemas no garantizados por veteranos, y ligeramente menores para préstamos garantizados por el Departamento de Asuntos de Veteranos (VA). Aunque su tasa inicial suele ser menor, el riesgo de aumento a futuro debe ser cuidadosamente evaluado, especialmente en un escenario económico con posibles cambios repentinos en las condiciones financieras.

En cuanto a las tasas de refinanciamiento hipotecario, estas también reflejan la tendencia a la baja y se sitúan ligeramente por encima de las tasas para compra directa. La tasa promedio para un refinanciamiento a 30 años está en 6.68%, mientras que los plazos más cortos alcanzan tasas desde 6.01% para 15 años. Esto se debe a que los préstamos de refinanciamiento suelen incluir ciertos costos adicionales y riesgos asociados, aunque en ocasiones pueden generar ahorros significativos si las tasas son menores que las originales.

Para quienes todavía dudan si es momento adecuado para refinanciar, una caída de casi 30 puntos básicos en pocos días es una señal clara de que podría valer la pena analizar la situación particular. Los beneficios de refinanciar incluyen la reducción de pagos mensuales, la acortación del plazo del préstamo o incluso el acceso a capital para otras necesidades financieras. Sin embargo, es fundamental considerar los costos asociados al proceso, como gastos de cierre y posibles penalidades, para determinar si el ahorro a largo plazo justifica esos desembolsos iniciales. Un aspecto que no debe olvidarse es la importancia de mantener o mejorar la salud crediticia para obtener las mejores condiciones posibles. Una buena calificación crediticia y un bajo nivel de deuda pueden abrir la puerta a tasas más bajas y a opciones de financiamiento más flexibles.

Por ello, expertos recomiendan revisar periódicamente los informes crediticios y reducir pasivos antes de solicitar un préstamo hipotecario o iniciar un proceso de refinanciamiento. Las tasas hipotecarias también están estrechamente ligadas a la economía general. Indicadores clave como la inflación, el crecimiento del empleo, y la política de tasas de interés de la Reserva Federal estadounidense influyen directamente en los costos de los préstamos hipotecarios. Esta interconexión hace que la evolución de las tasas sea difícil de predecir con certeza más allá del corto plazo, lo que añade un elemento de urgencia para quienes planean obtener financiamiento próximamente. En términos prácticos, para los compradores de vivienda, un entorno con tasas a la baja puede traducirse en un poder adquisitivo mayor, ya que las cuotas mensuales decrecen con cada punto porcentual que baja el interés.

Esto podría permitir acceder a propiedades de mejor categoría o en mejores ubicaciones, o bien disfrutar de una menor carga económica mensual. Para los propietarios que ya cuentan con una hipoteca, la caída actual representa una oportunidad para mejorar sus condiciones financieras mediante el refinanciamiento. Al reemplazar un préstamo antiguo por uno con tasa más baja, es posible ahorrar dinero a lo largo del tiempo, liberar flujo de efectivo mensual o liquidar la deuda más rápidamente. Es importante mencionar que, aunque las tasas han bajado esta semana, la trayectoria futura depende mucho de cómo evolucione la economía en los próximos meses. La lectura de los datos económicos, como informes de inflación, empleo y crecimiento económico, marcarán el rumbo de las políticas monetarias y, en consecuencia, las tasas hipotecarias.

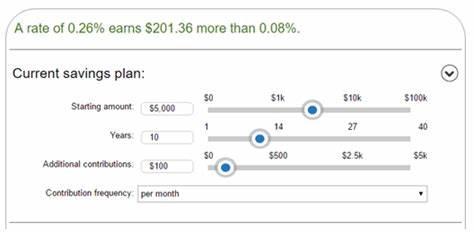

Ante esta incertidumbre, expertos sugieren que si se tiene la intención de comprar o refinanciar, asegurar una tasa ahora podría ser beneficioso para evitar incrementos inesperados. Herramientas como calculadoras hipotecarias son aliados indispensables para quienes desean entender mejor el impacto de las tasas de interés en sus finanzas. Estas calculadoras permiten estimar los pagos mensuales incluyendo no solo el capital e intereses, sino también impuestos, seguros y posibles cuotas de asociaciones de propietarios, brindando una imagen más clara del costo real de la vivienda. Asimismo, es recomendable que los interesados comparen ofertas de diferentes prestamistas. Los prestamistas varían en cuanto a tasas, comisiones y condiciones, por lo que armar un portafolio de opciones permitirá encontrar la alternativa que mejor se ajuste a las necesidades personales y financieras.

Finalmente, el mercado hipotecario en 2025 demuestra que, aunque el contexto macroeconómico presenta desafíos y volatilidad, existen ventanas de oportunidad para quienes están atentos a las señales y dispuestos a actuar con decisión. Ya sea para adquirir un inmueble o para mejorar las condiciones de un préstamo vigente, la tendencia reciente en la reducción de tasas invita a evaluar los planes de financiamiento con prontitud para maximizar beneficios y garantizar una administración financiera saludable a largo plazo.