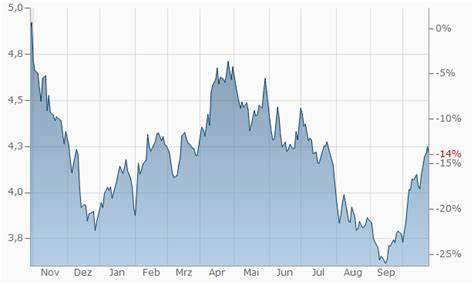

En las últimas semanas, el mercado de bonos del Tesoro de Estados Unidos ha captado la atención de inversionistas y analistas por igual, debido a la volatilidad que ha experimentado la rentabilidad de las letras a 10 años. Este tipo de deuda pública es considerado un indicador clave de la salud económica del país, y su comportamiento puede ofrecer pistas sobre las expectativas del mercado en relación con las políticas monetarias de la Reserva Federal (Fed) y la dirección futura de la economía estadounidense. Recientemente, la rentabilidad de los bonos del Tesoro a 10 años ha mostrado un incremento significativo, alcanzando niveles no vistos en meses. Este aumento ha sido impulsado, en gran medida, por un informe sobre el mercado laboral que sorprendió a muchos expertos. Los datos revelaron que las tasas de empleo se mantienen robustas, lo que sugiere que la economía está resistiendo mejor de lo que algunos pronosticaban ante un contexto de inestabilidad global y presiones inflacionarias.

Los economistas habían anticipado que la Reserva Federal podría considerar una disminución en las tasas de interés en respuesta a la inflación. Sin embargo, el informe sobre el empleo ha forzado a los traders y analistas a reajustar sus expectativas. Con una tasa de desempleo en niveles históricos bajos y un crecimiento en la creación de empleos, la Fed ahora podría verse presionada para mantener o incluso aumentar las tasas de interés en lugar de reducirlas, lo que podría tener repercusiones significativas en el mercado de bonos. Cuando las tasas de interés aumentan, los precios de los bonos suelen caer, ya que los nuevos bonos se emiten a tasas más altas, haciendo que los bonos existentes con tasas más bajas sean menos atractivos. Esto se traduce en un aumento de la rentabilidad, dado que la rentabilidad de un bono es inversamente proporcional a su precio.

Por esta razón, la subida reciente en la rentabilidad de los bonos a 10 años ha sido interpretada como una reacción agresiva del mercado ante la fortaleza del empleo. El contexto del mercado no solo se ha visto influenciado por los datos laborales, sino también por el clima económico global. Las tensiones geopolíticas, como el conflicto en Europa del Este y las políticas económicas en Asia, han añadido una capa adicional de incertidumbre. Los inversionistas están cada vez más atentos a cómo estos factores externos podrían afectar la economía estadounidense y, por ende, a la política monetaria de la Fed. Otro punto importante a considerar es la relación entre los bonos del Tesoro y otros activos financieros.

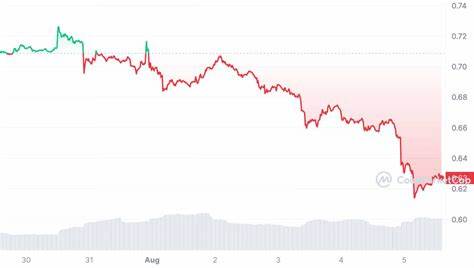

A medida que la rentabilidad de los bonos aumenta, los inversionistas suelen gravitar hacia otras inversiones que ofrecen retornos más atractivos, como acciones o bienes raíces, lo que puede afectar los mercados bursátiles. Esta dinámica es crucial en momentos de incertidumbre económica, ya que los inversores buscan maximizar sus rendimientos en un ambiente que parece volátil. Mientras tanto, el debate en torno a una posible recesión también ha revivido. Algunos analistas sostienen que la solidez del mercado laboral podría ser un indicativo de que la economía puede evitar una contracción significativa, mientras que otros creen que la inflación persistentemente alta y las tasas de interés en aumento podrían ejercer presión sobre los consumidores y las empresas, lo que resultaría en una desaceleración del crecimiento económico. Además, la reciente tendencia en la emisión de bonos corporativos ha merecido atención.

A medida que los rendimientos de los bonos del Tesoro se elevan, las empresas también están buscando financiarse a través de la emisión de deuda, lo que podría resultar atractivo para aquellos que buscan asegurar tasas antes de que suban aún más. Este fenómeno puede ser visto tanto como una oportunidad como un riesgo, dependiendo de la salud financiera de las empresas que emiten esta deuda. A medida que nos adentramos en el nuevo año, los datos del mercado de trabajo seguirán siendo cruciales. La próxima serie de informes económicos, incluida la inflación, será observada de cerca por analistas y responsables de políticas en busca de señales sobre la dirección futura de la política monetaria. Las decisiones de la Reserva Federal en las próximas reuniones serán determinantes no solo para el mercado de bonos, sino para toda la economía estadounidense.

En este complejo entorno, la importancia de las inversiones en bonos no debe subestimarse. Para muchos ahorradores e inversionistas, los bonos del Tesoro ofrecen una alternativa relativamente segura y predecible en comparación con otros activos de mayor riesgo. Sin embargo, el reciente aumento en las tasas de interés ha suscitado preocupaciones entre quienes dependen de los ingresos por intereses de estas inversiones. Los efectos de la política monetaria son particularmente significativos en el ámbito de las hipotecas y los préstamos personales. A medida que las tasas de interés aumentan, los costos de financiamiento también lo hacen, lo que puede afectar el mercado inmobiliario y el gasto del consumidor, pilares fundamentales de la economía estadounidense.

La forma en que el público responderá a estos cambios será clave para determinar si la economía puede sostener su crecimiento o si se enfrentará a un ajuste más severo. En resumen, los bonos del Tesoro a 10 años están en el centro de un debate mucho más amplio sobre la economía estadounidense. La solidez del mercado laboral ha desafiado las predicciones de una rápida reducción de tasas por parte de la Fed, llevando a una reevaluación de las expectativas del mercado. La interconexión de estos activos con el comportamiento de otras inversiones y la economía global resalta la complejidad del panorama económico actual. Mientras los inversionistas y analistas mantienen sus ojos atentos a los próximos informes económicos, es evidente que el futuro del mercado de bonos, así como la dirección de la economía estadounidense, dependerán de la forma en que la Fed decida navegar en este ambiente incierto.

La separación de los costos y beneficios en el contexto actual será medida en cada decisión, cada informe y cada cambio en la tendencia, lo que refuerza la naturaleza dinámica y cambiante del mercado financiero.