En los últimos meses, los fondos cotizados en bolsa (ETFs) centrados en materias primas, particularmente en petróleo y oro, han experimentado un notable aumento en su demanda e inversión. Este fenómeno se inscribe dentro de un contexto económico caracterizado por una inflación persistente, tensiones comerciales globales y volatilidad en los mercados bursátiles, factores que han llevado a los inversores a buscar activos capaces de proteger sus portafolios y ofrecer oportunidades de crecimiento en tiempos inciertos. El petróleo, uno de los recursos más esenciales para la economía mundial, ha visto sus precios fluctuar considerablemente, alcanzando niveles cercanos a mínimos no vistos en cuatro años. Este descenso inesperado ha suscitado el interés de aquellos inversionistas que detectan una oportunidad de valor, esperando un repunte si llegaran a materializarse riesgos en la cadena de suministro o tensiones geopolíticas. Los ETFs que replican el desempeño del petróleo, como el United States Oil Fund LP (USO), han reflejado esta dinámica con incrementos aproximados del cinco por ciento en los primeros días de mayo de 2025, en contraste con una caída cercana al uno por ciento en el índice bursátil S&P 500.

Por otro lado, el oro, tradicionalmente reconocido como un refugio seguro ante la inflación y las incertidumbres financieras, ha reaparecido como una opción atractiva para inversores que buscan diversificar y fortalecer sus carteras. Después de un leve retroceso desde los máximos alcanzados a inicios de año, los ETFs de oro como el SPDR Gold Shares (GLD) y el iShares Gold Trust (IAU) han captado renovado interés, con movimientos al alza en torno al cuatro por ciento en el mismo período, pese a la ligera caída intradía en los precios spot del metal precioso. Este interés renovado en los ETFs de materias primas no es fortuito sino que responde a un conjunto de condiciones macroeconómicas complejas y un escenario global desafiante. La política comercial expansiva y agresiva implementada recientemente ha generado preocupaciones acerca de un posible estancamiento económico acompañado de inflación elevada, un fenómeno denominado estagflación. La incertidumbre derivada de aranceles elevados y conflictos comerciales repercute en la cadena de suministros mundiales, elevando los costos y acentuando la volatilidad en los mercados financieros.

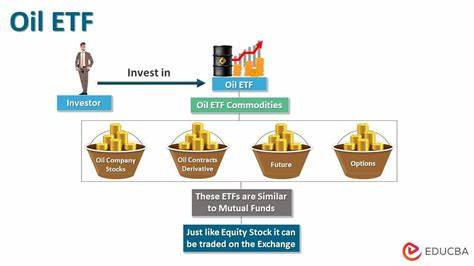

En tal entorno, las materias primas resurgen como un baluarte contra la erosión del poder adquisitivo y la volatilidad del mercado accionarial. Los ETFs que invierten en petróleo y oro se convierten en vehículos privilegiados para que los inversores puedan acceder de forma líquida y eficiente a estos activos, sin la necesidad de operar directamente en los mercados físicos o futuros. Un aspecto esencial para entender este movimiento es la diversificación de portafolio. Incorporar activos que tradicionalmente mantienen una correlación negativa o baja con las acciones puede aliviar los riesgos y mejorar la estabilidad general de la inversión. El oro ha sido durante décadas un activo con características de protección frente a las crisis económicas y financieras, mostrando resiliencia cuando las acciones y bonos sufren caídas.

De manera similar, el petróleo, dada su vital importancia en la economía global, refleja patrones propios que pueden diferir significativamente de las tendencias bursátiles tradicionales. El cambio en la asignación de activos también responde al análisis del ciclo económico global. Con el crecimiento económico desacelerándose en varias regiones y con la posibilidad de que las medidas monetarias restrictivas permanezcan por un tiempo prolongado, los inversores analizan con cautela sus posiciones en activos de riesgo. En esta coyuntura, las materias primas emergen como una alternativa contemplada para mitigar riesgos potenciales de mercado, aplicar estrategias de cobertura contra la inflación y aprovechar posibles reversiones en precios de commodities estratégicos. Además, la evolución reciente de la política monetaria de la Reserva Federal y otros bancos centrales tiene una influencia directa en la dinámica de los ETFs de oro y petróleo.

En un escenario donde la Fed podría considerar recortes en las tasas de interés ante señales de debilitamiento del mercado laboral y una inflación persistente, el atractivo del oro como activo que no genera rendimientos pero protege el capital aumenta. La expectativa de una política monetaria más flexible induce a los inversionistas a reevaluar sus posiciones en activos refugio, incrementando la demanda y los precios correlacionados de los ETFs de oro. Por otro lado, el petróleo está sujeto también a factores geopolíticos que pueden alterar rápidamente el equilibrio entre oferta y demanda. Cualquier evento que afecte la producción, distribución o transporte de crudo podría llevar a aumentos bruscos en los precios, beneficiando directamente a los ETFs vinculados a este commodity. La inestabilidad en regiones productoras, restricciones en la capacidad de producción o decisiones estratégicas de entidades como la OPEP pueden influir sustancialmente en la evolución de estos fondos.

Es importante destacar que la inversión en ETFs de materias primas implica riesgos propios que deben ser considerados por el inversor informado. La volatilidad tanto del petróleo como del oro puede ser significativa, sujeta a factores externos difícilmente predecibles. Además, los costes asociados a los ETFs, como las comisiones de gestión y el efecto rollover en los ETFs basados en futuros (especialmente relevante para el petróleo), pueden afectar la rentabilidad neta. Por esta razón, una adecuada comprensión del producto financiero y un análisis cuidadoso del horizonte temporal y perfil de riesgo son imprescindibles. En resumen, la reciente alza en los ETFs de petróleo y oro refleja una tendencia más amplia de los inversores a buscar protección y oportunidades en activos tangibles durante periodos de incertidumbre económica y financiera.