BINC: Transición a Mantenimiento Tras el Cambio en la Curva de Rendimiento En el dinámico mundo de las inversiones, la adaptabilidad y la previsión son esenciales para navegar por las complejidades del mercado. Recientemente, la iShares Flexible Income Active ETF, conocida como BINC, ha sido objeto de análisis detallados que destacan un cambio significativo en su calificación. Este cambio se produce tras un notable movimiento en la curva de rendimiento de los bonos, lo que ha llevado a los analistas a rebajar su recomendación de “Compra” a “Mantener”. Así, es importante desglosar qué significa esta transición y sus implicaciones para los inversores. El fondo BINC es un ETF activo que gestiona BlackRock y se especializa en una variedad de activos de renta fija.

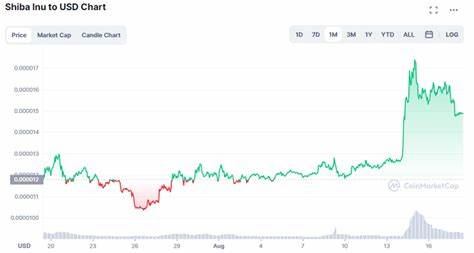

Su enfoque en créditos no estadounidenses y bonos de grado de inversión ha sido una característica distintiva, ofreciendo a los inversores una exposición diversificada en el ámbito de la renta fija internacional. La gestión activa del fondo permite a los administradores ajustar las posiciones en función de las condiciones del mercado y las proyecciones económicas, ofreciendo un nivel de flexibilidad que puede resultar atractivo en entornos de tasas de interés fluctuantes. La reciente disminución en las tasas de interés ha beneficiado enormemente al fondo, que ha registrado rendimientos sólidos en los últimos meses. Sin embargo, la reciente modificación en la curva de rendimiento ha llevado a algunos analistas a reconsiderar sus expectativas. Con la curva de rendimiento estabilizándose y los diferenciales de crédito alcanzando niveles cercanos a mínimos históricos, la prudencia parece ser el enfoque preferido en este momento.

El cambio de calificación a “Mantener” sugiere que, aunque el fondo sigue mostrando signos de estabilidad, existe una incertidumbre creciente sobre su capacidad para generar altos rendimientos de manera sostenida. Para los inversores, esto puede implicar una revisión de sus estrategias de inversión a medida que evalúan el riesgo y la rentabilidad potencial de sus activos. Además, es esencial considerar el contexto más amplio de la economía global. Los cambios en las políticas de la Reserva Federal de Estados Unidos y las reacciones subsiguientes del mercado pueden crear una volatilidad inesperada en los activos de renta fija. La economía global se enfrenta a desafíos significativos, desde la inflación persistente hasta las tensiones geopolíticas, lo que puede influir en la percepción de riesgo de los inversores y en sus decisiones.

Un análisis más profundo de BINC revela que el fondo tiene una duración de 3.2 años, lo que indica su sensibilidad a las fluctuaciones de las tasas de interés. Un entorno de tasas de interés en aumento podría afectar negativamente el rendimiento del fondo, lo que explica parte de la razón detrás de la reciente downgrade. La rentabilidad de 30 días del fondo se sitúa en 5.7%, lo que puede considerarse atractivo en comparación con otros activos, pero que aún plantea preguntas sobre su sostenibilidad futura en un entorno cambiante.

Mientras así, los inversores deberán sopesar sus opciones. Para aquellos que buscan ingresos fijos, BINC puede seguir siendo una opción viable, pero es crucial abordar esta inversión con precaución. La transición a una calificación de “Mantener” puede ser vista como una señal para diversificar las inversiones y no concentrar todo el capital en un solo activo, especialmente en un entorno donde la incertidumbre es la norma. A medida que avanzamos hacia el final del año, es probable que los inversores mantengan un ojo atento sobre cómo se desarrollan las políticas monetarias y cómo las variables globales afectan a los mercados locales e internacionales. Con el perfil de rendimiento del fondo ya afectado por la reciente inestabilidad en la curva de rendimiento, la toma de decisiones debe basarse en un análisis meticuloso y en una estrategia a largo plazo.

La comunicación entre analistas y la base de inversores también jugará un papel crucial. A medida que BINC se adapta a estas nuevas condiciones del mercado, los mensajes claros y coherentes sobre las estrategias de inversión y las expectativas de rendimiento serán necesarios para reducir la ansiedad de los inversores y reforzar la confianza en el fondo. Un enfoque transparente puede ayudar a mitigar el impacto de las calificaciones en la percepción pública del fondo y, por ende, en su rendimiento a largo plazo. Por otro lado, es esencial recordar que el mundo de las inversiones siempre conlleva riesgos. Cada cambio en la calificación, por pequeño que sea, es un recordatorio de la naturaleza volátil de los mercados financieros.

Con cada decisión de inversión, es fundamental realizar un análisis exhaustivo y considerar diversas variables, desde el contexto macroeconómico hasta el impacto específico en cada activo. En conclusión, la transición de BINC a una calificación de “Mantener” después del cambio en la curva de rendimiento es representativa de los retos actuales que enfrentan los fondos de renta fija. Aunque el ETF ha demostrado ser resistente en un entorno de tasas de interés en disminución, la incertidumbre sobre el futuro sugiere que tanto los administradores del fondo como los inversores deben permanecer alerta. Con un enfoque informado y proactivo, es posible seguir navegando con éxito en la complejidad del panorama de inversiones, construyendo así un futuro financiero más estable.