El aumento de las pérdidas no realizadas de Bank of America: un desafío en el horizonte financiero En un contexto económico que sigue siendo volátil, Bank of America, una de las instituciones financieras más grandes y reconocidas de los Estados Unidos, se enfrenta a un nuevo desafío. Según un informe reciente de Reuters, las pérdidas no realizadas en valores han aumentado a la asombrosa cifra de 131.6 mil millones de dólares. Este dato plantea serias interrogantes sobre la salud financiera del banco y sus estrategias de inversión en un entorno marcado por la inflación, las tasas de interés en aumento y una creciente incertidumbre en los mercados. Las pérdidas no realizadas, que se refieren a las deudas o inversiones que aún no se han vendido y por lo tanto no se han materializado en un beneficio o una pérdida concreta, apuntan a un panorama complicado para el Bank of America.

Con el interés del mercado en la evolución de esta situación, es esencial examinar las razones detrás de este aumento y las posibles repercusiones que puede tener en el banco y en el sector financiero en general. En primer lugar, es crucial entender el contexto en el que se producen estas pérdidas no realizadas. La economía global ha estado repleta de desafíos tras la pandemia, lo que ha llevado a cambios bruscos en las políticas monetarias. La Reserva Federal de los Estados Unidos ha elevado las tasas de interés en varias ocasiones para combatir la inflación, lo que ha erosionado el valor de muchos de los bonos y otros instrumentos de deuda que poseen los bancos, incluido Bank of America. A medida que las tasas suben, el valor de los bonos existentes tiende a caer, lo que genera pérdidas contables que, aunque no se hayan convertido en ventas reales, afectan la percepción del mercado sobre la robustez y la efectividad de las estrategias de inversión de la entidad.

Los expertos financieros advierten que este aumento en las pérdidas no realizadas podría ser solo la punta del iceberg. Con el entorno económico volátil y la posibilidad de una recesión en el horizonte, los analistas están prestando cada vez más atención a cómo los bancos manejan sus carteras de inversión. En el caso de Bank of America, las implicaciones podrían ser significativas. Si el banco no logra gestionar eficazmente estas pérdidas no realizadas, podría encontrarse en una situación en la que se vea obligado a realizar ventas que paralicen sus operaciones o afecten su reputación en el mercado. Además, la creciente magnitud de estas pérdidas también podría influir en la confianza de los inversionistas y clientes en el banco.

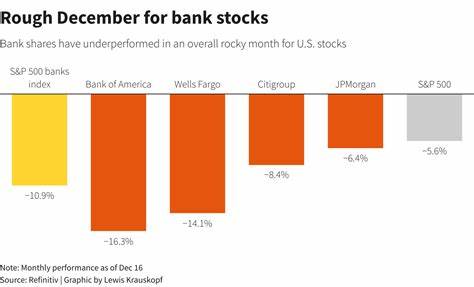

Cuando un banco muestra un alto nivel de pérdidas no realizadas, genera dudas sobre su capacidad para generar ingresos futuros. Los accionistas y los analistas de mercado tienden a reaccionar de manera negativa ante noticias que sugieren inestabilidad financiera, lo que podría traducirse en una caída en el precio de las acciones de Bank of America y un incremento en el costo del capital. Ante este panorama, la dirección del banco se enfrenta a un delicado equilibrio: por un lado, necesitan mitigar las pérdidas no realizadas y, por otro, desarrollar estrategias que permitan mantener la confianza del mercado. Esto podría implicar un enfoque más cauteloso hacia las inversiones, priorizando opciones de menor riesgo en lugar de buscar rendimientos más altos a través de activos más volátiles. Adicionalmente, este aumento en las pérdidas no realizadas podría estimular un debate más amplio sobre la regulación y supervisión del sistema bancario.

Las entidades reguladoras, como la Reserva Federal y la Corporación Federal de Seguros de Depósitos (FDIC, por sus siglas en inglés), podrían verse presionadas para revisar las normas y requisitos para garantizar que los bancos mantengan niveles saludables de capital, especialmente en un entorno en constante cambio. Por su parte, Bank of America tiene el reto de comunicar de manera efectiva su estrategia a sus inversionistas y al público. La transparencia en cuanto a cómo se están abordando estas pérdidas y cómo se están implementando cambios en su enfoque de inversión será clave para recuperar la confianza. Los líderes del banco necesitan ofrecer una narrativa optimista que combine realismo con esperanza, asegurando a los interesados que están tomando las medidas necesarias para manejar la situación. En conclusión, las pérdidas no realizadas de Bank of America que ascienden a 131.

6 mil millones de dólares son un claro indicador de los retos que enfrenta el sector bancario en un clima económico inestable. A medida que el banco navega por este mar de incertidumbre, todos los ojos estarán puestos en sus decisiones, en cómo optan por manejar su cartera de inversiones y en la manera en que se comunican con sus accionistas. Las acciones que tome en los próximos meses no solo afectarán su salud financiera, sino que también podrían sentar un precedente para el futuro de la regulación bancaria y la confianza del mercado. La capacidad del Bank of America para adaptarse y responder de manera proactiva a estos desafíos será fundamental en cómo se configurará el panorama financiero en los años venideros.