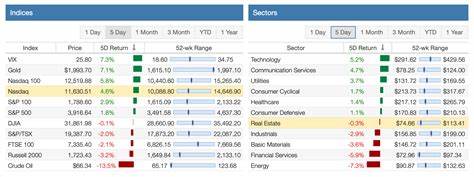

El viernes pasado, las acciones de Schlumberger, una de las compañías líderes mundiales en servicios petroleros, experimentaron una caída significativa que ha llamado la atención de inversores y analistas. Pese a que la empresa reiteró su compromiso con los accionistas mediante la promesa de devolver miles de millones de dólares a través de dividendos y recompra de acciones, estos esfuerzos no lograron contrarrestar los resultados financieros menos alentadores del primer trimestre del año. En un contexto donde la mayoría del mercado bursátil posicionó el S&P 500 con una subida del 0.6%, la pérdida cercana al 2% en el valor de Schlumberger refleja la preocupación por su desempeño y las incertidumbres que enfrenta el sector energético global. Al observar más detenidamente, la caída en los parámetros fundamentales de la compañía emerge como la causa principal detrás del movimiento negativo en sus acciones.

Los ingresos registraron una caída del 3% en comparación con el año previo, ubicándose en aproximadamente 8.49 mil millones de dólares, mientras que la utilidad neta ajustada según GAAP sufrió un descenso más pronunciado, del 9%, hasta situarse en 988 millones de dólares o 0.72 dólares por acción. Estos datos no solo reflejan un deterioro en las cifras absolutas sino también una desviación desfavorable frente a las expectativas de los analistas del mercado, que anticipaban ingresos cercanos a 8.64 mil millones y ganancias ajustadas por acción de 0.

74 dólares. El CEO Olivier Le Peuch reconoció la situación describiendo el trimestre como “subyugado” y haciendo énfasis en una dinámica regional desigual. Mientras ciertas áreas como Medio Oriente, Norte de África, Argentina y plataformas costa afuera en Estados Unidos mostraron actividad creciente, esta fue insuficiente para compensar el descenso acelerado en otros mercados como México, el comienzo lento del año en Arabia Saudita y zonas offshore de África, además de un significativo retroceso en Rusia. Esta heterogeneidad en el desempeño geográfico refleja los desafíos inherentes a operar en un entorno energético volátil y marcado por conflictos geopolíticos. La estructura global de Schlumberger, que una vez fue su fortaleza para capitalizar oportunidades diversas, se convierte en un arma de doble filo cuando múltiples regiones enfrentan dificultades simultáneamente.

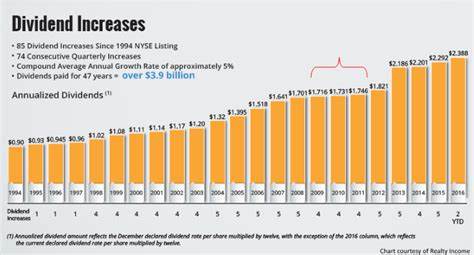

Las tensiones geopolíticas afectan directamente la demanda y las operaciones, dificultando la generación constante de ingresos y forzando a la empresa a adaptarse rápidamente. No obstante, un punto positivo radica en el mercado norteamericano, donde los ingresos incrementaron un 8%, un dato alentador que podría sentar las bases para una recuperación más robusta en el futuro. En un intento por mantener la confianza de sus accionistas, la junta directiva de Schlumberger aprobó la continuación de un dividendo trimestral cercano a 0.29 dólares por acción, manteniendo el mismo nivel que en períodos anteriores. Más allá del dividendo, la empresa reafirmó su compromiso con una política agresiva de retorno a los inversionistas, proyectando destinar más del 50% de su flujo de caja libre en recompras y pagos de dividendos.

Se espera que durante 2025, esta estrategia movilice al menos 4 mil millones de dólares en estas operaciones, un monto significativo que pretende equilibrar la percepción pública y fortalecer el atractivo financiero frente a la competencia y el mercado en general. Sin embargo, esta política de devolución de capital, aunque positiva para los inversionistas a corto plazo, también plantea interrogantes sobre la capacidad de la empresa para invertir en innovación, expansión y adaptación tecnológica en un momento en que la industria energética está en plena transformación hacia modelos más sostenibles y digitales. De hecho, los segmentos de soluciones digitales e infraestructura de centros de datos en América del Norte mostraron un notable crecimiento, lo que indica que Schlumberger ya está adaptando parte de su negocio hacia servicios más tecnológicos y menos dependientes de la extracción líquida tradicional. Los movimientos recientes en el precio de las acciones también han sido interpretados en función de recomendaciones de analistas y equipos de asesoría financiera. El equipo de Motley Fool, por ejemplo, identificó otras oportunidades de inversión más prometedoras en el mercado actual y no recomendó Schlumberger entre sus principales opciones.

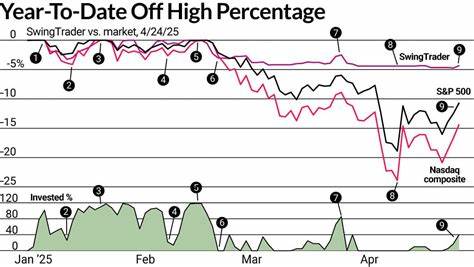

Esto puede influir en la percepción de los pequeños y grandes inversionistas acerca del potencial de recuperación y crecimiento de la empresa en el mediano plazo. Además, la caída del valor accionario se enmarca en un panorama macroeconómico global donde la inflación, las tasas de interés y las tensiones internacionales ejercen presión sobre los sectores industriales, incluido el energético. La volatilidad de los precios del petróleo, las políticas energéticas de distintas naciones y la transición hacia energías limpias configuran el entorno competitivo que obliga a Schlumberger a ser cada vez más eficiente y diversificado en sus ofertas. Los resultados trimestrales entregados por Schlumberger reflejan no solo las difíciles condiciones del mercado, sino también la necesidad de un enfoque estratégico adaptativo. La empresa debe balancear la rentabilidad inmediata con inversiones a largo plazo en innovación tecnológica y sostenibilidad.

Los mercados perciben con cautela esta dualidad, lo que se traduce en movimientos moderados a la baja en el precio de sus acciones. Para inversores y analistas, el comportamiento de Schlumberger se asemeja a una señal de alerta que invita a analizar profundamentelas dinámicas regionales y globales que afectan la industria de servicios petroleros. La caída en México y Rusia, junto con el inicio pausado en Arabia Saudita y África, son indicativos de que la recuperación global no es homogénea y que ciertas áreas estratégicas para la empresa enfrentan riesgos concretos. En contraste, el desempeño positivo en América del Norte y el avance en el sector digital representan oportunidades que podrían equilibrar las perspectivas si se gestionan correctamente. En conclusión, la caída en las acciones de Schlumberger el viernes pasado se explica por una conjunción de resultados financieros trimestrales por debajo de las expectativas, la compleja situación geopolítica y regional que afecta su negocio principal, y la cautela manifestada por el mercado ante las perspectivas futuras.

Si bien la compañía mantiene una fuerte política de retorno de capital hacia sus accionistas, este factor no fue suficiente para cambiar la dirección negativa del valor bursátil. La clave para Schlumberger radica en aprovechar su fortaleza en Norteamérica y su impulso en soluciones digitales para compensar los reveses en otras regiones, al tiempo que gestiona de manera inteligente sus recursos para adaptarse a las tendencias globales del sector energético. Los inversores, por su parte, deben evaluar con cuidado estas variables antes de considerar apostar por el título, sopesando tanto los riesgos como las oportunidades que presenta una empresa que sigue siendo un actor fundamental en el mercado energético mundial.