La planificación financiera para la jubilación implica muchas decisiones complejas, y una de las más relevantes para quienes están cerca o ya reciben beneficios de Medicare es la conversión a una cuenta Roth IRA. La pregunta que muchos se hacen es si convertir $100,000 o más de una cuenta diferida en impuestos a una cuenta Roth puede desencadenar el aumento de las primas de Medicare, específicamente las Partes B y D. Esta inquietud es válida debido a cómo las primas de Medicare se calculan en función del ingreso reportado, y una conversión Roth se considera ingreso gravable. Comprender esta relación es crucial para evitar sorpresas financieras durante la jubilación y optimizar el plan de retiro a largo plazo. Los planes de retiro tradicionales, como los planes 401(k) o cuentas IRA tradicionales, permiten que el dinero crezca diferido de impuestos hasta que se retira.

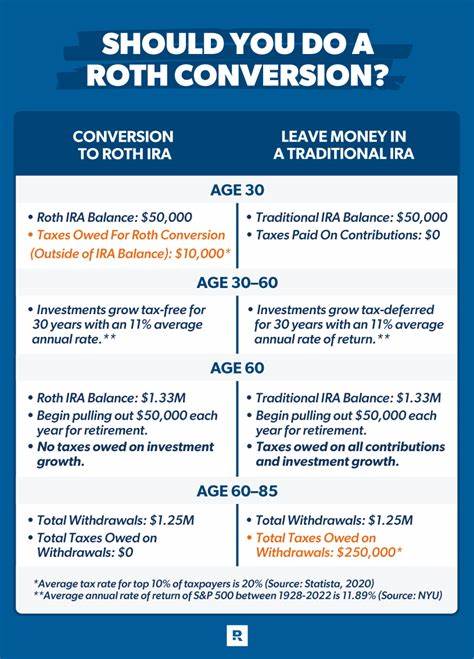

Cuando llega el momento de la jubilación, los retiros se tratan como ingreso tributario ordinario. Por otro lado, las cuentas Roth IRA implican pagar impuestos sobre el dinero antes de entrar a la cuenta, y los retiros cualificados son libres de impuestos. La conversión Roth implica mover dinero de una cuenta tradicional a una Roth y pagar los impuestos correspondientes en ese momento. El problema surge porque la cantidad convertida se añade al ingreso bruto ajustado modificado (MAGI, por sus siglas en inglés) del año en que se realiza. Medicare utiliza el MAGI de dos años antes para determinar las primas de la Parte B y D a través de la fórmula de Ajuste Mensual Relacionado con Ingresos (IRMAA).

Por ejemplo, las primas pagadas en 2024 se basan en los ingresos de 2022. Si el ingreso durante ese año es suficientemente alto, las primas mensuales pueden aumentar considerablemente. Las primas estándar para la Parte B en 2024 son de alrededor de $174.70, pero una persona sola con un MAGI superior a $106,000 o una pareja casada con ingresos superiores a $212,000 puede enfrentar primas mucho más elevadas. A medida que el ingreso aumenta, la prima puede ascender a más de $600 mensuales por individuo, lo que representa miles de dólares adicionales al año en gastos médicos.

Por lo tanto, una conversión Roth de $100,000 puede fácilmente empujar el ingreso de un contribuyente a una categoría superior de MAGI y causar un aumento abrupto en las primas de Medicare. Esto es especialmente relevante para personas que desean realizar conversiones significativas justo antes o durante la edad en que comienzan a recibir Medicare. El impacto financiero anual puede ser demasiado elevado si no se planifica cuidadosamente. Es importante mencionar que aunque la conversión Roth eleve temporalmente el MAGI, también puede generar beneficios a largo plazo. Al pagar impuestos ahora y dejar que el dinero crezca libre de impuestos, se reduce el ingreso tributario futuro, lo que podría evitar aumentos de primas más adelante o la obligación de retirar grandes sumas de una cuenta tradicional que incrementarían el MAGI masivamente en años futuros.

Para mitigar la posibilidad de que una conversión Roth eleve las primas de Medicare, se pueden adoptar distintas estrategias. Una de las más efectivas es realizar la conversión al menos dos años antes de inscribirse en Medicare, dado que las primas se basan en el ingreso declarado dos años atrás. Esto significa que si la conversión se realiza en un año fiscal anterior a la inscripción, se evitará un incremento en la prima de dicho año y el impacto se dispersará a lo largo del tiempo. Otra opción es espaciar las conversiones en múltiples años para que el impacto sobre el MAGI sea menor por cada año. En lugar de convertir una gran suma de $100,000 en un solo año, dividirla en importes más pequeños distribuidos en varios años puede mantener los ingresos dentro de los límites que evitan disparar la prima de Medicare.

Además, existen deducciones y otras formas de mitigar el impacto del MAGI, como la donación a organizaciones benéficas y la optimización de otros ingresos, que pueden reducir el ingreso neto utilizado para calcular la prima. Acudir a un asesor financiero profesional que pueda hacer simulaciones y planificar con antelación es vital para personalizar estas estrategias y buscar un balance óptimo entre impuestos pagados y costos de seguros. También conviene tener presente que la conversión Roth no influye en el cálculo de los ingresos considerados para otros beneficios gubernamentales o impuestos, pero sí para los ajustes en Medicare. Los beneficios de salud y costos asociados pueden aumentar sustancialmente con un ingreso elevado, por ello la planificación debe considerar estos efectos en paralelo a los objetivos fiscales y de herencia. En resumen, convertir $100,000 a una cuenta Roth puede desencadenar un aumento significativo en las primas de Medicare debido a cómo el ingreso se calcula para determinar los costos de la Parte B y D.

Sin embargo, con la planificación adecuada, incluyendo la anticipación del momento de la conversión, el escalonamiento de los importes convertidos y la utilización de deducciones, es posible minimizar o evitar estos incrementos. La conversión Roth sigue siendo una herramienta poderosa para la planificación fiscal y de retiro que, manejada correctamente, puede representar un beneficio financiero sustancial a largo plazo. Consultar con un profesional financiero es recomendado para analizar el caso personal y diseñar una estrategia adecuada que equilibre impuestos y los costos de Medicare durante la jubilación.