Los préstamos personales son una herramienta financiera que ha ganado popularidad en los últimos años, especialmente en tiempos de incertidumbre económica y necesidades imprevistas. Ya sea para financiar unas vacaciones soñadas, cubrir gastos médicos urgentes o realizar una compra importante, un préstamo personal puede ser la solución que muchos buscan. Pero antes de sumergirse en el proceso de solicitud, es fundamental entender los elementos clave que definen estos préstamos, desde la elegibilidad y las tasas de interés hasta el proceso de solicitud mismo. Un préstamo personal se caracteriza por ser un préstamo sin garantía, lo que significa que no necesitas ofrecer un bien como respaldo. Esto puede ser atractivo para muchas personas, pero también conlleva ciertos riesgos.

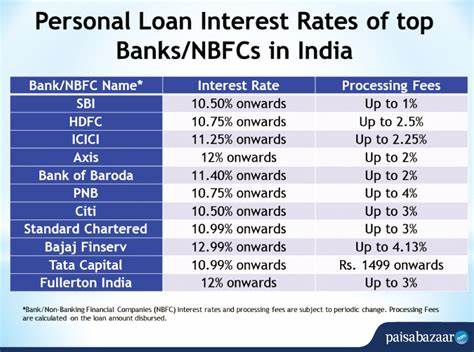

Las tasas de interés para los préstamos personales suelen ser más altas en comparación con los préstamos garantizados, como los préstamos para automóviles o hipotecas, debido al mayor riesgo que asume el prestamista. Las tasas de interés pueden variar significativamente de un banco a otro, y generalmente oscilan entre el 10% y el 25% anualmente. Algunos prestamistas ofrecen tasas a partir del 10.5%, mientras que otros pueden llegar a pedir hasta un 25% o más. Es vital comparar diferentes ofertas antes de tomar una decisión.

Para ser elegible para un préstamo personal, los prestamistas suelen tener ciertos criterios que deben cumplirse. Aunque estos requisitos pueden variar de una institución a otra, existen ciertos lineamientos generales. En la mayoría de los casos, los solicitantes deben tener un ingreso mensual mínimo, que generalmente se ubica entre los 20,000 y 25,000 pesos. Además, es fundamental contar con un buen historial crediticio; generalmente, se considera que un puntaje de crédito por encima de 720 es aceptable para calificar. Tanto los trabajadores asalariados como los trabajadores autónomos pueden solicitar estos préstamos, lo que los convierte en una opción viable para una amplia variedad de personas.

Cuando se trata de la documentación necesaria para solicitar un préstamo personal, es importante estar preparado. Los bancos suelen requerir ciertos documentos que demuestran tu situación financiera y tu capacidad para reembolsar el préstamo. Los documentos típicos incluyen recibos de salario de los últimos tres meses, comprobantes de dirección como un estado de cuenta bancaria o una factura de electricidad, así como documentos de identidad como el Aadhar o el DNI. Tener toda la documentación lista no solo acelera el proceso de solicitud, sino que también aumenta las posibilidades de aprobación. El proceso de solicitud de un préstamo personal puede parecer desalentador, pero en realidad es bastante sencillo si sigues un conjunto de pasos claros.

Primero, debes visitar el sitio web del banco y buscar la opción para "solicitar un préstamo". Allí, seleccionarás la categoría de "préstamo personal" entre las diferentes opciones disponibles. A continuación, se te pedirá que ingreses tu número de teléfono para recibir un código OTP de verificación, que servirá para comprobar tu identidad y evaluar tu historial crediticio. Una vez verificado tu número, el banco te solicitará determinados documentos financieros y de cumplimiento de las normas KYC (Conozca a su cliente), como tu Aadhar, recibos de salario y estados de cuenta. Tras la presentación de toda la documentación, recibirás una aprobación inicial que dependerá de lo que pautaste en tu solicitud.

Luego, el departamento de crédito del banco revisará tu perfil más a fondo y puede pedirte documentos adicionales, tales como tu contrato de trabajo o tus declaraciones de impuestos. Una vez que todos los documentos estén en orden y tu perfil haya sido aprobado, recibirás la aprobación final del préstamo. Este puede ser desembolsado rápidamente, muchas veces a través de la banca en línea, lo que facilita el acceso a los fondos. Sin embargo, es fundamental hacer un análisis cuidadoso sobre por qué necesitas el préstamo. Como mencionó Samir Shah, experto en finanzas, no hay nada intrínsecamente incorrecto en obtener un préstamo personal siempre que sea necesario y se tome de manera responsable.

Se recomienda evitar endeudarse para gastos no esenciales, como vacaciones o compras lujosas, ya que las altas tasas de interés pueden llevar a una carga financiera a largo plazo. Para muchas personas, la elección del prestamista es crucial. Los bancos son a menudo considerados la opción más segura y confiable para obtener un préstamo personal. Instituciones como el Banco Estatal de India, HDFC, ICICI y Punjab National Bank son algunas de las opciones más confiables. No solo suelen ofrecer tasas de interés más bajas, sino que también brindan confianza y seguridad a los prestatarios.

Sin embargo, en algunos casos, podría ser necesario explorar opciones alternativas, como las Corporaciones Financieras No Bancarias (NBFC) o plataformas fintech, especialmente si un banco rechaza tu solicitud. Los NBFC y las aplicaciones fintech han surgido como alternativas atractivas para aquellos que no cumplen con los criterios de los bancos tradicionales. Sin embargo, los prestatarios deben tener cuidado. Aunque estas instituciones a menudo ofrecen un proceso de aprobación más rápido y menos restricciones, las tasas de interés pueden ser más altas y los costos adicionales, como tarifas de procesamiento, pueden acumularse rápidamente. Es aconsejable investigar a fondo y comparar las tasas de interés y las condiciones de estos prestamistas para evitar caer en una trampa de deudas.

Recientemente, ha habido un aumento en el uso de aplicaciones fintech para obtener préstamos personales. Si bien estas aplicaciones pueden proporcionar acceso rápido a fondos, existen preocupaciones sobre la seguridad y las tasas de interés que ofrecen. Con el apoyo del regulador bancario, el Banco de la Reserva de India, se han implementado normativas para garantizar la práctica ética de estas plataformas. Sin embargo, la precaución siempre es recomendable, ya que existen múltiples quejas relacionadas con aplicaciones de préstamos ilícitas en el mercado. A la hora de decidir si solicitar un préstamo personal o no, es fundamental hacer un balance de tu situación financiera y tus objetivos a largo plazo.

A medida que la economía continúa evolucionando y las personas enfrentan desafíos financieros, los préstamos personales pueden ser una herramienta útil, siempre que se utilicen de manera responsable. La clave está en considerar cada decisión cuidadosamente, asegurándose de que cualquier deuda que asumas sea gestionable y esté alineada con tus metas financieras. En resumen, los préstamos personales pueden ser una solución eficaz para abordar necesidades financieras inmediatas. Con una comprensión clara de los criterios de elegibilidad, tasas de interés y el proceso de solicitud, los prestatarios pueden navegar este mundo financiero con confianza. Al final, la importancia de una planificación financiera meticulosa y una evaluación consciente de las necesidades personales no puede ser subestimada.

Siempre es recomendable buscar el asesoramiento de un profesional de finanzas si sientes que no estás seguro de cómo proceder. La educación financiera es tu mejor aliada en este viaje hacia el bienestar económico.