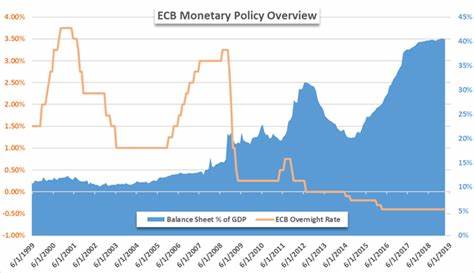

En los últimos meses, el panorama económico global ha experimentado movimientos interesantes que reflejan las distintas estrategias adoptadas por los bancos centrales más importantes del mundo. Mientras la Reserva Federal de Estados Unidos (Fed) adopta una postura conservadora y mantiene sus tasas de interés sin cambios, los bancos centrales europeos han optado por un camino de flexibilización monetaria, apuntando a aliviar condiciones financieras y estimular el crecimiento económico en un contexto de incertidumbre global. Esta divergencia en las políticas monetarias presenta importantes repercusiones tanto a nivel regional como internacional, influyendo en la dinámica de los mercados financieros, las tasas de cambio y las perspectivas inflacionarias. En Europa, la preocupación principal que llevó a los bancos centrales a considerar y ejecutar recortes de tasas ha sido la desaceleración en el crecimiento económico, junto con una inflación que ha mostrado señales de estabilización o incluso disminución. Instituciones como el Banco de Inglaterra (BoE), el Banco Central Europeo (BCE), el Riksbank de Suecia y el Norges Bank de Noruega han dado pasos claros hacia la reducción de sus tipos de interés o han manifestado una clara intención de implementarlos próximamente.

Estos movimientos buscan contrarrestar los efectos negativos que la guerra comercial global, y en particular las nuevas tarifas aplicadas por Estados Unidos, pueden tener sobre las economías europeas y nórdicas. La economía estadounidense, por otro lado, parece estar en una situación más compleja. Aunque la inflación había comenzado a dar señales de disminución previamente, la aplicación de nuevas tarifas y la depreciación del dólar han elevado el coste de los productos importados, lo que podría provocar un repunte inflacionario inesperado en el corto plazo. Ante este escenario, la Fed ha optado por mantener una estrategia de cautela, eligiendo esperar y observar antes de tomar nuevas medidas. Esta postura refleja la incertidumbre respecto al equilibrio en la economía estadounidense, donde indicadores como el desempleo e inflación apuntan en direcciones opuestas y requieren respuestas divergentes.

La divergencia en las políticas monetarias entre Europa y Estados Unidos también tiene impactos en las monedas. Un enfriamiento en las tasas de interés en Europa tiende a debilitar el euro frente al dólar, aunque este último ha experimentado una ligera depreciación debido a factores comerciales y a la política de la Fed. La fluctuación en los tipos de cambio es un elemento crucial, pues afecta las exportaciones, importaciones y el flujo de capital entre regiones, contribuyendo a un escenario internacional más volátil y con mayor incertidumbre para los inversionistas. Además, los bancos centrales europeos han manifestado que los recortes en las tasas no solo responden a la situación inflacionaria, sino también a la necesidad de proteger el crecimiento económico de riesgos externos, entre ellos las tensiones comerciales y la volatilidad en los mercados de energía. El caso del Banco de Inglaterra es particularmente ilustrativo, ya que ha realizado recortes de 25 puntos básicos y ha señalado la posibilidad de continuar en esta dirección para mitigar los efectos adversos de la guerra comercial.

Según Andrew Bailey, gobernador del BoE, la economía global puede ser extremadamente imprevisible, y mantener una política monetaria flexible es esencial para afrontar estos desafíos. En Suecia y Noruega, bancos centrales como el Riksbank y el Norges Bank han decidido mantener sus tasas estables por ahora, aunque han alertado que la incertidumbre derivada de la política comercial estadounidense puede presionar a la baja la inflación en sus regiones. Este enfoque refleja una postura prudente, preparada para actuar rápidamente si las condiciones macroeconómicas lo requieren. Una cuestión fundamental que subyace en estas decisiones es la valoración de riesgos de cada economía frente a la guerra comercial global. Mientras para Europa las tarifas y el debilitamiento del comercio internacional constituyen un lastre que reduce presiones inflacionarias y limita el crecimiento, para Estados Unidos los efectos son más ambiguos.

El país norteamericano enfrenta una inflación que podría al alza debido a costos más altos en productos importados, pero también riesgos de desaceleración económica derivados del aumento en costos para empresas y consumidores. El presidente de la Fed, Jerome Powell, ha reconocido la complejidad de la situación al señalar que podría haber aumentos tanto en la inflación como en el desempleo, dos factores que requieren respuestas opuestas desde el punto de vista de política monetaria. Esta dualidad mantiene a los mercados financieros en un estado de expectativa y cautela, dado que una señal equivocada podría desestabilizar el delicado equilibrio económico. Por otro lado, la Reserva Federal ha mantenido su énfasis en la paciencia y en la observación detallada de los datos económicos antes de proceder con ajustes en las tasas. La filosofía detrás de esta estrategia es evitar movimientos prematuros que puedan desencadenar volatilidad excesiva o debilitar la confianza de los consumidores y empresas.

Esta postura contrasta con la acción rápida de varios bancos centrales europeos que buscan adelantarse a posibles impactos negativos mediante una política monetaria más expansiva. El impacto de estas decisiones se refleja en los mercados financieros mundiales. Por ejemplo, la bolsa europea y los índices bursátiles de países como Alemania, Reino Unido y Suecia han respondido favorablemente a las señales de flexibilización, mientras que los mercados estadounidenses han mostrado movimientos más moderados ante la falta de cambios en la política de la Fed. Además, los inversores globales están atentos a los balances entre países, evaluando el riesgo y la rentabilidad en función de cómo evolucionen las tasas y las condiciones macroeconómicas. En resumen, la dinámica actual entre los bancos centrales europeos y la Reserva Federal refleja enfoques diferentes frente a un escenario global marcado por la incertidumbre, tensiones comerciales y cambios en las condiciones económicas y financieras.

Mientras Europa apuesta por una política monetaria más laxa que busca estimular el crecimiento y evitar que la inflación caiga por debajo de sus objetivos, Estados Unidos se mantiene prudente, monitoreando con atención los desequilibrios posibles en su economía. Este contraste pone de manifiesto la complejidad de los desafíos macroeconómicos en el contexto global, donde las decisiones de política monetaria de una región pueden tener efectos directos e indirectos en el resto del mundo. Para los responsables políticos, analistas e inversores, entender estas diferencias y anticipar sus impactos será clave para navegar en un entorno económico que sigue siendo incierto y volátil. La evolución de esta situación en los próximos meses determinará en gran medida las tendencias en crecimiento, inflación, mercados financieros y relaciones comerciales a nivel mundial.