En un contexto de creciente competencia global y un entorno económico incierto, la idea de establecer un fondo soberano de riqueza en Estados Unidos ha cobrado fuerza entre diferentes sectores de la política. Tanto el presidente Joe Biden como el expresidente Donald Trump han mostrado interés en un fondo que pueda operar de manera eficiente y efectiva, similar a los exitosos fondos de Noruega, Arabia Saudita y China. Sin embargo, para que un fondo soberano en EE.UU. sea viable y cumpla con sus objetivos, la cuestión de su gestión independiente surge como un punto crucial.

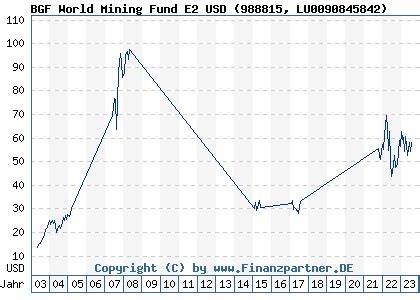

Los fondos soberanos, o fondos de riqueza soberana (SWF, por sus siglas en inglés), se establecen generalmente para realizar inversiones a largo plazo, utilizando ingresos generados por recursos no renovables como el petróleo y minerales. Noruega, por ejemplo, cuenta con el fondo soberano más grande del mundo, que supera el billón de dólares y ha demostrado ser un modelo de sostenibilidad e innovación. Este fondo no solo se dedica a preservar la riqueza nacional, sino que también invierte en fondos de capital y en bonos, con el objetivo de generar ingresos para las futuras generaciones. La historia de los fondos soberanos está llena de ejemplos significativos. China, a través de su China Investment Corporation, ha financiado iniciativas colosales como la Franja y la Ruta, extendiendo su influencia a través de Asia y África.

Estas inversiones, a menudo favorecidas por un enfoque estatal agresivo, han llevado a una mayor presencia china en mercados donde las empresas occidentales han sido durante mucho tiempo los actores dominantes. Este modelo funcional resalta la importancia de un enfoque coherente y a largo plazo, algo que podría ser problemático en el marco político estadounidense, donde los cambios de administración pueden llevar a cambios bruscos en las políticas económicas. La experiencia de los fondo soberanos en Estados Unidos no es nueva. Hasta la fecha, 23 estados cuentan con su propio fondo soberano. Alaska, por ejemplo, otorga dividendos anuales a sus residentes, mientras que Texas utiliza los ingresos de su fondo para financiar escuelas y universidades públicas.

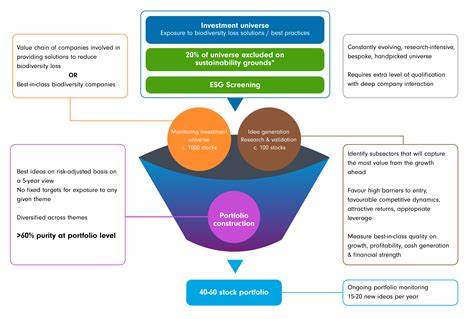

Sin embargo, a nivel federal, la cuestión se complica por la diversidad de intereses y la falta de un consenso uniforme sobre la importancia y el propósito de un fondo soberano estadounidense. Una gestión independiente del fondo podría ayudar a evitar las fluctuaciones políticas que a menudo caracterizan al aparato gubernamental estadounidense. La inconsistencia en las prioridades de inversión basada en la administración de turno puede socavar la eficacia de un fondo soberano. Un modelo de gestión similar al de la Comisión de Comercio Internacional de EE.UU.

, donde las decisiones son tomadas por un grupo de comisionados de diversas inclinaciones políticas podría ser una solución viable. Este enfoque aseguraría que las inversiones realizadas por el fondo se alineen con un objetivo de largo plazo, sin depender de los vaivenes políticos. El contexto actual es propicio para la creación de un fondo soberano. A medida que las cadenas de suministro globales se reestructuran y la competencia por recursos críticos, como los minerales necesarios para las baterías de vehículos eléctricos, se intensifica, EE.UU.

debe adoptar una postura proactiva. Invertir en activos que aseguren el suministro de estos materiales, especialmente en regiones como África y Asia, se presenta no solo como una oportunidad económica, sino también como una estrategia geopolítica. Sin embargo, el financiamiento de un fondo soberano debe planificarse cuidadosamente. Con un presupuesto federal considerable y déficits comerciales persistentes, la necesidad de inversión se manifiesta de manera clara. Este fondo podría ser capitalizado mediante la emisión de bonos, lo que no necesariamente tendría efectos inflacionarios siempre que las inversiones se realicen en el extranjero.

Invertir en mercados en desarrollo donde la falta de empleo y la infrautilización de recursos son comunes podría mitigar las presiones inflacionarias en el mercado laboral estadounidense, diversificando al mismo tiempo las fuentes de ingresos. En un escenario en el que las administraciones cambian, la falta de continuidad podría poner en riesgo la efectividad de las inversiones. Por ejemplo, la Oficina de Programas de Préstamos del Departamento de Energía ha estado involucrada en el financiamiento de tecnologías innovadoras para reducir la emisión de carbono. Históricamente ha habido críticas, incluso de parte de la administración Trump, que buscaron desmantelar o redirigir iniciativas de inversión enfocadas en energías limpias. La creación de un fondo soberano, con un mandato claro y objetivos bien definidos, ayudaría a establecer una dirección tanto económica como ambiental a largo plazo que vaya más allá de los ciclos políticos.

La clave del éxito para un fondo soberano de riqueza en EE.UU. radica en la claridad de sus objetivos y en un enfoque independiente en la gestión. El consenso bipartidista, como el que permitió la aprobación de la Ley CHIPS y la Ley de Reducción de la Inflación, puede ser un modelo a seguir. Este tipo de acuerdos evidencian que existe terreno común en las prioridades a largo plazo que trascienden el debate político superficial.

Además, un marco de rendición de cuentas y transparencia es esencial para construir confianza tanto entre los inversores como entre el público en general. El establecimiento de benchmarks de desempeño, similares a los utilizados por el fondo soberano noruego, podría permitir una evaluación continua de las inversiones y su impacto, fomentando así un sentido de responsabilidad. En conclusión, el sueño de un fondo soberano de riqueza en Estados Unidos puede convertirse en una realidad con el potencial de impulsar la economía y fortalecer la posición del país en la arena global. Sin embargo, para lograr ese objetivo, es imprescindible que dicho fondo sea gestionado de manera independiente, con una visión a largo plazo que minimice la interferencia política. De esta manera, Estados Unidos no solo podría salvaguardar su riqueza futura, sino también cimentar su influencia en un mundo cada vez más competitivo y dinámico.

La implementación de un fondo soberano no solo se presenta como una opción viable, sino como una necesidad estratégica que podría tener profundas repercusiones para las generaciones venideras.