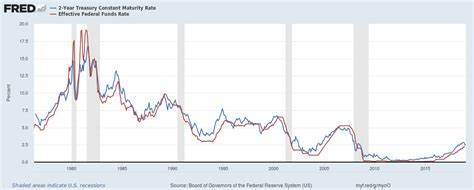

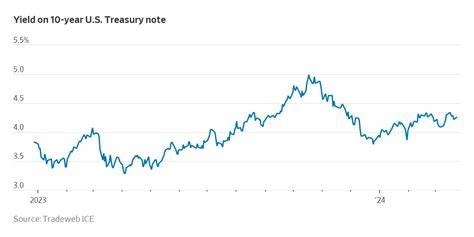

La semana pasada, la Reserva Federal de los Estados Unidos (Fed) tomó una medida inesperada al reducir las tasas de interés, una decisión que se esperaba con ansiedad en los mercados financieros. Sin embargo, a pesar de este recorte, los rendimientos de los bonos del Tesoro han estado subiendo, lo que ha desconcertado a muchos analistas y economistas. Este fenómeno ha creado un clima de incertidumbre en el que muchos se preguntan: ¿qué está realmente sucediendo? Para entender esta paradoja, es importante analizar los factores que influyen en las decisiones de la Fed y en el comportamiento del mercado de bonos. El objetivo principal de la reducción de las tasas de interés suele ser estimular la economía, alentando a las empresas y a los consumidores a pedir prestado y gastar. Sin embargo, la relación entre las tasas de interés y los rendimientos de los bonos del Tesoro no es siempre lineal.

En términos simples, los rendimientos de los bonos del Tesoro se mueven en dirección opuesta a los precios de estos bonos. Cuando la Fed baja las tasas de interés, a menudo se espera que los precios de los bonos aumenten, lo que haría que los rendimientos disminuyan. Sin embargo, esta vez parece que el mercado está reaccionando de manera contraria. Los analistas sugieren que hay varias razones detrás de este comportamiento inusual. Una de las explicaciones podría ser la percepción del riesgo por parte de los inversores.

A pesar de que la Fed ha reducido las tasas, los temores sobre la inflación y la desaceleración del crecimiento económico persisten. Alimentados por la reciente volatilidad en los mercados, los inversores pueden optar por vender sus bonos del Tesoro en lugar de mantenerlos, lo que lleva a una caída en los precios y, por ende, a un aumento en los rendimientos. Esta venta masiva puede ser vista como un reflejo de la falta de confianza en que la economía se recupere rápidamente, a pesar de los esfuerzos de la Fed. Otra razón que podría influir en el aumento de los rendimientos es la dinámica de la deuda pública. Cada vez que la Fed baja las tasas, se inyecta más dinero en la economía, lo que también significa que podría aumentar la cantidad de deuda emitida por el gobierno.

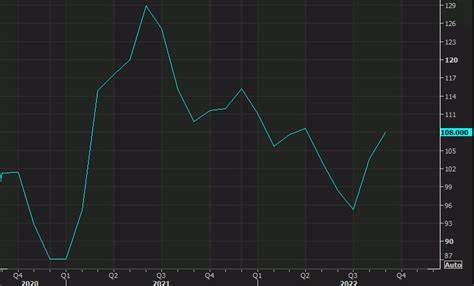

Esto puede generar preocupación entre los inversores sobre la sostenibilidad de la deuda pública a largo plazo, lo que a su vez puede hacer que exijan rendimientos más altos para compensar el riesgo percibido. Además, el aumento de las expectativas de inflación, a medida que la economía comienza a reactivarse, también contribuye a esta presión alcista sobre los rendimientos. El contexto global también desempeña un papel crucial en este rompecabezas. A lo largo de los últimos meses, hemos sido testigos de tumultos económicos en diversas partes del mundo. Desde la continua incertidumbre en Europa hasta las tensiones geopolíticas en Asia, los inversores están reevaluando sus posiciones en un entorno que se considera cada vez más arriesgado.

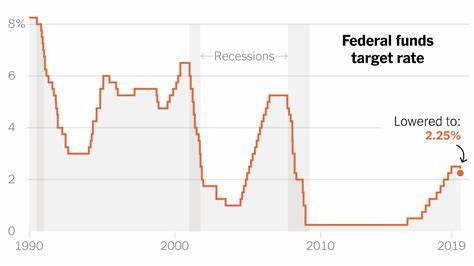

En consecuencia, es posible que se estén trasladando fondos a activos percibidos como más seguros, como el dólar estadounidense, lo que lleva a que los rendimientos de los bonos del Tesoro estadounidense también suban a medida que se ajustan las expectativas del mercado. El anuncio de la Fed de la semana pasada fue recibido con entusiasmo inicialmente, ya que proposiciones como la reducción de tasas suelen venir acompañadas de la esperanza de un crecimiento más robusto. Sin embargo, a medida que los detalles de la política monetaria y los cambios económicos se asimilan, los mercados se ven obligados a reevaluar. Esto se traduce en una sensibilidad creciente a las expectativas de inflación, el crecimiento futuro y la estabilidad de la deuda nacional. Los economistas también advierten sobre el efecto que el aumento de los rendimientos de los bonos puede tener sobre otros sectores de la economía.

Un incremento en los rendimientos puede traducirse en mayores costos para los préstamos, afectando a los consumidores y a las empresas que dependen del crédito para financiar sus operaciones. Esto podría socavar la intención de la Fed de reactivar la economía mediante la reducción de tasas, creando así un ciclo vicioso donde los consumidores se ven cada vez más limitados en su capacidad de gasto, lo que frena el crecimiento. La reacción del mercado también puede llevar a que la Fed tenga que revaluar su enfoque. Si el aumento en los rendimientos de los bonos del Tesoro se traduce en un enfriamiento de la economía, la Reserva Federal podría verse obligada a intervenir de nuevo, quizás realizando ajustes en su política monetaria o adoptando medidas adicionales para tranquilizar a los mercados. Sin embargo, este tipo de intervenciones adicionales podrían tener sus propias consecuencias, creando un dilema para los responsables de la política monetaria.