El dólar estadounidense ha sido durante mucho tiempo la moneda de referencia en el sistema financiero global. Sin embargo, las dinámicas recientes en el mercado económico y financiero han generado preocupación sobre la estabilidad futura de esta divisa clave. David Roche, un veterano del sector financiero con años de experiencia en Morgan Stanley y actual líder de Quantum Strategy, ha expresado su inquietud ante la posibilidad de que el dólar experimente fuertes caídas en su valor durante los próximos años y que, además, la economía estadounidense se adentre en una recesión muy pronto, posiblemente antes de que finalice 2025. Para entender esta previsión es fundamental analizar todo el entorno económico y político que rodea a Estados Unidos en los últimos tiempos. La guerra comercial iniciada por el expresidente Donald Trump, caracterizada por la imposición de tarifas y barreras arancelarias, ha tenido un impacto notable que va más allá de los simples números en las balanzas comerciales.

Roche apunta que estas medidas han dañado la reputación de Estados Unidos en los mercados financieros internacionales, deteriorando la confianza que los inversionistas extranjeros depositan en los activos estadounidenses. Un aspecto crítico es la percepción del dólar como un refugio seguro y una moneda de excepcionalidad. La noción de que el dólar es el destino principal para la inversión global se ha visto comprometida. Los recientes movimientos, como la venta de grandes cantidades de acciones por parte de inversionistas foráneos, reflejan una clara desconexión con la confianza histórica en el mercado estadounidense. La venta de aproximadamente 63 mil millones de dólares en acciones durante dos meses a principios de 2025 es un indicio palpable de esta tendencia.

Para ponerlo en contexto, los inversionistas extranjeros poseen cerca del 18% del mercado bursátil estadounidense, lo que significa que esta transición de capital es significativa y tiene el potencial de afectar el valor de la moneda nacional. Adicionalmente, no solo las acciones han sufrido este rechazo. Los bonos del gobierno estadounidense, considerados por años como uno de los instrumentos financieros más seguros, también han experimentado movimientos volátiles. Los rendimientos de estos bonos han aumentado debido a la incertidumbre y a la baja demanda, lo que contribuye a la depreciación del dólar. El valor de una moneda puede verse directamente afectado por la demanda global de sus activos subyacentes, y en el caso del dólar, esta demanda se ha visto debilitada como resultado de múltiples factores, incluyendo los conflictos comerciales y preocupaciones sobre la política económica nacional.

David Roche cita datos del Banco de Pagos Internacionales para reforzar su postura. El índice real efectivo del dólar, que mide su valor relativo frente a otras monedas importantes ajustadas por la inflación y el comercio, se encuentra alrededor de un 20% más alto que en 2008. Según Roche, esa es una señal clara de que el dólar está sobrevalorado. Cuando una moneda está en niveles demasiado altos, puede volverse insostenible a largo plazo y seguramente sufrirá un ajuste a la baja. Este ajuste no solo se trata de movimientos monetarios, sino que tiene implicaciones profundas para la economía estadounidense.

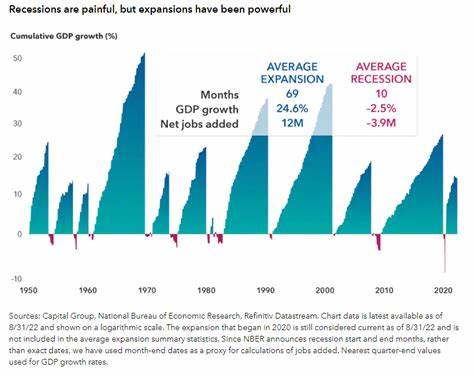

Roche advierte que la combinación del deterioro en la confianza internacional y la situación económica interna podría llevar al país hacia una recesión antes de que termine 2025. El impacto de las tarifas no solo ralentiza el comercio sino que también genera incertidumbre y frena la inversión, afectando el crecimiento económico. Los mercados, aunque puedan tener periodos de calma, deben estar preparados para tiempos difíciles debido a estas condiciones estructurales. La desaceleración global y la creciente competencia económica de otras regiones también juegan un papel fundamental. Países y bloques económicos como China y la Unión Europea continúan fortaleciendo sus economías y, en algunos casos, promoviendo el uso de monedas alternativas en el comercio internacional, lo que gradualmente podría desplazar al dólar en ciertas transacciones globales.

En este contexto, el dólar podría experimentar un declive de hasta un 15% o 20% en los próximos cinco a diez años, según la previsión de Roche. Este descenso tendrá efectos sobre la inflación, los tipos de interés, y el poder adquisitivo tanto de consumidores como de empresas. Para sectores como la exportación, una moneda más débil puede tener beneficios en cuanto a competitividad exterior, pero también aumenta los costos de importación y puede afectar negativamente el consumo interno. Los inversionistas, tanto individuales como institucionales, deben considerar estas tendencias y adaptar sus estrategias financieras para protegerse ante posibles pérdidas relacionadas con el dólar. La diversificación, el análisis de monedas extranjeras más estables o en crecimiento, y la búsqueda de activos que actúen como refugios frente a la volatilidad pueden ser medidas prudentes en este panorama incierto.

Más allá de las finanzas, la salud del dólar y la economía estadounidense impactan directamente en la vida cotidiana del ciudadano común. Un dólar débil puede traducirse en un aumento en el precio de productos importados, incluyendo alimentos, tecnología y energía, lo que repercute en el costo de vida. Además, una recesión implica un aumento en la tasa de desempleo y desafíos para el mercado laboral, afectando los ingresos y la seguridad económica de millones de personas. La clave para superar estos retos está en la implementación de políticas económicas claras, coherentes y que fomenten la confianza internacional, además de la estabilidad financiera interna. El diálogo diplomático para resolver conflictos comerciales y la promoción de acuerdos que impulsen el comercio libre y justo son pasos esenciales para restaurar la imagen de Estados Unidos en el escenario global.

En conclusión, la advertencia de David Roche sobre la posible caída del dólar y la recesión no debe tomarse a la ligera. Los mercados globales están interconectados, y el poder económico de Estados Unidos ha sido un pilar fundamental del sistema financiero mundial. Sin embargo, los cambios en la política comercial, la percepción internacional y las dinámicas económicas sugieren que el dólar y la economía estadounidense enfrentan un futuro desafiante que requerirá atención estratégica y adaptación constante tanto por parte de los gobiernos como de los actores del mercado y los ciudadanos.