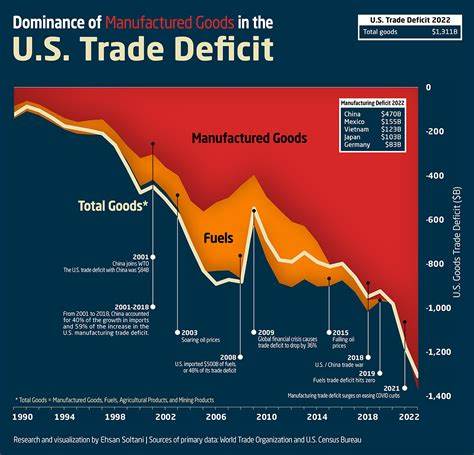

En los primeros meses de 2025, la economía estadounidense ha experimentado notables variaciones en sus principales indicadores financieros, derivadas en gran medida de la ampliación del déficit comercial a niveles récord. El déficit comercial de Estados Unidos alcanzó los 140.5 mil millones de dólares en marzo, representando un aumento del 14% respecto al mes anterior. Este incremento ha tenido un impacto significativo tanto en los rendimientos de los bonos del Tesoro como en la cotización del dólar en los mercados internacionales. El déficit comercial es una medida que refleja la diferencia entre el valor de las importaciones y las exportaciones de un país.

Cuando esta balanza se encuentra en negativo —como es el caso de EE.UU.— significa que la nación está importando más de lo que exporta, lo cual puede tener diversas repercusiones económicas. En marzo de 2025, si bien las exportaciones crecieron modestamente en un 0.2%, las importaciones aumentaron en un 4.

4%, profundizando aún más el desequilibrio. Este desequilibrio comercial ha generado un impacto directo en los mercados financieros, especialmente en los rendimientos de los bonos del Tesoro estadounidense. Los bonos del Tesoro son instrumentos de deuda emitidos por el gobierno federal y sirven como un indicador crucial de las expectativas económicas y de las políticas monetarias. Durante este período, la tasa de rendimiento del bono a 10 años descendió a 4.333%, mientras que el bono a 2 años se ubicó en 3.

792%. Estos descensos reflejan una actitud más conservadora por parte de los inversores, quienes prefieren proteger su capital ante la incertidumbre económica causada por el déficit creciente. Uno de los factores que contribuyó a esta dinámica fue el cambio en el sentimiento del mercado a un estado más averso al riesgo tras el Día de la Liberación. Este fenómeno suele implicar que los inversores busquen activos más seguros, lo que fortalece la demanda por bonos del Tesoro y presiona los rendimientos a la baja. Sin embargo, en esta ocasión, la caída en los rendimientos también coincide con una menor confianza en la fortaleza del dólar estadounidense.

El índice del dólar, que mide el valor de esta moneda frente a una canasta de monedas extranjeras, ha experimentado una caída del 0.3% durante este período, reflejando una depreciación moderada. Esta caída está relacionada con múltiples factores, entre ellos la preocupación por el impacto que el déficit comercial tiene sobre la balanza de pagos y la posición económica de EE.UU. a nivel global.

Además, la Reserva Federal de Estados Unidos (Fed) ha comenzado una reunión de dos días donde se espera que mantenga las tasas de interés sin cambios. La Fed enfrenta preguntas complejas sobre cómo las tarifas y barreras comerciales podrían influir en la política monetaria, especialmente en un contexto en el que la economía muestra señales de ralentización y desequilibrios externos crecientes. La decisión de mantener las tasas estables apunta a un esfuerzo por equilibrar la inflación con el crecimiento económico sin exacerbar la incertidumbre financiera. El impacto del déficit comercial y las políticas de la Fed no solo afectan a los mercados financieros estadounidenses sino también a la economía global. La depreciación del dólar puede tener efectos mixtos: por un lado, un dólar más débil puede hacer que las exportaciones estadounidenses sean más competitivas en los mercados internacionales; por otro, podría aumentar el costo de los productos importados, acelerando la inflación interna.

Este doble efecto mantiene a los analistas y responsables de políticas económicos en un estado de constante vigilancia. Cabe destacar que el aumento de las importaciones en un 4.4% refleja, en parte, una recuperación en la demanda interna de bienes extranjeros, lo que podría vincularse con factores como el consumo y la inversión. Sin embargo, el estancamiento casi total en el crecimiento de las exportaciones (0.2%) señala desafíos estructurales que enfrenta Estados Unidos para mejorar su competitividad global, tales como la política comercial, la evolución del tipo de cambio y tensiones geopolíticas.

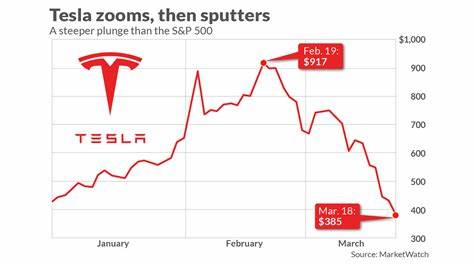

Los movimientos en los rendimientos de los bonos y el comportamiento del dólar también tienen implicaciones para los inversores y los mercados financieros en general. La disminución en los rendimientos de los bonos a largo plazo puede señalar expectativas de un menor crecimiento económico a futuro o mayor incertidumbre, lo que podría impactar en decisiones de inversión y en los precios de otros activos, como acciones y commodities. Los mercados bursátiles reaccionaron a estas noticias con caídas en varios índices principales, evidenciando la sensibilidad de los inversores ante el aumento del déficit y la mayor volatilidad cambiaria. En este contexto, empresas con exposición internacional significativa, como Tesla o Palantir, fueron observadas de cerca por su capacidad para adaptarse a la volatilidad y aprovechar oportunidades en un ambiente cambiante. Por último, el fortalecimiento o debilitamiento del dólar tiene efectos directos sobre otros mercados, incluyendo el de las criptomonedas y materias primas.

En 2025, Bitcoin mostró cierta resiliencia, con una ligera apreciación, reflejando el interés creciente en activos alternativos como resguardo frente a las fluctuaciones monetarias tradicionales. En conclusión, la ampliación récord del déficit comercial de Estados Unidos en marzo de 2025 ha tenido un impacto profundo y multifacético en la economía y los mercados financieros. La caída de los rendimientos del Tesoro y la depreciación moderada del dólar reflejan una mezcla de incertidumbre económica, ajustes en las expectativas de política monetaria y cambios en la dinámica del comercio internacional. Para los analistas, inversores y responsables políticos, estos eventos subrayan la importancia de monitorear no solo las cifras macroeconómicas, sino también la interacción compleja entre el comercio exterior, la política monetaria y las percepciones del mercado en un entorno global cada vez más interconectado y volátil.