En un mundo que se enfrenta a una recuperación económica desigual tras la pandemia de COVID-19, los bancos centrales de distintos países están reevaluando sus estrategias monetarias y considerando diversas políticas de recortes de tasas de interés. Este fenómeno, que ha capturado la atención de economistas, inversores y ciudadanos por igual, está delineando el futuro económico en un contexto de incertidumbre global. Los bancos centrales, entidades responsables de regular el suministro de dinero y la política monetaria de un país, tienen un papel crucial en la gestión de la inflación y el crecimiento económico. En un intento por estimular la economía, muchos de ellos están revisando sus políticas y evaluando la posibilidad de reducir las tasas de interés para fomentar la inversión y el consumo. La Reserva Federal de Estados Unidos, uno de los bancos centrales más influyentes del mundo, ha estado bajo un intenso escrutinio en los últimos meses.

Después de haber mantenido tasas de interés históricamente bajas durante varios años, ahora enfrenta el desafío de equilibrar la necesidad de estimular la economía con el riesgo de que la inflación se descontrole. Los datos recientes han indicado un repunte en los precios, lo que ha generado la posibilidad de que la Reserva Federal implemente un enfoque más cauteloso hacia la reducción de tasas. En Europa, el Banco Central Europeo (BCE) se encuentra en una situación similar. Con el continente aún lidiando con las repercusiones económicas de la pandemia y la guerra en Ucrania, las presiones sobre los precios y la necesidad de estabilidad monetaria son evidentes. El BCE ha señalado que evaluará cuidadosamente las condiciones económicas antes de considerar cualquier recorte de tasas.

Sin embargo, el crecimiento económico en la zona euro se ha visto obstaculizado, lo que podría obligar al banco a adoptar medidas más acomodaticias. Mientras tanto, en países emergentes como Brasil y Sudáfrica, los bancos centrales también están sopesando sus opciones. En Brasil, el Banco Central ha estado luchando contra una inflación persistente, lo que ha llevado a un ciclo de aumentos de tasas. Sin embargo, el crecimiento económico se ha estancado, lo que está empujando al banco a considerar una posible reversión de estas políticas. En Sudáfrica, donde la economía se ha visto golpeada por la pandemia y la inestabilidad política, el Banco de la Reserva de Sudáfrica está en una encrucijada similar, debatiendo la necesidad de estimular el crecimiento frente a los crecientes precios.

La realidad es que los precios de los productos básicos, desde el petróleo hasta los alimentos, han aumentado en gran medida debido a interrupciones en la cadena de suministro y tensiones geopolíticas. Este aumento de precios se traduce en un costo de vida más alto para los ciudadanos, lo que, a su vez, afecta el consumo y la inversión. Ante este escenario, los bancos centrales deben navegar cuidadosamente entre el impulso de la recuperación económica y la contención de la inflación. Un aspecto fundamental a considerar es la divergencia en las realidades económicas entre los países desarrollados y los emergentes. Mientras que las naciones avanzadas compiten para mantener su crecimiento y estabilidad, muchos países en desarrollo luchan contra desafíos estructurales que dificultan una recuperación sostenible.

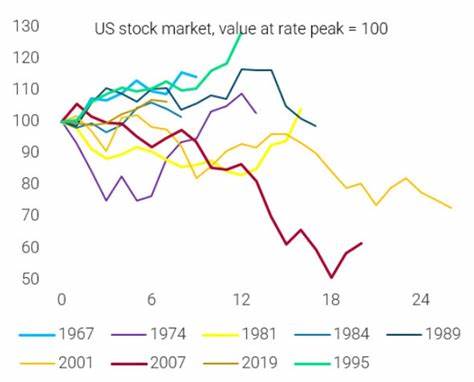

Por esta razón, las políticas de recortes de tasas son vistas a menudo como un bálsamo temporal que puede ofrecer alivio, pero no necesariamente una solución a largo plazo. En Asia, el Banco de Japón también se está adentrando en este debate. Después de haber mantenido tasas de interés negativas durante años en un intento por combatir la deflación y estimular el crecimiento, el banco está enfrentando una nueva presión a medida que la inflación comienza a mostrar signos de vida. Sin embargo, el contexto económico japonés es único y la posibilidad de un cambio en las tasas de interés plantea preguntas sobre la estabilidad económica a largo plazo. Además, los mercados financieros están observando atentamente las acciones de los bancos centrales.

Una reducción en las tasas de interés a nivel global podría provocar un flujo de capital hacia mercados emergentes en busca de mejores rendimientos, lo que crearía una dinámica interesante en términos de inversión y desarrollo regional. Sin embargo, esto también podría presentar riesgos para la estabilidad financiera, especialmente en economías que ya están lidiando con altos niveles de deuda. Los responsables políticos se enfrentan al desafío de comunicar sus decisiones de manera efectiva a los ciudadanos y a los mercados. La incertidumbre en torno a cuándo y cómo se llevarán a cabo estos recortes de tasas podría influir en las expectativas de inflación y en el comportamiento del consumidor. Por lo tanto, una comunicación clara y transparente por parte de los bancos centrales es más crucial que nunca.

El dilema de las tasas de interés también se ha entrelazado con el debate sobre el cambio climático y la sostenibilidad económica. Algunos economistas argumentan que las políticas monetarias deben alinearse con objetivos ambientales y sociales, promoviendo inversiones en energías limpias y tecnologías sostenibles. Esto implica que los bancos centrales no solo deben considerar el crecimiento económico inmediato, sino también el bienestar a largo plazo del planeta y sus habitantes. En resumen, la consideración de políticas de recortes de tasas de interés por parte de los bancos centrales a nivel global es un reflejo de la complejidad de la situación económica actual. Cada banco central enfrenta un conjunto único de desafíos que requieren un enfoque matizado y cuidadoso.

Mientras que el objetivo de estimular la recuperación económica es fundamental, la gestión de la inflación, la estabilidad financiera y la sostenibilidad son elementos que no pueden ser pasados por alto. A medida que el mundo continúa navegando por estas aguas inciertas, será fascinante observar cómo los bancos centrales toman decisiones que afectarán a millones de personas y darán forma a la economía global en los próximos años.