Bitcoin, la criptomoneda más grande y conocida del mundo, está en boca de todos nuevamente. Según un informe reciente de Standard Chartered, la moneda digital podría alcanzar un nuevo máximo histórico alrededor de los $120,000 durante el segundo trimestre de 2025. Esta predicción se basa en una serie de factores económicos y comportamentales que están apuntalando un renovado interés en Bitcoin entre inversores globales, especialmente fuera de Estados Unidos. El jefe de investigación de Standard Chartered, Geoff Kendrick, ha señalado que la tendencia de los inversores a alejar sus activos del mercado estadounidense está generando un aumento en la demanda de Bitcoin. Este fenómeno se produce en un contexto donde la prima a término del Tesoro estadounidense ha alcanzado un nivel máximo en 12 años, lo que guarda una correlación histórica cercana con los movimientos en el precio de Bitcoin.

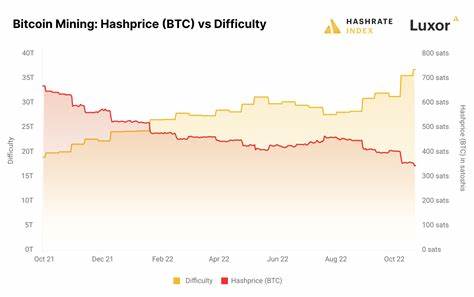

En términos simples, cuando los rendimientos a largo plazo de los bonos estadounidenses suben, se observa un impacto positivo en la cotización de la criptomoneda, lo que parece estar repitiéndose ahora. Además, destaca la acumulación constante por parte de los llamados 'ballenas' del Bitcoin, que son grandes inversores o entidades que poseen cantidades significativas de esta criptomoneda. La actividad de estas ballenas no solamente refleja confianza en el potencial de Bitcoin a largo plazo, sino que también puede influir en la dinámica del mercado, generando movimientos alcistas por la presión de compra. Otro punto interesante que subraya Kendrick es el análisis del comportamiento intradía del Bitcoin. Estos datos indican que los inversores estadounidenses están buscando diversificarse hacia activos fuera de los Estados Unidos, y Bitcoin emerge como uno de los vehículos preferidos para esta diversificación.

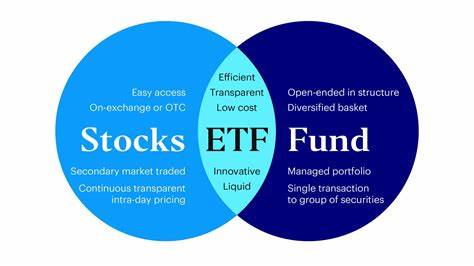

La creciente demanda por fuera del mercado local de EE. UU. añade un factor adicional que impulsa el precio hacia arriba. Un aspecto crucial del informe hace referencia a los flujos recientes de fondos hacia los fondos cotizados (ETF) de Bitcoin, que en la última semana evidenciaron un desplazamiento seguro desde el oro hacia la criptomoneda. Esto es especialmente relevante porque históricamente, el oro ha sido considerado el activo refugio por excelencia ante momentos de incertidumbre económica y geopolítica.

Sin embargo, Kendrick apunta que Bitcoin podría estar empezando a superar al oro como cobertura frente a riesgos en el sistema financiero. El argumento principal sostiene que, dada la naturaleza descentralizada y digital de Bitcoin, se posiciona como un activo menos vulnerable a intervenciones gubernamentales o medidas inflacionarias aplicadas a economías tradicionales. Esto ha llevado a que varios inversores institucionales y privados reconsideren su portafolio y apuesten por incrementar su exposición a Bitcoin. Actualmente, Bitcoin se estaba negociando alrededor de los $95,300 en el momento de la publicación del reporte, lo que representa un significativo potencial de apreciación si se cumple la proyección de $120,000 para el segundo trimestre. Más allá de esta cifra, Kendrick mantiene su objetivo de que el precio alcance los $200,000 para finales de 2025, una meta ambiciosa pero sustentada en las tendencias macroeconómicas y el crecimiento continuo en adopción.

Estas predicciones optimistas llegan en un contexto donde la adopción de Bitcoin y las criptomonedas en general no han parado de crecer a nivel global, impulsadas por avances tecnológicos, mayor regulación que brinda seguridad a los inversores, y el interés de grandes actores del mercado financiero. Países, empresas y fondos de inversión están incluyendo cada vez más Bitcoin como parte de sus estrategias financieras. Además, la evolución de los productos financieros relacionados con Bitcoin, como los ETF y futuros, ha facilitado el acceso al activo a una base más amplia de inversores, promoviendo la liquidez y disminuyendo la volatilidad relativa. La existencia de estos instrumentos también ha permitido que Bitcoin se integre mejor en los portafolios diversificados y sea considerado una opción viable para gestión de riesgos y preservación del capital. Por otro lado, el contexto macroeconómico global también acompaña este impulso, con las tensiones comerciales, las crecientes tasas de inflación y las incertidumbres en los mercados tradicionales motivando a los inversores a buscar alternativas seguras o con potencial de grandes rendimientos como Bitcoin.

El papel de las ballenas es clave para comprender el mercado actual de Bitcoin. Estas entidades han estado acumulando en picos de precios relativamente bajos y mantienen grandes cantidades sin liquidez inmediata, lo que indica una confianza estratégica. Esta concentración, aunque a veces vista con desconfianza por parte de algunos analistas, impulsa movimientos importantes y puede generar cambios de tendencia significativos, además de contribuir a la estabilidad del precio en ciertos escenarios. La correlación entre el mercado de bonos y Bitcoin también abre una ventana importante para entender el comportamiento de esta criptomoneda. Con la prima a término del Tesoro estadounidense alcanzando niveles histéricos, los inversores buscan compensar riesgos inflacionarios y la posible volatilidad en los mercados tradicionales con activos digitales.

En términos de estructura del mercado, el actual repunte de Bitcoin refleja una mayor madurez y sofisticación en la industria. La existencia de nuevos productos, mejor infraestructura tecnológica para trading y la integración con sistemas financieros tradicionales dotan a Bitcoin de un entorno más robusto para crecer y consolidarse. El fenómeno global de la desconfianza en los sistemas financieros tradicionales y la búsqueda de alternativas también alimenta la narrativa de Bitcoin como un refugio seguro y un activo que puede proteger el patrimonio en escenarios de crisis. En esta dirección, el flujo de inversiones desplazándose desde el oro hacia Bitcoin no solo representa un cambio en las preferencias de los inversores, sino también un cambio generacional y tecnológico en la forma en que se perciben y se utilizan los activos para preservar valor. Aunque estas proyecciones son optimistas, es importante que los inversores reconozcan la volatilidad inherente a Bitcoin y las criptomonedas.