Medical Properties Trust (MPW) es un fondo de inversión inmobiliaria que se enfoca en propiedades hospitalarias y sanitarias, un sector que siempre mantiene relevancia dada la constante demanda de servicios de salud. Durante los últimos años, esta empresa enfrentó desafíos bastante severos que afectaron no solo su estabilidad operativa, sino también la confianza de sus inversores. Sin embargo, tras un período de esfuerzos sostenidos, MPW ha logrado estabilizar su negocio y fortalecer su balance general, lo que abre la puerta a un crecimiento renovado y a la posibilidad de aumentar sus dividendos, que actualmente ofrecen un rendimiento atractivo del 6%. Esta recuperación convierte a Medical Properties Trust en una opción interesante para los inversores que buscan ingresos estables y potencial de apreciación a largo plazo. Enfrentando la tormenta: Los problemas en el camino Hace un par de años, Medical Properties Trust tuvo que lidiar con la quiebra de dos de sus principales inquilinos hospitalarios.

Estos incidentes fueron un golpe considerable, ya que afectaron los flujos de ingresos por rentas que sostienen la base financiera del fondo. Además, el entorno de tasas de interés altas complicó aún más la capacidad de la empresa para refinanciar sus deudas conforme estas vencían, generando preocupaciones adicionales sobre su salud financiera a corto plazo. La doble crisis de los inquilinos y las condiciones financieras adversas pusieron a MPW en una situación delicada que requirió medidas importantes. La administración emprendió un plan agresivo para reemplazar a los inquilinos caídos y para restructurar la deuda, lo que también implicó recortes en el dividendo pagado a los accionistas en dos ocasiones. Pese a lo difícil de este proceso, estas acciones fueron esenciales para estabilizar la empresa y prevenir un daño mayor.

Medidas clave para la recuperación Una de las principales estrategias adoptadas por Medical Properties Trust fue diversificar su cartera de propiedades y sus inquilinos. Reemplazar a los dos hospitales en quiebra con múltiples nuevos arrendatarios ha permitido reducir el riesgo concentrado y mejorar la confiabilidad de los ingresos. Esta diversificación también ha ayudado a equilibrar la variabilidad del flujo de caja, lo que es fundamental para el pago sostenible de dividendos. Otra acción fundamental para la recuperación fue la venta de ciertos activos no estratégicos para poder destinar esos fondos a la reducción de deuda. Esta estrategia ha contribuido tanto a mejorar la estructura financiera del REIT (Real Estate Investment Trust) como a crear capacidad para captar financiamiento en mejores condiciones.

Respecto al financiamiento, Medical Properties Trust logró emitir más de 2.500 millones de dólares en bonos senior garantizados con vencimiento en 2032, con una tasa blended aproximada del 7.885%. Este movimiento permitió extender significativamente los vencimientos de su deuda, mejorando la flexibilidad financiera y reduciendo la presión de refinanciación en el corto plazo. Además, se modificó la línea de crédito existente a 1.

300 millones de dólares con vencimiento en 2027, lo que fortalece el capital circulante y aporta liquidez para operaciones futuras. Resultados positivos y señales alentadoras En el primer trimestre tras estos cambios, Medical Properties Trust comenzó a mostrar resultados alentadores. Los nuevos inquilinos empezaron a pagar renta en las propiedades que antes estaban ocupadas por uno de los arrendatarios en bancarrota, lo que ha generado un flujo estable de ingresos. El aumento gradual de los alquileres programado para los próximos dos años apunta a alcanzar tasas cercanas al 95% de las rentas que entregaban los inquilinos anteriores, lo cual es un indicador claro de recuperación y normalización. El fondo reportó una generación de fondos por operaciones (FFO) de 0.

14 dólares por acción, cubriendo ampliamente el dividendo trimestral de 0.08 dólares por acción que paga actualmente. Este margen positivo en la cobertura del dividendo es una señal clave de sostenibilidad y un indicador renovado de la fortaleza financiera de la empresa. Además, el CEO, Edward Aldag, resaltó que los resultados alcanzados son el fruto de dos años de esfuerzos para reducir deuda, extender plazos, capturar valor no realizado y reasentar propiedades hospitalarias bajo rentas atractivas y sostenibles. Este comentario subraya la visión a largo plazo y la disciplina financiera que han guiado la recuperación de Medical Properties Trust.

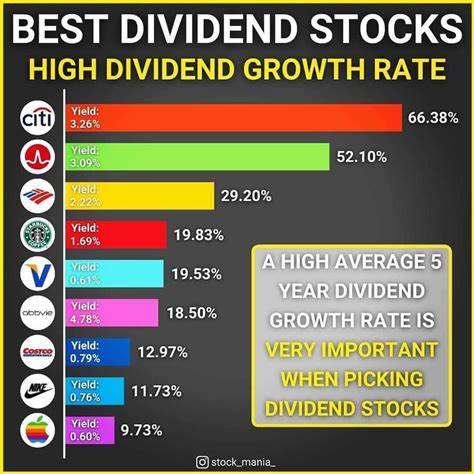

¿Por qué es atractivo Medical Properties Trust para los inversores ahora? La combinación de un dividendo cercano al 6% y la perspectiva de crecimiento en ese pago resulta muy atractiva en un entorno donde muchos activos de renta fija ofrecen rendimientos relativamente bajos o están sujetos a la volatilidad de las tasas de interés. Los inversionistas que buscan flujos de ingresos consistentes y la posibilidad de apreciación de capital pueden encontrar en MPW una alternativa sólida, especialmente si consideran el esfuerzo exitoso de la empresa para mejorar su salud financiera. La diversificación del portafolio en hospitales, la mejora en la calidad de los inquilinos y la gestión prudente del capital y la deuda reducen el riesgo asociado a este REIT, lo cual es fundamental en un sector que, aunque estable, puede verse impactado por coyunturas económicas y regulaciones sanitarias. Perspectivas para el futuro Con el balance fortalecido y la capacidad para refinanciar deuda bajo mejores términos, Medical Properties Trust está en disposición de reenfocar sus esfuerzos en el crecimiento del valor para los accionistas. Esto podría incluir la expansión de su cartera mediante nuevas adquisiciones estratégicas, incrementos graduales en el dividendo conforme mejore la generación de flujo de efectivo, y la continua optimización administrativa de sus activos.

El sector de inmuebles de salud suele tener características defensivas en ciclos económicos variados, dado que la necesidad de atención médica es constante. Por ello, la posición renovada de MPW podría permitirle capturar oportunidades interesantes, incluso en escenarios de mercado complicados. Conclusión Medical Properties Trust ha demostrado una notable capacidad de recuperación tras afrontar dificultades graves con sus principales inquilinos y presiones financieras por la deuda y las tasas de interés. Gracias a una gestión activa, orientada a la diversificación, reducción de deuda y reestructuración financiera, el REIT ha restablecido su salud operativa y financiera. Su dividendo, que ofrece un rendimiento cercano al 6%, no solo es sostenible en este momento, sino que también tiene posibilidades de crecimiento a medida que la compañía deje atrás sus desafíos.

Para los inversores interesados en ingresos pasivos y en el sector inmobiliario de salud, Medical Properties Trust puede representar una oportunidad valiosa. Su situación actual refleja una empresa robusta, que ha sabido superar adversidades y está preparada para volver a crecer, lo que la diferencia en el universo de inversiones en dividendos y REITs.