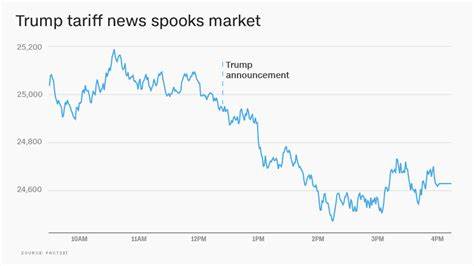

El desempeño reciente del mercado bursátil estadounidense refleja un cambio positivo notable después de meses de incertidumbre provocada por la guerra comercial entre Estados Unidos y China, y particularmente las políticas arancelarias impulsadas por el expresidente Donald Trump. El índice S&P 500, uno de los principales indicadores del estado de las acciones estadounidenses, ha logrado borrar por completo las pérdidas ocasionadas tras el anuncio de la polémica política arancelaria, marcando además la racha de victorias cotidianas más prolongada en más de 20 años. Esta evolución destaca no solo la resiliencia del mercado, sino también la influencia directa que tienen las noticias relacionadas con la política comercial y económica entre las potencias globales sobre el comportamiento de los inversores y la economía en general. El punto de inflexión tuvo lugar en la primera semana de mayo de 2025, cuando el S&P 500 incrementó cerca de un 1.5%, superando el nivel de cierre registrado el 2 de abril, día que se denominó en algunos círculos como "Liberation Day" debido al anuncio de un paquete amplio de tarifas por parte de Trump.

Este movimiento al alza fue acompañado por un sólido aporte desde otros índices clave como el Dow Jones Industrial Average, que ascendió más de 1.4%, sumando más de 500 puntos, y el Nasdaq Composite, que también experimentó un crecimiento aproximado del 1.5%. La coincidencia de estas subidas resalta la amplitud de la recuperación en el mercado de valores, afectando tanto a sectores tradicionales como a empresas tecnológicas. Uno de los factores que impulsó esta recuperación fue la publicación del reporte mensual de empleo en Estados Unidos, que mostró una cifra de creación de empleos superior a las expectativas de los economistas.

En abril, se añadieron 177,000 nuevos puestos de trabajo en el sector no agrícola, cifra que superó por un margen considerable la previsión de 138,000 empleos. Además, la tasa de desempleo se mantuvo estable en 4.2%, lo que indicó una solidez en el mercado laboral pese a la incertidumbre y los impactos actuales de la política arancelaria. Este dato fue crucial para restaurar la confianza de los inversionistas, ya que un mercado laboral vigoroso suele correlacionarse con un consumo sólido y un menor riesgo de recesión económica. Adicionalmente, la esperanza sobre un posible enfriamiento de las tensiones comerciales entre Estados Unidos y China jugó un papel fundamental.

El Ministerio de Comercio de China manifestó que el país estaba evaluando las recientes señales de los oficiales estadounidenses, las cuales podrían evidenciar un cambio de postura hacia negociaciones más constructivas. La apertura de China para entablar conversaciones formales, siempre que los aranceles recíprocos fueran retirados, fue recibida con optimismo por los mercados. Este gesto diplomático alivió la ansiedad generalizada de que la disputa arancelaria pudiera desencadenar un freno considerable en el crecimiento económico global. Sin embargo, este panorama favorable no estuvo exento de desafíos. Empresas tecnológicas como Apple y Amazon proporcionaron señales mixtas que recordaron a los inversores que la volatilidad y la incertidumbre todavía persisten.

Apple, por ejemplo, alertó sobre un impacto desfavorable de aproximadamente 900 millones de dólares en las ganancias por efecto de los aranceles durante el trimestre, y tomó la decisión de reducir en 10 mil millones su programa de recompra de acciones. Esta noticia generó una caída en el precio de sus acciones, a pesar de que la compañía reportó ingresos trimestrales superiores a las expectativas. Por su parte, Amazon mostró estabilidad relativa en su cotización luego de superar las estimaciones de ganancias, pero su pronóstico para el siguiente trimestre fue menos alentador, atribuyendo la ralentización a las tensiones comerciales y a las políticas arancelarias que continúan generando incertidumbre en su cadena de suministro global y en el comportamiento del consumidor. Estos resultados subrayan que, aunque el mercado está de nuevo en terreno positivo, el impacto de la guerra comercial sigue siendo un factor relevante que podría influir en la rentabilidad y la estrategia de las grandes corporaciones. El alcance de la recuperación se extendió también a otros sectores del mercado con Microsoft y Meta destacándose en el desempeño durante la última semana.

Microsoft obtuvo una ganancia superior al 11%, la más significativa desde marzo de 2023, mientras que Meta alcanzó su mejor rendimiento semanal desde febrero de 2024. Las fuertes ganancias declaradas por estas compañías del denominado grupo 'Magnificent 7' ayudaron a consolidar el repunte en la bolsa, demostrando que los inversores colocan una gran confianza en el sector tecnológico como motor de crecimiento económico incluso ante las complicaciones comerciales. En contraste, el oro, tradicionalmente considerado un activo refugio en tiempos de incertidumbre económica, experimentó una caída luego de un período prolongado de ganancias. El metal precioso se encaminó a su segunda pérdida semanal consecutiva en 2025, con los futuros del oro registrando una leve alza diaria pero manteniéndose por debajo de máximos históricos alcanzados previamente. Este comportamiento indica que el apetito por activos de riesgo, como las acciones, está en aumento, en parte gracias a las señalizaciones positivas sobre el progreso en las negociaciones comerciales y los sólidos indicadores económicos en Estados Unidos.

La industria hotelera y el sector turístico también reflejaron ciertos efectos colaterales derivados de la guerra comercial. El director financiero de Airbnb informó que ha habido un descenso notable en el número de viajeros internacionales que visitan Estados Unidos, una señal considerada consecuencia directa del conflicto arancelario y las tensiones internacionales generadas. Aunque la proporción de visitantes extranjeros representa una pequeña fracción del total de usuarios de la plataforma, este fenómeno revela un impacto en las preferencias de consumo y en la percepción global del país como destino turístico, lo que podría tener implicaciones para la economía estadounidense a mediano plazo. Además, la volatilidad se mantuvo en ciertos valores individuales, como las acciones de Block, que a pesar de reportar ganancias ajustadas superiores a las expectativas del primer trimestre, sufrieron una caída significativa al reducir sus previsiones para el resto del año debido a la incertidumbre económica. Este episodio pone en evidencia la cautela que adoptan algunos actores empresariales frente a la dinámica cambiante del entorno macroeconómico.

En resumen, el mercado de valores estadounidense está atravesando un periodo de recuperación y optimismo después de una fase marcada por la angustia y la volatilidad derivadas de la guerra comercial y las políticas arancelarias iniciadas durante la administración Trump. El S&P 500 no solo ha logrado borrar las pérdidas acumuladas tras el anuncio inicial de tarifas, sino que ha extendido una racha ganadora que no se veía desde 2004, una señal inequívoca de confianza renovada entre los inversores. El fortalecimiento del empleo, el acercamiento para iniciar negociaciones formales con China y el desempeño positivo de las grandes tecnológicas son factores que respaldan este optimismo. No obstante, las advertencias en los informes de ganancias de algunas compañías y la continuidad de ciertas tensiones comerciales recuerdan que la recuperación puede ser frágil y está condicionada a la evolución de las relaciones internacionales y otros factores macroeconómicos. La atención del mercado seguirá centrada en la dinámica arancelaria, los indicios de diálogo entre Estados Unidos y China, y los resultados económicos mensuales, que conjuntamente determinarán la trayectoria del mercado bursátil en los meses por venir.

Para los inversores, mantener una vigilancia activa y una estrategia flexible será fundamental para aprovechar las oportunidades y mitigar riesgos en este entorno en transformación.