En un mundo que avanza rápidamente hacia la digitalización, la forma en que manejamos nuestras finanzas está experimentando cambios trascendentales. Un reciente informe del Economist, respaldado por datos de Ledger Insights, ha revelado que los usuarios de diversas economías prefieren las monedas digitales emitidas por los bancos centrales (CBDCs) frente a las criptomonedas descentralizadas. Este hallazgo no solo refleja una tendencia en la opinión pública, sino también un cambio potencial en la manera en que se concibe el dinero en la era digital. Las monedas digitales emitidas por los bancos centrales son una respuesta directa a la evolución de las monedas privadas y al creciente interés de las instituciones financieras por modernizar sus sistemas de pago. A diferencia de las criptomonedas, que operan de manera independiente y sin un control central, las CBDCs están respaldadas por la autoridad del Estado, lo que les confiere un nivel de confianza y estabilidad que muchos usuarios valoran.

Este aspecto es crucial en un contexto donde la volatilidad de las criptomonedas ha generado incertidumbre entre los consumidores y los inversionistas. Según el informe, se han realizado encuestas a nivel global que revelan una clara preferencia por estas monedas digitales centralizadas. En términos de seguridad, los usuarios se sienten más cómodos al operar con activos que tienen el respaldo de un banco central. Esto es particularmente evidente en países donde la inflación ha afectado gravemente el valor de la moneda local. En estos casos, los ciudadanos muestran un deseo creciente por soluciones que ofrezcan estabilidad y confianza.

Uno de los puntos destacados en el informe es la rápida adopción de las CBDCs en economías emergentes. Países como China, con su yuan digital, y Nigeria, que está experimentando con su propia moneda digital, están a la vanguardia de esta innovación. La digitalización de la moneda les permite a estos países no solo modernizar sus economías, sino también inclusiones financieras que tradicionalmente han sido difíciles de alcanzar. Por ejemplo, millones de personas en África no tienen acceso a servicios bancarios tradicionales, y las CBDCs pueden ofrecer una forma de inclusión digital que les permita participar en la economía global. Además, el informe del Economist menciona que la pandemia de COVID-19 ha acelerado la adopción de monedas digitales.

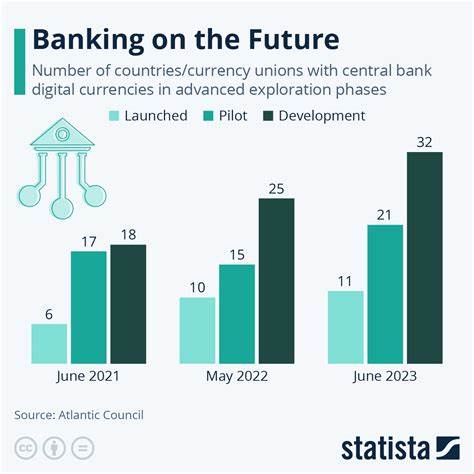

A medida que las transacciones en efectivo disminuyeron, los consumidores se vieron forzados a buscar alternativas digitales, lo que a su vez creó un ambiente propicio para el crecimiento de las CBDCs. En este nuevo paisaje financiero, los bancos centrales han visto la necesidad de adaptarse, y muchos han comenzado a desarrollar sus propias monedas digitales para cumplir con las demandas de un mercado cada vez más digital. Sin embargo, la llegada de las CBDCs no está exenta de retos. La implementación de este tipo de monedas plantea preguntas importantes sobre la privacidad y la vigilancia. A diferencia de las criptomonedas, que ofrecen un alto grado de anonimato, las CBDCs podrían permitir a los gobiernos rastrear cada transacción.

Este aspecto es motivo de preocupación para muchos usuarios que valoran su privacidad financiera. También surge el debate sobre cómo se equilibrará la seguridad y la privacidad en este nuevo entorno. Otro desafío es la infraestructura tecnológica necesaria para la implementación de las CBDCs. Los bancos centrales deben asegurarse de contar con sistemas seguros y confiables que puedan manejar las transacciones a gran escala. Esto incluye la capacidad de protegerse contra ciberataques, un tema que ha cobrado relevancia en los últimos años.

Las instituciones financieras deben invertir en ciberseguridad y en la formación de su personal para adaptarse a esta nueva era digital. A pesar de estos desafíos, los beneficios potenciales de las CBDCs son significativos. Pueden aumentar la eficiencia de los sistemas de pago, reducir costos de transacción y facilitar el comercio internacional. Además, pueden ofrecer una forma de estimular la economía en tiempos de crisis. Los bancos centrales podrían, por ejemplo, emitir “dinero digital” directamente a los consumidores en momentos de recesión, proporcionando un impulso inmediato a la demanda.

En un nivel más social, las CBDCs también tienen el potencial de promover la transparencia y combatir la corrupción. Al tener un registro claro y accesible de todas las transacciones, las autoridades pueden rastrear el flujo de dinero de manera más eficaz. Esto puede ayudar a desmantelar redes de lavado de dinero y fraude fiscal, cuestiones que han afectado a muchas economías a lo largo de la historia. No obstante, la aceptación de las CBDCs por parte de la población no es automática. Las instituciones financieras y los gobiernos deben trabajar para educar a los usuarios sobre las ventajas y funcionalidades de estas monedas digitales.

La confianza en el sistema será fundamental para su implementación exitosa. Desde el diseño de interfaces amigables hasta campañas informativas, se requerirá un esfuerzo concertado para asegurar que la transición a las CBDCs sea fluida. A medida que la conversación sobre las monedas digitales centralizadas continúa ganando terreno, es claro que la dirección del futuro financiero se está reconfigurando. Las decisiones que se tomen en los próximos años determinarán la forma en que la sociedad interactuará con el dinero y cómo las transacciones serán realizadas. El informe del Economist y las evidencias proporcionadas por Ledger Insights son el reflejo de un cambio significativo que se está gestando en el panorama monetario global.

En conclusión, el creciente respaldo de los usuarios hacia las monedas digitales emitidas por bancos centrales representa una evolución en el concepto de dinero en nuestra sociedad. Al ofrecer seguridad, estabilidad, y eficiencia, estas monedas podrían convertirse en la norma, dejando atrás a las criptomonedas descentralizadas que, aunque continúan siendo populares, enfrentan incertidumbres inherentes. El futuro del dinero es digital, y la forma en que los gobiernos y los bancos centrales aborden este desafío será crucial para definir la economía de las próximas generaciones. A medida que avancemos hacia esta nueva era, será esencial mantener un equilibrio entre innovación, inclusión y protección de los derechos de los usuarios.